-

FRB議長は来年1月から毎回の会合後に記者会見へ

-

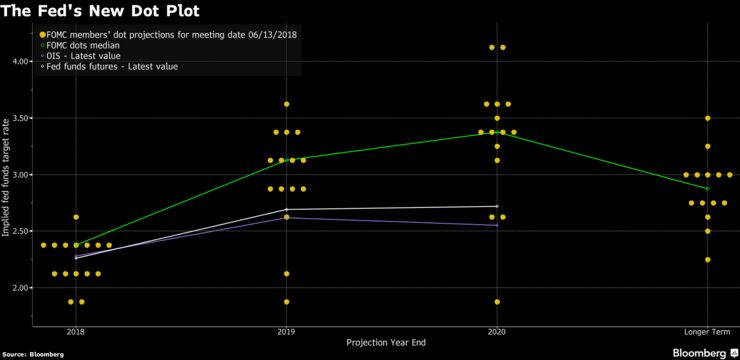

2019年末の政策金利予測は3.1%、前回3月の2.9%から上方修正

米連邦公開市場委員会(FOMC)は12、13両日の定例会合で、フェデラルファンド(FF)金利誘導目標を0.25ポイント引き上げ、1.75-2%のレンジに設定した。利上げは今年に入って2度目。失業率が低下し、インフレ率が従来の見通しよりも速いペースで上昇していることから、2018年通年の利上げ予測は4回に上方修正された。

最新のドット・プロット(金利予測分布図)によると、金融政策決定当局者8人が今年通年の利上げ回数を4回以上と予想。前回3月の予測では7人だった。一方、適切な利上げ回数が3回以下とみる当局者は前回の8人から7人に減少した。2019年については予測の中央値で3回となっている。実際にそうなれば、景気を刺激も抑制もしないと当局者がみなす中立水準を上回ることになる。

連邦準備制度理事会(FRB)のパウエル議長は定例会合後の記者会見で、主な論点として「経済は非常に堅調に推移している」と発言した。議長は来年1月から毎回の会合後に記者会見を開くことも発表したが、「記者会見の回数倍増が示唆することは何もない」と付け加えた。

FOMCは利上げペースを速めても経済成長は引き続き速やかに拡大するとの見方を示唆した。声明は「委員会はFF金利の目標レンジのさらなる漸進的な引き上げが、経済活動の持続的拡大、力強い労働市場環境、およびインフレ率が中期的に委員会の対称的な2%目標付近で推移することと合致すると見込んでいる」と記述している。

今回の声明では「FF金利は今後しばらく中長期的に有効となる水準を下回る可能性が高いと予想している」との文言が削除された。そのほかの変化点としては、「さらなる漸進的な調整」という文言が「さらなる漸進的な引き上げ」に置き換えられた。また、「中長期的なインフレ期待の指標は、ならしてみるとほとんど変わっていない」と表現。前回声明の「市場に基づくインフレ調整指標は低い水準が続き、調査に基づく中長期的なインフレ期待の指標」から簡素化された。

失業率は当局が前回の集計で年末予想としていた3.8%まで5月の時点で低下してきた。利上げ予測の上方修正は、当局が引き締めをやや急いでいることを示唆している。減税と連邦財政出動も米経済を押し上げる効果があり、4月の個人消費支出(PCE)価格指数は2カ月連続で前年比2%上昇と、金融当局の目標と一致した。

声明は、2015年後半以来使用している「金融政策のスタンスは引き続き緩和的」という文言を維持。「経済見通しへのリスクはおおよそ均衡しているように見受けられる」との景気判断も変えなかった。

FOMCは「経済活動は着実なペースで拡大している」と指摘。「最近のデータでは、家計支出の伸びが加速し、企業設備投資は力強い伸びが続いていることが示唆された」とした。

今回の決定は賛成8、反対ゼロの全会一致だった。

最新の四半期予測では、2019年末の政策金利は3.1%と、前回3月の2.9%から引き上げられた。20年については3.4%と、前回予測から変わらず。

失業率については第4四半期平均で3.6%(3月予測では3.8%)と予測。19年と20年の見通しはいずれも3.5%となった(前回は両年とも3.6%)。長期の持続可能な失業率予測は前回と同じ4.5%。

PCE価格指数については、18年から20年まで2.1%上昇と、目標の2%上昇をやや上回るとの見通しを示した。前回3月の予測では20年のみが目標を上回っていた。

食品とエネルギーを除くコアベースのPCE価格指数は今年が2%上昇、19年と20年がそれぞれ2.1%上昇と予測した。

米金融当局は再び、インフレ率目標は「対称的」であるとの考えを強調した。5月会合の議事録では、「一時的に2%を若干上回るのは」中長期的なインフレ期待を目標近くに抑制する上で有益となる可能性があるとの認識が示されていた。

経済成長率の予測は今年が2.8%と、前回3月の2.7%から若干の上方修正。19年は2.4%、20年は2%と、いずれも3月予測から修正されなかった。長期の持続的な成長率予測は1.8%で維持された。これは減税の経済効果について当局者が懐疑的であることを示唆している。

金融当局は超過準備の付利(IOER)を20ベーシスポイント(bp、1bp=0.01%)引き上げ1.95%に設定(実施は14日から)。「FF金利の取引がFOMCの目標レンジ内で推移することを促進する狙いがある」と説明した。

原題:Powell Lauds Economy as Fed Nudges Up Interest-Rate Hike Path(抜粋)