Marcus Wong、Matthew Burgess

- 人民元の低ボラティリティーと取引レンジ安定をゴールドマン指摘

- ドルを調達通貨としたキャリー取引の今年の成績はマイナス0.6%

日本の歴史的な超金融緩和政策終了と台湾のサプライズ利上げは、世界の新興市場キャリートレードの資金調達通貨としての人民元の魅力を高めている。

米連邦準備制度が従来予想されていたほど積極的な金融緩和を実施しない可能性が示される中でドルで資金を調達する取引のリターンが一服したことで、投資家は戦略を見直しつつある。キャリートレードは低利回りの通貨で借り入れ、高利回りの資産に投資する。投資先は多くの場合、新興市場だ。理想的な資金調達通貨の条件は、ボラティリティーが低く利回りが上昇する余地が限られていることだ。

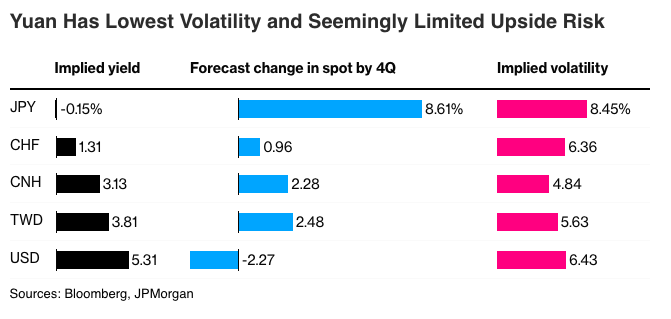

日本銀行がマイナス金利から脱却したにもかかわらず、円は依然として世界で最も利回りの低い通貨だが、円高への期待やボラティリティーの高まりが借り手を躊躇(ちゅうちょ)させる可能性がある。ブルームバーグがまとめたデータによると、人民元はこれらの点で台湾ドルより有利であり、インプライドイールドとボラティリティーの両方でドルより魅力的だ。

管理変動相場制をとる中国人民元は今年、中国当局によって狭いレンジで維持されており、低迷する経済状況を考えると上昇余地はほとんどない。22日に主要な支持レベルを割り込んだことは、当局者がさらなる通貨安を容認していることを示唆している。

ウェルズ・ファーゴの新興市場担当エコノミスト兼通貨ストラテジスト、ブレンダン・マッケナ氏は、「中国人民銀行(中央銀行)は緩和モードにあり、経済がなかなか立ち直らない中で、人民元は調達通貨の選択肢として存在感を増している」と述べた。

ダニー・スワナプルティ氏らゴールドマンのストラテジストは11日付のリポートで人民元について「ボラティリティーが低く、取引レンジが安定しているため、キャリートレードに適している」と指摘した。

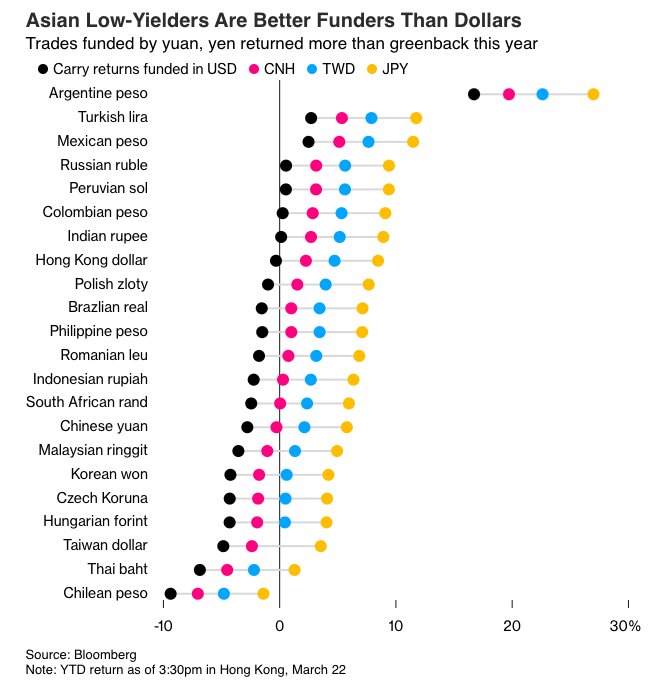

米当局が一部で予想されているほど積極的な緩和を行わない可能性が認識される中、投資家はドルベースの戦略に代わる選択肢を探している。ドルを調達通貨とした8新興市場キャリートレードのブルームバーグの指標は、23年10-12月は4.5%の上昇となったが、今四半期は0.6%のマイナスとなっている。

クレディ・アグリコルの米州担当チーフストラテジスト、オルガ・ヤンゴル氏は、今週の中央銀行の一連の動きに先立ち人民元について「必ずしも大幅な切り下げを想定するわけではないが、キャリートレードに目を向けるなら絶対に良い選択肢だと思う」と述べた。同氏はトルコ・リラをロングとし一部のアジア通貨も選好。一方メキシコ・ペソは割高だと考えているという。

人民元の1カ月物インプライドボラティリティー(予想変動率)は今月、17年以降の最低を記録。22日には上昇した。オフショア人民元の香港での借り入れコストの指標である香港銀行間取引金利(HIBOR)は、昨年9月の4.5%近いピークから3%前後まで低下している。

今週、台湾で予想外の利上げが行われ、政策金利が08年以来の高水準に上昇したため、台湾ドルの調達通貨としての魅力は損なわれる可能性がある。

一方、日本の金利はまだ低いため、円はまだ魅力的だと考える向きもある。日銀は17年ぶりに利上げに踏み切ったが、植田和男総裁は緩和的な政策を維持すると明言した。

円オーバーナイト・インデックス・スワップ(OIS)は、日銀の政策金利が12月に0.3%程度まで上昇することを示唆している。

スタンダードチャータードのマクロストラテジスト、ニコラス・チア氏(シンガポール在勤)は「円を調達通貨としたキャリートレードは恐らく引き続き魅力的だろう」として、「これは、日銀が低金利を長期化させることが前提だが、私はそうなると思う」と話した。

原題:China’s Yuan a Standout Funder for Emerging-Market Carry Trade(抜粋)