Rita Nazareth

- S&P500種、3営業日での上げ幅としては昨年11月以来の大きさ

- 円は総じて153円台後半で推移、日米金利差意識した円売り再び優勢

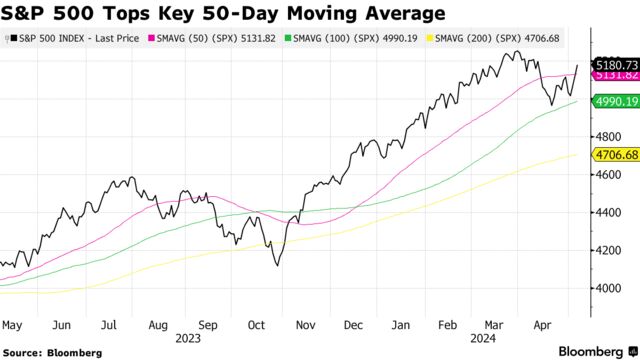

6日の米株式市場でS&P500種株価指数は3営業日続伸。3日間の上げ幅としては昨年11月以来の大きさとなった。米金融当局による年内利下げ観測が追い風となっている。

S&P500種は1%を超える上昇となり、50日移動平均を上回った。決算シーズンがここまで総じて堅調を維持していることも市場の楽観を支えている。売買高が平均を下回り、相場上昇の持続性を巡る懸念は高まったものの、幅広いセクターで買いが優勢となった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5180.74 | 52.95 | 1.03% |

| ダウ工業株30種平均 | 38852.27 | 176.59 | 0.46% |

| ナスダック総合指数 | 16349.25 | 192.92 | 1.19% |

モルガン・スタンレー傘下Eトレード・ファイナンシャルのマネジングディレクター、クリス・ラーキン氏は「強気派は、先週に弱気派から奪い取ったモメンタムを維持したいところだろう」と指摘。「今週は注目される経済データは少ないが、米金融当局者の発言機会は多い。トレーダーは利下げの可能性を巡るいかなる発言にも耳を傾けるだろう」と語った。

大型ハイテク銘柄ではエヌビディアとテスラが高い。一方でアップルは下落。著名投資家ウォーレン・バフェット氏率いる米投資会社バークシャー・ハサウェイはアップル株の持ち分を減らしたことが明らかになった。

米10年債利回りは2ベーシスポイント(bp、1bp=0.01%)低下。今週は10年債と30年債の計670億ドル(約10兆3100億円)に上る入札が予定されており、長期債への需要を試す試金石となる。このほか3年債580億ドルの入札も行われる。米銀モルガン・スタンレーは、4月に月間ベースで今年最悪のパフォーマンスとなった米国債の買いを推奨している。

米国債の買い推奨、インフレは想定以上のペースで鈍化へ-モルガンS

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.63% | -3.2 | -0.68% |

| 米10年債利回り | 4.48% | -2.4 | -0.54% |

| 米2年債利回り | 4.83% | 1.2 | 0.26% |

| 米東部時間 | 16時51分 |

パウエル米連邦準備制度理事会(FRB)議長が先週にそこまでタカ派ではない見解を示したのを受け、投資家は米金融当局者の発言を注視している。

リッチモンド連銀のバーキン総裁はこの日、高金利が景気を一段と鈍化させ、インフレを当局目標の2%に向かって減速させるとの見解を示した。ニューヨーク連銀のウィリアムズ総裁は、利下げはいずれ実施されると発言。ただその決定はデータの全体像に左右されると述べた。

ブルームバーグ・インテリジェンス(BI)のジーナ・マーティン・アダムズ氏によると、ここれまでにS&P500種構成企業の80%超が1-3月決算発表を終了。増益ペースは現段階で6.5%と、決算発表シーズン前の予想である3.75%のほぼ2倍になっていると同氏は指摘した。

JPモルガン・チェースのチーフ・マーケット・ストラテジスト、マルコ・コラノビッチ氏は、米企業が高金利長期化の影響を受ける公算が大きいことを踏まえると、S&P500種指数構成企業で今年の2桁増益を見込むのは余りに高いハードルだと指摘。「今年のコンセンサス予想は楽観的すぎるようだ」とし、アナリスト予想では第1四半期から第4四半期にかけて17%増益が示唆されているが、それが実現するための大幅増収や著しい業績拡大には「懐疑的だ」とリポートに記した。

オッペンハイマー・アセット・マネジメントのチーフストラテジスト、ジョン・ストルツファス氏は「S&P500種構成企業の予想を上回る第1四半期業績と最近の株価下落により、いくつかの主要な米株指数の株価収益率(PER)は魅力的な水準に戻ったと当社ではみている」とした。

UBSグローバル・ウェルス・マネジメントの米国株責任者デービッド・レフコビッツ氏は、株式相場を取り巻く環境は引き続き追い風を提供していると指摘。健全かつ幅広い利益成長、インフレ率が再び低下に向かうとの楽観、米金融当局が追加利上げではなく利下げに向かうとの観測、人工知能(AI)への投資急増を挙げた。

ニューヨーク外国為替市場で円相場は総じて1ドル=153円台後半で推移。午前の取引で一時154円台を付けるなど、日米金利差を意識した円売りが再び優勢となっている。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1251.61 | 0.49 | 0.04% |

| ドル/円 | ¥153.91 | ¥0.86 | 0.56% |

| ユーロ/ドル | $1.0770 | $0.0009 | 0.08% |

| 米東部時間 | 16時52分 |

3日には米雇用統計が市場予想を下回ったことから米国債利回りが低下してドルが下落し、円は約1カ月ぶりに151円台を付ける場面もあったが、そこからはすでに2円余り下げている。

ブルームバーグ・ドル・スポット指数はほぼ横ばい。ドルは円とスイス・フランを除く主要通貨に対して下落した。

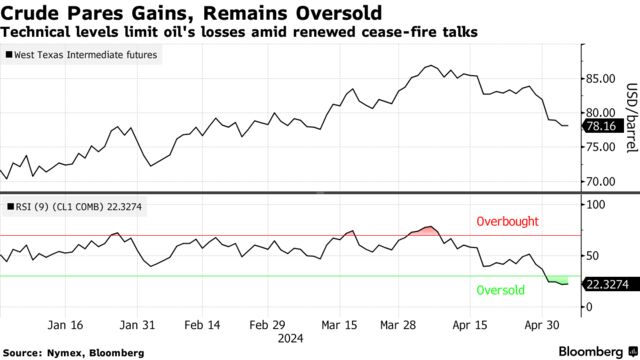

ニューヨーク原油先物相場は6営業日ぶりに反発。イスラム組織ハマスがカタールとエジプトによる停戦案に同意したと報じられたが、テクニカルな水準が相場を支えた。

ウェスト・テキサス・インターミディエート(WTI)は、ハマスが停戦案への同意についてテレグラムに声明文を投稿した後、この日の高値から上げを縮めて取引を終了した。一方でイスラエルはその後、ハマスの声明を拒否し、ハマス掃討に向けたラファでの作戦を継続すると述べた。

CIBCプライベート・ウェルスのシニア・エネルギー・トレーダーのレベッカ・バビン氏は「対立がさらなるエスカレートを回避していることから、地政学的なリスクプレミアムはここ2週間に7ドル余り巻き戻されている」と述べた。

ただそれでも、強気の追い風が原油相場を支えている。サウジアラビアは最近アジア向けの販売価格を引き上げ、需要に対する自信を示した。またテクニカル指標は、先週の急落が行き過ぎだったことを示唆している。

ニューヨーク商業取引所(NYMEX)のWTI先物6月限は37セント(0.5%)高の1バレル=78.48ドルで終了。ロンドンICEの北海ブレント7月限は37セント上げて83.33ドルで終えた。

金スポット相場は上昇。このところのデータを受けて米経済に関する強弱まちまちなシグナルが意識される中、金は買い進まれた。この日は英国と日本が祝日で、売買高は平均を下回った。

スワップ市場は現在、慎重ながらも年内の米政策緩和に対する織り込みを強めつつある。また金の投資家らは、インフレがより高水準かつ長期にわたって続くとの見方を強めている。

金スポット価格はニューヨーク時間午後3時11分現在、前営業日比24.99ドル(1.1%)高の1オンス=2326.73ドル。ニューヨーク商品取引所(COMEX)の金先物6月限は22.60ドル(1%)上昇の2331.20ドルで引けた。

原題:S&P 500 Extends Gains in Final Minutes of Trading: Markets Wrap(抜粋)

Haven Currencies Drop vs Peers as Equities Advance: Inside G-10(抜粋)

Oil Gains as Technicals Provide Support Amid Cease-Fire Progress(抜粋)

Gold Advances as Investors Weigh Mixed Signals on US Economy(抜粋)