Rita Nazareth

- 日銀の政策変更観測で円買い、テスラ決算などに失望しハイテク売り

- 利回り曲線がスティープ化、ダドリー氏の見解で利下げ観測強まる

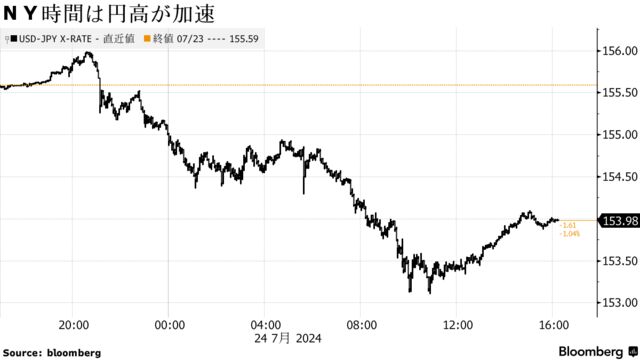

24日の外国為替市場では円が幅広く上昇。対ドルでは一時、1ドル=153円11銭と、5月以来の高値を付けた。キャリートレードの巻き戻しに加え、日本銀行が来週の金融政策決定会合で大幅な政策変更を行うとの臆測から、円の買い戻しが入った。米ハイテク株の下落も円への逃避需要を高めた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1256.94 | -0.31 | -0.02% |

| ドル/円 | ¥153.92 | -¥1.67 | -1.07% |

| ユーロ/ドル | $1.0839 | -$0.0015 | -0.14% |

| 米東部時間 | 16時56分 |

ロイター通信は事情に詳しい関係者の話として、日銀は来週の金融政策決定会合で、利上げを検討するとともに向こう数年間に債券購入額をほぼ半減させる計画を公表する可能性が高いと報じた。

自民党の茂木敏充幹事長は日本時間24日夜、インターネット番組に出演し、「日本経済の再生によってまずは強い日本を作る。それによって強くて安定した円を作っていくということが必要だ」と語った。

茂木自民幹事長:日本経済再生で強くて安定した円を作ることが必要

カナダ・ドルは米ドルに対して3カ月ぶりの安値。カナダ銀行(中央銀行)は予想通り2会合連続で利下げを実施し、景気下振れリスクについて注意を促した。

カナダ中銀、2会合連続で25bp利下げ-焦点は下振れリスクにシフト

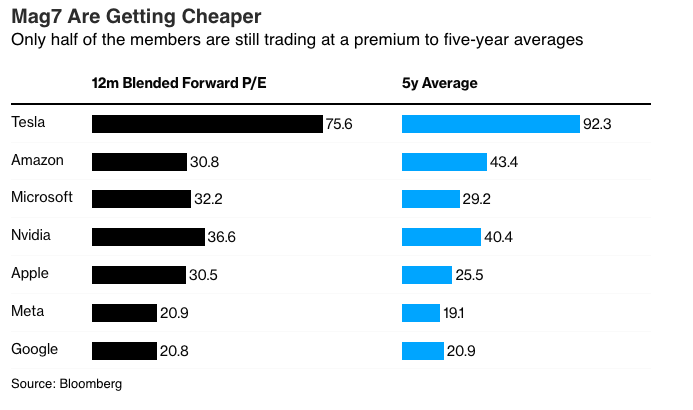

米株式相場は続落。超大型ハイテク企業の決算シーズンが期待外れのスタートとなったことで現実を直視せざるを得ない格好となり、強気相場を支えてきた人工知能(AI)ブームは行き過ぎかもしれないとの懸念が強まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5427.13 | -128.61 | -2.31% |

| ダウ工業株30種平均 | 39853.87 | -504.22 | -1.25% |

| ナスダック総合指数 | 17342.41 | -654.94 | -3.64% |

大手テクノロジー企業を中心に売りが膨らんだ。S&P500種は2.3%下落し、2022年12月以来の大幅安。ナスダック100指数は3.7%下落した。アルファベットは5%安。AIでの競争でリソースをさらに投入し、設備投資はアナリストの予想を上回った。利益が予想に届かなかったテスラは12%安。自動運転タクシー「ロボタクシー」の発表を延期したことも明らかにした。

ブック・リポートのピーター・ブックバー氏は「投資家はようやくAI投資について、収益を生み出す原動力というより、今はむしろ費用だとの現実に気づき始めている」と述べた。

ハーグリーブス・ランズダウンのスティーブ・クレイトン氏はハイテク大手7社で構成する「マグニフィセント・セブン」について、今年から「まずまずセブン(So-So Seven)」だと言われ始めるかもしれないとし、テスラとアルファベットの決算は勢いを維持するには不十分だと述べた。

XTBの調査ディレクター、キャスリーン・ブルックス氏は「巨大ハイテク企業の決算シーズンが始まったが、市場は満足していない。決算には多くの期待がかかっていたが、AIの有効性と利益の可能性に関する疑問に対して明確な答えを示せていない」と語った。

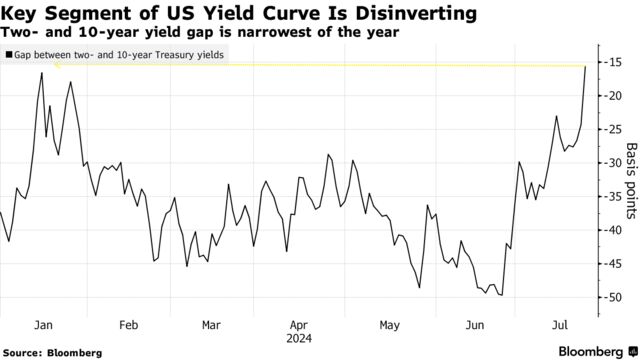

米国債市場では2年債利回りが一時、2月以来の水準に低下した。米金融当局が近く利下げに踏み切るとの思惑が強まったことが背景にある。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.54% | 5.6 | 1.24% |

| 米10年債利回り | 4.28% | 3.3 | 0.78% |

| 米2年債利回り | 4.43% | -6.3 | -1.40% |

| 米東部時間 | 16時56分 |

ダドリー前ニューヨーク連銀総裁の見解と弱い経済データが注目を集め、利回りは世界的に低下した。ブルームバーグ・オピニオンのコラムニストでもあるダドリー氏は、米連邦公開市場委員会(FOMC)はできれば来週の会合で金利を引き下げるべきだと主張した。

【コラム】心変わりを白状する、FOMCは今すぐ利下げを-ダドリー

利回り曲線はスティープ化した。5年債利回りが低下する一方、30年債利回りは上昇し、利回り差は2023年5月以降で最大に拡大。利下げが市場の従来予想よりも早く、大幅になる可能性が示唆された。

金利スワップ市場は今年の利下げ幅を約64ベーシスポイント(bp、1bp=0.01%)と織り込んでおり、最初の利下げは9月とみている。

ナットアライアンス・セキュリティーズの国際債券責任者、アンドルー・ブレナー氏は「米国債の大幅なスティープ化が継続する巨大な嵐が到来している」と指摘。ダドリー氏の見解に加え、ドイツの製造業データが予想外に軟化し、世界的な成長の鈍化を示したことを挙げた。

ユーロ圏経済活動は7月に停滞、ドイツは予想外の縮小-ユーロ下落(1)

モルガン・スタンレー・インベストメント・マネジメントのグローバル債券担当最高投資責任者、マイケル・クシュマ氏はブルームバーグテレビジョンで、「利下げサイクルに移行しているのは明らかだ」と発言。2年債利回りはすでに十分に低下しており、少なくとも今後予想される利下げ幅の大半は反映されているとの見方を示した。さらに「2年債利回りが4.25%、あるいはそれ以下に低下するのを正当化できるほど、FOMCが今後6-9カ月間に利下げをするとは思えない」と話した。

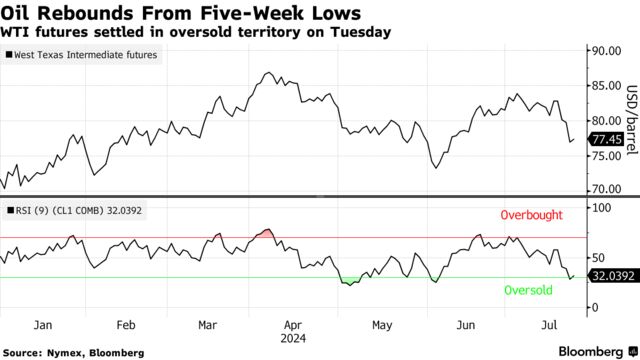

ニューヨーク原油先物相場は反発。米エネルギー情報局(EIA)の統計で原油在庫が2月以来の水準に減少したことが示された。

米原油在庫は先週374万バレル減り、4週連続の減少となった。ただ、株式相場の下落も意識され、原油の上げは限定された。

米国のガソリン在庫は3月以来の大幅減となった。一部製油所の稼働停止が続いているほか、夏のドライブシーズンに伴い、燃料需要は4週間ベースで2021年以来の高水準となっている。ドライブシーズンは通常、7月終盤にピークを迎えるが、相場上昇の余地はまだ残っている可能性がある。

トータス・キャピタル・アドバイザーズのポートフォリオマネジャー、ロブ・サメル氏は「まだ夏のドライブシーズンだ」と指摘。「休暇はまだ残っている。需要に関して向こう数週間に良い数字がなお見られる可能性はある」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物9月限は、前日比63セント(0.8%)高の1バレル=77.59ドルで終了。ロンドンICEの北海ブレント9月限は70セント(0.9%)上げて81.71ドルで引けた。

金スポット相場は上げを消す展開。米経済指標の発表を待つ中、期間長めの米国債利回りが上昇したことが背景にある。

ダドリー前ニューヨーク連銀総裁が米金融当局に利下げを呼びかけたことで、早期の利下げ観測が高まり、朝方低下していた同利回りは上昇に転じた。

市場の関心は週内に発表される個人消費支出(PCE)のデータに移っている。米金融当局が重視するPCE価格指数は利下げの道筋を明らかにする可能性がある。

金スポット相場はニューヨーク時間午後3時1分現在、前日比1.69ドル(0.1%未満)下げて1オンス=2407.95ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は、8.80ドル(0.4%)上げて2464ドルちょうどで引けた。

原題:Haven Currencies Gain, Loonie Slips After BOC Cut: Inside G-10(抜粋)

Stocks Get Hit as ‘AI Trade’ Slams Into a Wall: Markets Wrap

Treasury Yields Slide as Dudley Fuels Speculation on Fed Cuts

US Yield Curve Steepens as Bond Traders See Fed Cuts Looming

Oil Ends Slump as US Inventories Drop to Lowest Since February

Gold Erases Gains as Yields Push Higher, Traders Await US Data