Rita Nazareth

- S&P500種の主要セクターが全面高、買いの裾野が広がる

- 米国債利回り低下、円は一時153円15銭まで上昇

26日の米株式相場は上昇。6月の個人消費支出(PCE)価格指数が食品とエネルギーを除くコアベースで小幅な伸びにとどまったため、9月利下げの観測が強まり、買いが優勢になった。

FRB重視のPCEコア価格指数、6月は小幅な伸び-消費は堅調 (2)

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5459.10 | 59.88 | 1.11% |

| ダウ工業株30種平均 | 40589.34 | 654.27 | 1.64% |

| ナスダック総合指数 | 17357.88 | 176.16 | 1.03% |

S&P500種は11業種が全て上昇。連邦公開市場委員会(FOMC)による金融緩和が企業を支援し、強気相場が限られた銘柄にとどまらず拡大するとの見方が強まった。大手ハイテク銘柄は今年、大幅な上昇を遂げたが、超大型銘柄の決算シーズンが期待外れのスタートとなった今週は、いわゆる集中リスクに対する懸念が表面化した。

今月に入り、景気敏感株へのローテーションが始まった。7月に入って10%上昇している小型株は、負債が多くバランスシートが脆弱(ぜいじゃく)なため、通常は金利上昇に敏感だ。借り入れコストが下がれば、地合いは改善する。

プリンシパル・アセット・マネジメントのジョージ・マリス氏は「小型株は力強くなっており、ここ数十年見られなかった大幅なローテーションだ。業績が拡大し回復するにつれ、小型株への投資意欲が高まるだろう。このローテーションには持続力がある」と述べた。

キー・ウェルスのティム・マクドナー氏は「FOMCは7月の会合でお膳立てし、9月に最初の利下げを実施することが可能だ」と述べた。

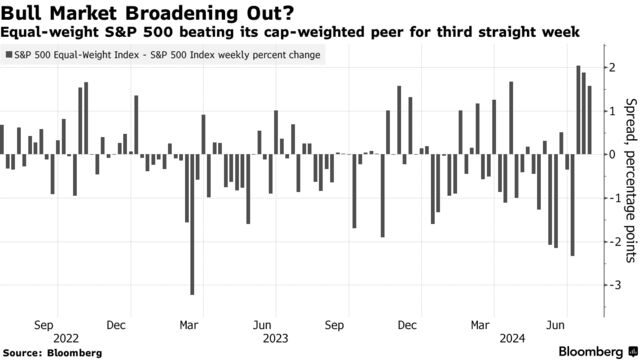

S&P500種の均等加重バージョンであるS&P500種イコールウエート指数は3週連続でS&P500種をアウトパフォームしている。数カ月にわたり、S&P500種に後れを取っていたイコールウエート指数にとって、これは顕著な変化だ。金融緩和に対する楽観的な見方が、安全とみられている大手ハイテク銘柄の妙味を薄めている。

パイパー・サンドラーのクレイグ・ジョンソン氏は「大型グロース株から中小型のバリュー株への有意なローテーションが進んでおり、今後も続くと考えている。大型株への集中リスクを減らしているテクニカルな証拠とともに、株高の裾野の広がりに関する指標はこの大きなシフトを裏付けている」と述べた。

ブルームバーグ・ニュースが実施したエコノミスト調査によると、FOMCは来週の会合で、9月に利下げを実施する計画を示唆する可能性が高い。回答者の4分の3近くがFOMCは来週の会合で、次の9月会合で0.25ポイントの利下げを実施するための布石を打つと予想した。

トレードステーションのデービッド・ラッセル氏はPCE価格指数について「ようやく潮目が変わったようだ」と発言。「投資家は来週の大手企業の決算に集中でき、物価や金利についてさほど懸念しなくてもよくなった」と話した。

Fed Seen Signaling September Rate Cut at Next Week’s Meeting

Most economists see Fed using statement and press conference to indicate change

Source: Bloomberg News survey of economists July 22-24

Note: Fed watchers were asked if and how Fed might signal September rate cut *Jackson Hole symposium in late August

米国債相場は上昇(利回りは低下)。PCE価格指数が9月の利下げ観測を強めたことが買いを誘った。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.45% | -3.2 | -0.71% |

| 米10年債利回り | 4.19% | -4.9 | -1.15% |

| 米2年債利回り | 4.39% | -4.5 | -1.02% |

| 米東部時間 | 16時57分 |

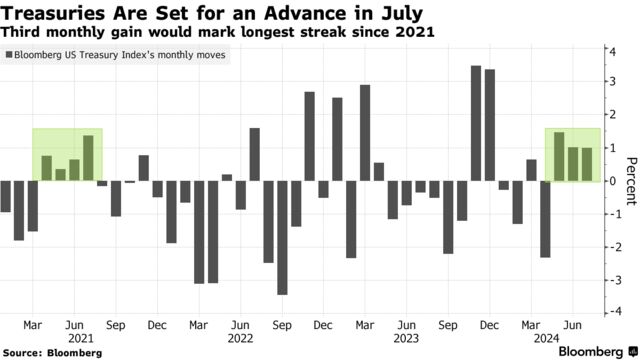

米国債利回りは幅広い年限で低下。ブルームバーグがまとめたデータによると、米国債はこのままいけば3カ月連続の上昇と、2021年半ば以来の長期連続高となる。

金利スワップ市場は来週のFOMC会合での金利据え置きと9月会合での緩和開始を予想している。通年では少なくとも2回の0.25ポイント利下げを完全に織り込んでいる。

ゴールドマン・サックス・アセット・マネジメントのマルチセクター債券投資責任者、リンゼー・ロスナー氏は9月利下げについて、「実施される方向に順調に向かっているようだ」とし、「状況が一変するような兆候はない」と指摘した。

外国為替市場では対ドルでの円相場が上げに転じた。PCE価格指数の発表後に米国債利回りが低下し、ドル売りが活発化。円はそれまでの下落分を埋め、一時は1ドル=153円15銭まで上昇した。

週間では円は対ドルで2.4%上昇し、今年初めて4週連続の値上がりとなった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1257.07 | -0.35 | -0.03% |

| ドル/円 | ¥153.76 | -¥0.18 | -0.12% |

| ユーロ/ドル | $1.0857 | $0.0011 | 0.10% |

| 米東部時間 | 16時57分 |

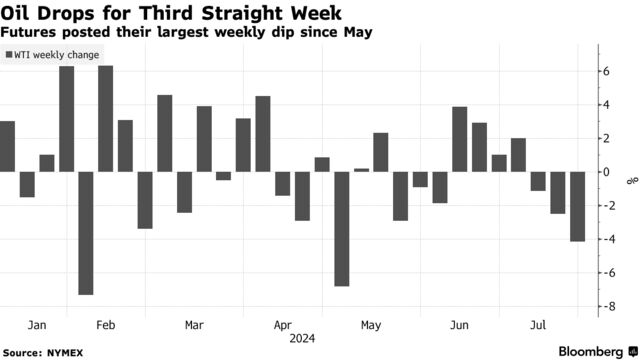

ニューヨーク原油先物相場は反落。アルゴリズム取引の売りが響いたほか、中国の需要も意識された。

トレンドフォロー型の商品投資顧問業者(CTA)からの売り圧力や、株式相場が今週広く下げたことを背景に、原油はここ最近軟調な地合いとなっている。中国が景気刺激を目指して今週利下げを実施したことで、同国の経済成長についても懸念されている。

一方、米エネルギー情報局(EIA)が今週公表したデータでは、原油在庫が4週連続で減少し、2月以来の低水準となったことが示された。

CIBCプライベート・ウェルス・グループのシニアエネルギートレーダー、レベッカ・バビン氏は「プラスの材料が必要だ。現時点では在庫の減少が見込まれているが、押し目買いを入れる理由としては十分ではない」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物9月限は、前日比1.12ドル(1.4%)安の1バレル=77.16ドルで終了。週間では5月初旬以来の大幅下落となった。ロンドンICEの北海ブレント9月限は1.24ドル(1.5%)下げて81.13ドルで引けた。

金スポット相場は週間ベースで2週連続の下落。この日発表された米インフレ指標では、利下げが近く実施されることはないとの観測が改めて確認された。

6月の米PCE統計は、借り入れコスト上昇の中でも成長が底堅く、インフレが緩やかに鈍化していることを示し、早期の利下げは必要ないことを示唆した。

ストーンXファイナンシャルのアナリスト、ローナ・オコネル氏は「市場は既に9月を見込んでいた。その予想を変える必要は全くない」と述べた。

金スポット相場はニューヨーク時間午後2時39分現在、前日比20.25ドル(0.9%)高の1オンス=2384.81ドル。週間では0.7%の下落。ニューヨーク商品取引所(COMEX)の金先物12月限は28ドルちょうど(1.2%)上げて2427.90ドルで引けた。

原題:Stocks Climb as Fed Bets Rekindle Broadening Trade: Markets Wrap(抜粋)

Treasuries Rally as Data Backs the Case for a September Rate Cut

Dollar Trades Mixed After US Data, Yen Advances: Inside G-10

Oil Posts Largest Weekly Decline Since Beginning of May

Gold Set for Second Weekly Drop as US Data Dampen Early Cut Hope