Reade Pickert

- 日銀は利上げも、英中銀は約4年ぶり利下げの可能性

- ユーロ圏ではGDPとインフレ率に注目-9月のECBの手掛かり

米連邦準備制度理事会(FRB)は数カ月内の借り入れコスト引き下げに向かっている。依然堅調ではあるが減速している雇用市場へのリスクを踏まえ、パウエルFRB議長が31日の会見でこの動きを示唆するかもしれない。

1年にわたり金利を20年余りで最高水準に維持してきたFRBは、30-31日の米連邦公開市場委員会(FOMC)会合で再び金利据え置きを決めるとの見方が大勢。投資家は9月の利下げを見込んでいる。

最近のデータは、堅調な経済成長と緩やかな物価上昇を示したが、FRBはインフレ率が目標の2%に向けて低下し続けることをさらに確信したい考えだ。

物価上昇圧力の低下は失業率の上昇と相まって、最大雇用と物価安定というFRBの2つの目標をより均衡させている。FRBはインフレを抑えたいが、金利を長期にわたって高く維持することで労働市場に過度の悪影響を与えることは望まない。

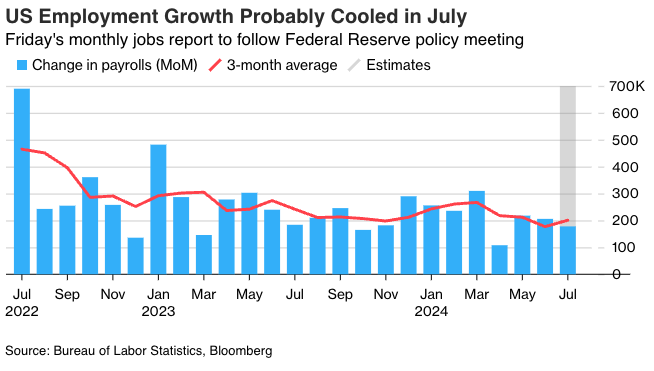

このため、8月2日に発表される7月の雇用統計が、労働市場に関する他の指標と共に、注目されることになる。

7月の雇用統計は、人員削減がまだ限定的な数にとどまるなか、雇用増ペースの継続的な軟化を示す可能性が高い。非農業部門雇用者数は17万8000人増と予想され、健全ではあるが緩やかなペースとなる。失業率は、過去3カ月連続で上昇したが、7月は4.1%で前月から横ばいと予想される。

7月30日に発表される求人件数も注目される。

同日に発表されるコンファレンスボードの消費者信頼感指数は消費者の状況を知る上で重要で、8月1日に発表される供給管理協会(ISM)の製造業景況指数からは苦境にある製造業の最新情報が得られる。

30、31日のFOMCでは、「利下げは『近いうちに』適切だという点で大方が合意するだろうが、タイミングについては微妙な相違があるだろう」と、アンナ・ウォン氏らブルームバーグ・エコノミクスのエコノミストが予想した。

日本と英国

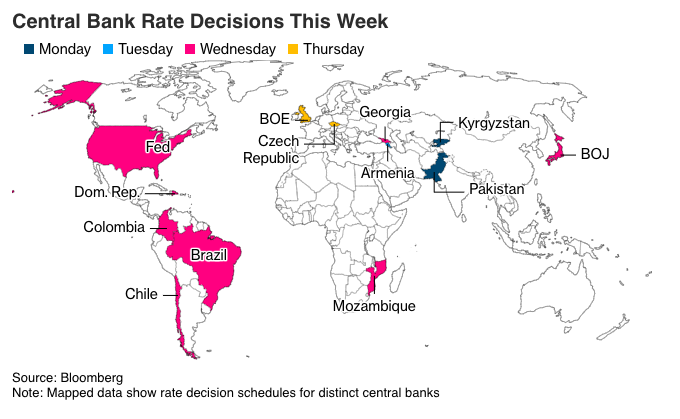

米国以外では日本の利上げと英国の利下げの可能性が注目される。

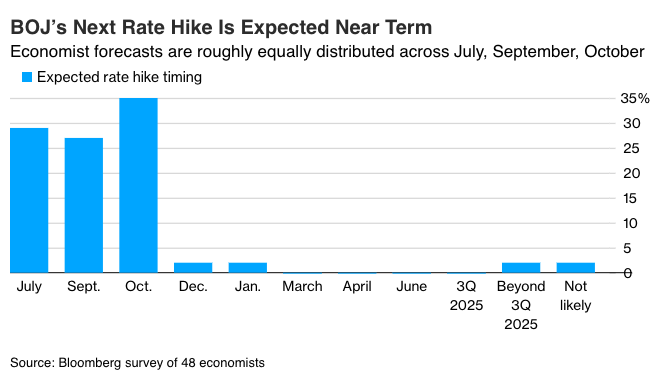

日本銀行は30、31日に政策決定会合を開く。日銀はすでに、量的引き締めに向けた第一歩として毎月の国債購入額を削減する計画の詳細を7月に発表すると表明しており、5兆-6兆円に削減し最終的には2年間で購入額を半減させるというのがエコノミストのコンセンサス予想となっている。

ほとんどのエコノミストは利上げのリスクもあるとみているが、基本シナリオとして利上げを予想しているのは30%程度。

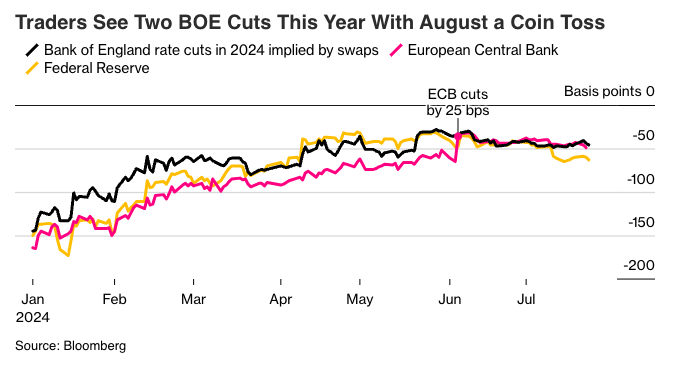

イングランド銀行(英中央銀行)は8月1日に、4年余りで初めてとなる利下げに踏み切る可能性がある。

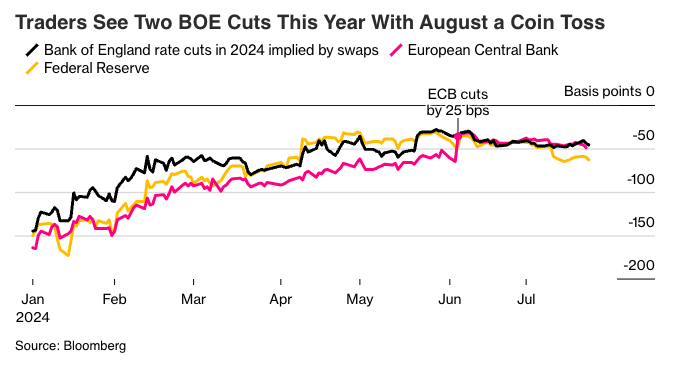

投資家は、国内の物価上昇圧力が長引く兆候にもかかわらず中銀が16年ぶり高水準の5.25%から金利を引き下げる可能性が50%あるとみている。

利下げの場合は5対4の僅差による決定になるとエコノミストは予想している。

ユーロ圏

ユーロ圏では域内総生産(GDP)とインフレ率に注目が集まる。

7月30日発表のGDPデータはユーロ圏と域内経済大国の4-6月(第2四半期)の経済状況を示す。31日発表される7月のインフレ率と合わせ、欧州中央銀行(ECB)が9月に追加利下げを実施するかどうかの手掛かりとなるだろう。

原題:Fed to Nod Toward a Rate Cut as Job Growth Moderates: Eco Week(抜粋)