Rita Nazareth

- ナスダック100指数、月初のパフォーマンスとして2008年以来の最悪

- 10年債は上げ縮小、円伸び悩み-ISM非製造業指数が予想上回る

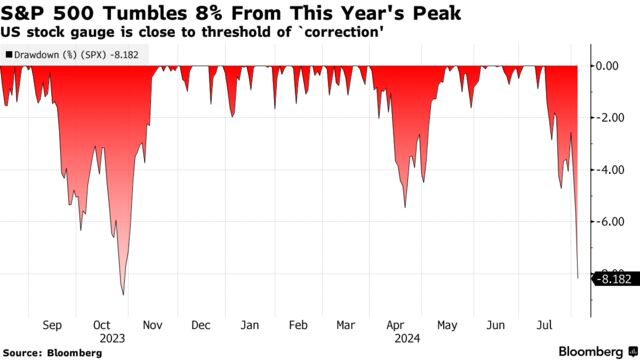

5日の米株式相場は急落。米リセッション(景気後退)の観測は時期尚早と大方がみているものの、景気懸念から金融市場は新たなボラティリティーに見舞われ、今年の急ピッチの株価上昇は行き過ぎていたとの見方が強まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5186.33 | -160.23 | -3.00% |

| ダウ工業株30種平均 | 38703.27 | -1033.99 | -2.60% |

| ナスダック総合指数 | 16200.08 | -576.08 | -3.43% |

米金融当局から初回利下げが示唆された矢先、市場は弱い経済指標や期待外れの企業業績、伸び切ったポジション、季節的なトレンドの悪さという「パーフェクトストーム」に襲われた。商いが活発な中、S&P500種株価指数は約2年ぶりの大幅安で引けた。大型テクノロジー株で構成するナスダック100指数は、月初のパフォーマンスとして2008年以来の最悪となった。

恐怖指数として知られるシカゴ・オプション取引所(CBOE)のボラティリティー指数(VIX)は一時、1990年までさかのぼるデータで最大の上昇を記録した。

リソルツ・ウェルス・マネジメントのキャリー・コックス氏は「米経済は危機には陥っていない。少なくともまだその状況ではない」と指摘。「しかし危険ゾーンに入ったと言っていいだろう。米金融当局は雇用市場の亀裂をきちんと認識しなければ、筋書きを見失う恐れがある。まだ何も壊れていないが、壊れつつあり、同当局は後手に回るリスクがある」と述べた。

JPモルガン・チェースのミスラフ・マテイカ氏は、企業活動の軟化や債券利回りの低下、業績見通しの悪化を背景に、株価は圧力を受け続けると予想。こうした背景について「期待されていた 『回復 』のようには見受けられない」と指摘。「『悪いことは悪いこと』という局面が到来することを見込んで、株式には慎重な姿勢を崩さない」と付け加えた。

また、モルガン・スタンレーのマイケル・ウィルソン氏は「不利な」リスクリワードを警告した。

UBSインベストメント・バンクのマクスウェル・グリナコフ氏は「複雑だ。『リセッション』という言葉が復活し、ゴルディロックストレードを頓挫させている」と指摘。「数週間前の小型株へのローテーションで見られた動きと同様に、ポジションが伸長していたことで動きの度合いが明らかに増幅した。この日の違いは、高水準のリスクプレミアムに対してマクロと企業収益の両方によるファンダメンタルズ面での裏付けがあることだ」と話した。

米10年債は上昇。ただ、7月のISM非製造業総合景況指数が市場予想を上回ったことを背景に、日中の高値を大きく離れて引けた。

米ISM非製造業総合景況指数、7月は活動拡大を示唆-受注回復 (2)

朝方には買いが強まり、金融政策に敏感な2年債利回りは一時2年ぶりに10年債利回りを下回っていた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.07% | -3.9 | -0.94% |

| 米10年債利回り | 3.78% | -0.6 | -0.15% |

| 米2年債利回り | 3.91% | 3.0 | 0.78% |

| 米東部時間 | 16時56分 |

債券トレーダーは米景気が急激に悪化する寸前にあり、積極的な金融緩和の開始が必要になるとみている。こうしたリプライシングが急速に進んだため、金利スワップ市場では今後1週間に米緊急利下げが実施される確率を60%と織り込む場面もあった。ただこの確率はその後、低下した。

FRB、1週間以内の25bp緊急利下げの確率60%-短期金融市場 (1)

かつて債券王と呼ばれたビル・グロース氏は、自身は「朝方の底値からの小幅な回復を買っているわけでもない」し、売っているわけでもないとX(旧ツイッター)に投稿。市場は「あまりにも不安定で、買値と売値のスプレッドが極端に広がっている」と記した。その上で、世界の金融システムには「過剰なレバレッジ」が見られるとし、その主な巻き戻しとして円の上昇や「行き過ぎた米国債利回りの低下」が起きていると付け加えた。

プリンシパル・アセット・マネジメントのチーフ・グローバル・ストラテジスト、シーマ・シャー氏は景気の弱さを巡る懸念は行き過ぎであることが分かるだろうが、悲観的なシナリオが強いことを踏まえれば、市場が直ちに好転する可能性は低いことがうかがえると指摘。市場の持続的な回復には、円相場の安定化や強い業績の数字、堅調な経済指標といった材料、あるいは材料の組み合わせが必要だと付け加えた。

外国為替市場で円の対ドル相場は上げ幅を縮小。世界的にキャリー取引の巻き戻しが進み、アジア時間の取引で一時141円70銭まで買われた後は、伸び悩む展開となった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1245.65 | -3.59 | -0.29% |

| ドル/円 | ¥144.23 | -¥2.30 | -1.57% |

| ユーロ/ドル | $1.0950 | $0.0039 | 0.36% |

| 米東部時間 | 16時56分 |

7月のISM非製造業総合景況指数は活動拡大を示した。前月は活動縮小を示唆し、4年ぶりの低水準だった。

クレディ・アグリコルのG10FX調査・戦略責任者、バレンティン・マリノフ氏は「市場は米ISM非製造業指数の発表にかけて、非常に積極的な米金融緩和を織り込んでいたため、ドルが円やスイス・フラン、ユーロなどに対して大きく下げていた」と指摘。ISM非製造業は「少なくとも現時点では、米国のリセッションを巡る懸念の緩和に寄与する」と述べた。

元米連邦準備制度理事会(FRB)エコノミストのクラウディア・サーム氏は、米国はまだリセッションに陥ってはいないが、それに「不快なほど近い」と述べた。

サーム氏、米国は景気後退に「不快なほど近い」-冷静さが重要とも指摘

MUFGのシニア為替ストラテジスト、リー・ハードマン氏は「円の急上昇と日本銀行のタカ派的な政策が、過去数年にわたってアウトパフォームしてきた日本株のアンダーパフォーマンスにつながっている」と話した。

ユーロは対ドルで上昇。一時0.9%高の1ユーロ=1.1008ドルと、1月2日以来の高値を付けた。

原油先物相場は3営業日続落。世界経済減速の兆候が示される中、金融市場の世界的な混乱を受けて売りが膨らみ、7カ月ぶりの安値を付けた。

北海ブレント先物は1月以来の安値水準。株式相場が一段ときつい下げとなり、リスク資産から資金が逃避した。

一方、リビア最大の油田での生産停止は支援材料。国際的に承認されている方のリビア政府は「政治的恐喝」を背景とした生産停止を命じたが、詳細は明らかにしていない。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物9月限は、前営業日比58セント(0.8%)安の1バレル=72.94ドルで終了。ロンドンICEの北海ブレント10月限は51セント下げて76.30ドルで引けた。

金相場は続落。世界的な株安を受けて換金売りが膨らんだが、その後は下げ渋った。

金スポットは一時3.2%下げ、6月上旬以来の大幅安となった。銀など他の貴金属相場も下げた。

ブリオン・ボールトの調査責任者、エイドリアン・アッシュ氏は「ニューヨーク市場の寄り付き前に追い証を求められたトレーダーが、株式市場での損失をカバーするために、利益の出ている金のポジション解消を余儀なくされた」と指摘。株式相場の急落局面では、株価が下げるにつれて金も下落するのが一般的だが、「金の下げは小さく、より高い位置から下落し、より早く底値をつける」と述べた。

この日の下落にもかかわらず、金スポットは年初来で約15%上昇している。中央銀行の買いとアジアの消費者に支えられ、7月には史上最高値を更新した。

米利下げ観測の高まりは、利息を生まない金にとってプラス材料となっている。中東情勢の緊張も安全資産としての金の支援材料。

しかし、これらの強気要因は世界的な株安によるポジションへの圧力によって、この日は影を潜めた。

ニューヨーク商品取引所(COMEX)の金先物12月限は、前営業日比25.40ドル(1%)安の1オンス=2444.40ドルで引けた。ニューヨーク時間午後2時11分現在、金スポット相場は1.5%安の2405.54ドル。

原題:Stock Meltdown Puts S&P 500 on Brink of Correction: Markets Wrap(抜粋)

Treasuries Extend Rally, End Off Highs After ISM Services Beat(抜粋)

Yen Surges as Carry Trades Unravel Amid Volatility: Inside G-10(抜粋)

Oil Slumps to Fresh Seven-Month Low Amid Global Financial Rout(抜粋)

Gold Plunges as Global Equity Mayhem Sets Traders on Edge(抜粋)