▽米国債が逆イールド解消、22年7月以来-FRB利下げペース焦点<ロイター日本語版>2024年8月5日 22:25 JST

Alice Gledhill、Liz Capo McCormick

- FRBは金利据え置きが間違いだったと気づいただろう-ハーベイ氏

- スワップ市場、9月会合前の緊急利下げ確率は15%-当初は約60%

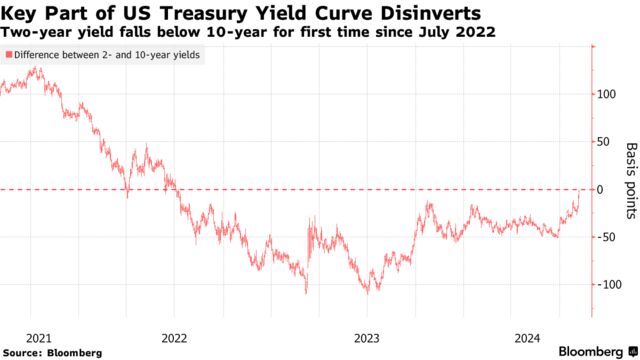

米2債利回りが2022年7月以降初めて10年債利回りを下回った。景気減速への懸念からトレーダーは米金融政策当局が積極的な緩和に踏み切るとの見方につながった。

米連邦公開市場委員会(FOMC)は22年3月から計11回、5ポイント余りの利上げを実施したが、この大半の期間で2年債と10年債の逆イールドが発生していた。

わずか数週間前に予想されていた以上に速いペースで経済成長が失速しつつあるとの懸念が高まり、市場ではFOMCや主要中銀はより積極的に利下げするとの見方が強まっている。

利回り曲線研究で逆イールドの景気後退予見性を立証したことで知られるエコノミスト、キャンベル・ハーベイ氏は「米金融当局は政策金利を20年ぶりの高水準に先週据え置いたのは間違いだと気づいただろう」と指摘した。過去4回の景気後退が始まる直前には長短金利の逆転が解消した点に触れ、利下げの根拠を強めると指摘。「米金融当局は行動するのをあまりにも長く待ちすぎた」と述べた。

スワップ市場では足元、2024年に少なくとも5回の25ベーシスポイント(bp、1bp=0.01%)米利下げを織り込んでいる。次回9月の会合を待たずに緊急利下げするとの予想確率は約15%。早い時間には60%程度織り込んでいた。

原題:US Two-Year Yield Below 10-Year for First Time Since July 2022(抜粋)

関連情報

▽サーム氏、米国は景気後退に「不快なほど近い」-冷静さが重要とも指摘<bloomberg日本語版>2024年8月6日 2:35 JST

▽【コラム】米緊急利下げなら逆効果、株安は遅れた調整-アシュワース<bloomberg日本語版>2024年8月6日 2:46 JST

▽【コラム】「金利のある世界」、日本は準備できているか-リーディー<bloomberg日本語版>2024年8月5日 18:41 JST

コラムニスト:リーディー・ガロウド

日本は、素晴らしい新世界の入り口に立っている。銀行預金の金利が年0.1%になる世界だ。

革命のようには聞こえないかもしれない。だが、ゼロ%に近い利回りと年々低くなっているように見える住宅ローン金利しか知らない世代が育ってきた国では、三菱UFJフィナンシャル・グループが預金者に支払う金利を引き上げるという動きは異例だ。

これは日本銀行が衝撃的な追加利上げを決定したことを受けての動きで、三菱UFJが2016年に預金金利をわずか0.001%にまで引き下げたことを踏まえると、なぜそれが重要なのかは容易に理解できる。この変化は、多くのコメンテーターが「金利のある世界」と呼ぶ場所に日本がいかに足を踏み入れつつあるかを示すほんの一例に過ぎない。40歳前後以下の人には、この状況を切り抜けるための地図はない。日銀が利上げを続けることができれば、そして金利引き上げに最悪のタイミングを選んできた歴史を踏まえると、それは大きな「もし」だ。この国の多くのことが変わろうとしている。

疑問は残る。日本は本当に金利のある世界への準備ができているのだろうか。

当初の反応は懸念すべきものだ。多くの人が金利上昇に経済が対応できるのか疑問視する中での反応となり、日銀が3月にマイナス金利を解除した時とは全く対照的なものだった。変動金利で住宅ローンを借りている友人や親戚は、返済額が増えるのかどうか、増えるとすれば、いつ、どのように増額されるのかを確認しようと躍起になっている。

日銀は、こうした懸念は一過性のものだと考えているようだ。日銀は4月公表の金融システムリポートで、「景気改善とそのもとでの⾦利上昇は家計の所得や利息収⽀の改善につながることが⾒込まれる」と指摘。植田和男総裁は7月31日の記者会見でこうした見方を改めて示し、消費者への影響についての相次ぐ質問に対し、懸念していないとの姿勢を示した。

家計の預金残高が住宅ローンやその他のローンの負債額をはるかに上回っているのは事実だ。日本では、トラス元首相の短い在任期間中に英国で見られたような住宅ローン金利の上昇によるパニックが起きる可能性は低い。既存の住宅ローン利用者には、返済額の急激な増加を防ぐ制限措置など、複数の保護策が設けられている。

だが、資産が平等に分配されているわけではない。日本総合研究所がまとめたデータによると、住宅ローンを返済し、資産形成を行う時間があった高齢世帯は純資産リッチである一方、住宅や自動車のローンを抱える30代や40代の若い現役世代は銀行預金よりも負債が多い。これは、高齢で裕福な世帯が偏って恩恵を受けることを意味している。

植田氏が15カ月前に中銀総裁に就任して以来、エコノミストらは「金利のある世界」がどのようなものになるかについて議論してきた。金利がプラスのインフレ環境では貨幣価値が時間とともに減少するため、消費者の支出が増えるという期待がある。消費者の貯蓄志向を踏まえると、それは心強いだろう。だが、日本は経済学の教科書の理論が破綻する場所となることが多く、インフレにおびえる資産に乏しい若い夫婦が高額な住宅ローンを組むために節約し、貯蓄に励むようになる可能性は十分にある。

エコノミストらが期待しているもう1つの点は、借り入れコストの上昇で、低金利の資金により人為的に生かされている非生産的な「ゾンビ」企業が終わりを迎える可能性があるという見通しだ。これは、負債を抱えた中小企業の倒産が増加することを意味し、おそらく2000年代初頭以来見られなかった類いの失業につながる可能性がある。だが、ここでも状況は変わりつつある。日本は慢性的な労働力不足に苦しんでおり、非生産的な企業が倒産することで、その代わりにより有益なことにリソースを使えるようになるかもしれない。

楽観的な見方では、労働力不足は別の道を歩み始めるのに今ほど適した時期はないかもしれないということだ。植田総裁は、住宅ローンを巡る制限ルールが返済額の増加を抑えている期間に賃金上昇が続くという強気の見通しを示した。日銀は、物価と賃金の好循環に一段と自信を深めており、植田氏が5月の講演で示したように、労働市場の逼迫(ひっぱく)とインフレの影響が企業行動を永久に変えたと考えている。

植田氏が何をしようとも、状況は変わりつつある。リスクテークや企業への忠誠心に対する考え方が異なり、労働力を巡る危機がより多くの労働者に転職を促す中、新たな世代の間で古い社会契約は崩壊しつつある。金利のある世界への復帰は、持てる者と持たざる者の二極化が進むことをほぼ確実に意味する。政府はその影響を和らげる政策を準備し、最も生産的な方法で支出を誘導する必要がある。政府が債務を賄うために低金利の資金に頼ることができなくなれば、その作業はより困難なものとなるだろう。

黒田東彦前日銀総裁の異次元緩和策は、しばしばギャンブルとみなされ、日本を眠りから目覚めさせる衝撃の政策とみられてきた。だが、この新しい世界は黒田氏がこれまでに行ってきたことと同じぐらいリスクが高いように思える。日本が準備できているかどうかにかかわらず、新たな予想外の方法で日本に衝撃を与えるかもしれない。

関連コラム:

(リーディー・ガロウド氏はブルームバーグ・オピニオンのコラムニストで、日本と韓国、北朝鮮を担当しています。以前は北アジアのブレーキングニュースチームを率い、東京支局の副支局長でした。このコラムの内容は必ずしも編集部やブルームバーグ・エル・ピー、オーナーらの意見を反映するものではありません)

原題:Is Japan Ready for a ‘World With Interest?’: Gearoid Reidy(抜粋)