Rita Nazareth

- 米求人件数は全エコノミスト予想下回る-2021年1月以来の低水準

- 逆イールド一時解消-米2年債利回りが10年債利回りを下回る

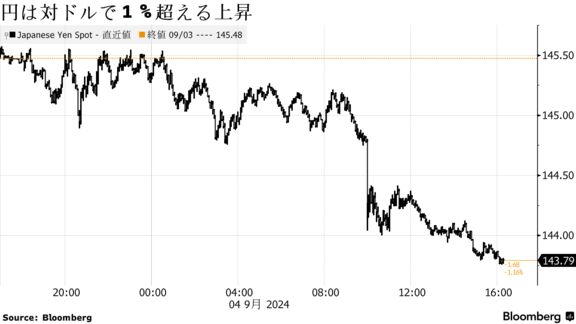

4日のニューヨーク外国為替市場で、円相場は対ドルで1%余り上昇し、一時1ドル=143円76銭を付けた。米労働市場の冷え込みを示す新たな経済指標を受け、トレーダーの間では米金融当局による大幅利下げの観測が強まった。ドル指数は6営業日ぶりに下落。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1232.99 | -4.18 | -0.34% |

| ドル/円 | ¥143.79 | -¥1.69 | -1.16% |

| ユーロ/ドル | $1.1080 | $0.0037 | 0.34% |

| 米東部時間 | 16時24分 |

7月の米求人件数は767万3000件に減少。ブルームバーグがまとめたエコノミスト予想の中央値は810万件だった。同統計発表前に円は1ドル=144円台後半で推移していた。

米求人件数、全エコノミスト予想下回る-2021年1月以来の低水準

金融政策当局はこれまで、労働市場におけるこれ以上の冷え込みは歓迎しないことを明確にしている。今月の連邦公開市場委員会(FOMC)会合では政策金利が引き下げられると広く予想されている。

ブラウン・ブラザーズ・ハリマン(BBH)の通貨戦略グローバル責任者ウィン・シン氏は、「9月に50ベーシスポイント(bp、1bp=0.01%)の利下げが行われる確率は今週初めの時点では25-30%だったが、約50%に上昇した」と述べた。

バークレイズの外為ストラテジスト、スカイラー・モンゴメリー・コニング氏は「今週のトレーディングは昔ながらのリスクオフになっている」と指摘。「それで逃避先通貨が上昇しているが、日本銀行と他の主要国中銀の間で政策のかい離が予想されるため、円が選好されている」と語った。

国債

米国債利回りは統計への反応で直ちに低下し、2年債利回りは一時10年債利回りを下回った。逆イールド(長短金利差逆転)の解消は2022年より後ではこれが2度目。

米大幅利下げ観測強まる、弱い求人統計に反応-逆イールドが一時解消

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.06% | -6.2 | -1.49% |

| 米10年債利回り | 3.76% | -7.4 | -1.93% |

| 米2年債利回り | 3.76% | -10.3 | -2.67% |

| 米東部時間 | 16時24分 |

「市場は1カ月前ほど神経質にはなっていないかもしれないが、景気が過度に冷え込んでいないことを引き続き確認しようとしている」と、モルガン・スタンレー傘下Eトレード・ファイナンシャルのクリス・ラーキン氏は指摘。「今週これまでのところ、それはまだ確認できていない」と語った。

米利下げ開始がほぼ確実視される中、市場は最初の引き下げ幅がどの程度の大きさになるかに神経をとがらせている。先月発表された7月雇用統計で米景気への懸念が強まったこともあり、投資家は6日発表の8月雇用統計を注視している。

金利スワップ市場は9月FOMCでの25bp利下げを確実視しているほか、30%以上の確率で50bp利下げを織り込んでいる。年内残る3回の会合では、合計100bpを超える利下げが見込まれている。

22Vリサーチのデニス・デブシェール氏は「パウエル連邦準備制度理事会(FRB)議長がいかに労働市場に重点を置いているかを踏まえれば、 労働市場の弱さが示唆されれば金利と利下げ期待に非常に大きな影響を与える。そのため金利市場は反応しているが、今週は雇用統計が全てだ」と述べた。

エバコアISIのクリシュナ・グーハ氏は、7月の米求人件数統計は全体的に「弱め」だったが、労働市場の急速な悪化を示唆するものではないと分析。「レイオフが依然として低水準で雇用も小幅に増加していることは、労働市場に亀裂が入っていないことを示している」とし、「求人件数は強弱差し引いた結果、雇用統計が9月の0.5ポイント利下げを催促するハードルをわずかに低くしたが、大きく下げたわけではない」と述べた。

株式

S&P500種株価指数は下落。日中は前日比プラス圏に浮上する場面もあったが、終盤にかけて売りが強まった。半導体大手エヌビディアは続落。2日間の下げとしては2022年10月以来の大きさとなった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5520.07 | -8.86 | -0.16% |

| ダウ工業株30種平均 | 40974.97 | 38.04 | 0.09% |

| ナスダック総合指数 | 17084.30 | -52.00 | -0.30% |

その他の個別銘柄では、USスチールが大幅安。バイデン米大統領は日本製鉄によるUSスチール買収計画を阻止する準備を進めていると、事情に詳しい複数の関係者が明らかにした。米通信大手ベライゾン・コミュニケーションズも安い。関係者によると、同社はフロンティア・コミュニケーションズ・ペアレントの買収を目指しており、両社の交渉は進んだ段階に入っている。

ゴールドマン・サックス・グループのスコット・ルブナー氏は、8月雇用統計が弱い数字となった場合、株式市場は調整局面に入る可能性があるとみている。

バンク・オブ・アメリカ(BofA)の顧客は2週連続で米国株を売り越した。ジル・キャリー・ホール氏ら同行クオンツ担当ストラテジストが4日まとめた顧客リポートによると、8月30日に終了した週は機関投資家やヘッジファンド、リテール顧客が全て売り越し、その規模は80億ドルに達した。

原油

原油先物相場は下落し、約1年ぶり安値となった。石油輸出国機構(OPEC)と非加盟産油国で構成される「OPECプラス」が増産を遅らせる可能性はあるものの、市場では需要減退を巡る懸念が根強く続いた。

国際指標である北海ブレントは2023年6月以来の安値で引けた。OPECプラスは10月に予定している供給拡大を遅らせることで合意が近いと、参加国代表らが非公開情報を話しているとして匿名を条件に述べた。

サウジアラビアとロシアが主導するOPECプラスは、10月から日量約18万バレルの追加供給を計画していた。一方、必要に応じて追加供給を「一時停止ないし反転」させることもあり得るとも繰り返し表明してきた。

アンティモのシニア・ポートフォリオ・マネジャー、フランク・モンカム氏は「OPECプラスが追加供給を撤回する可能性があるとのニュースを受けて、市場は早い時間には一息つくことができたが、現時点ではシステマティックなファンドやマクロ系ファンドからのモメンタムが非常に強く、この状態は状況が明らかになるまで続きそうだ」と語った。

原油先物は3日も大きく下落していた。中国と米国の経済指標が低調だったことを受けて、原油の2大消費国である両国の需要不安が広がり、来年は供給過剰になるとの懸念が強まった。

このほか弱気要素としては、権力闘争が続くリビアで問題が解決に向かう可能性があることだ。同国のカビール中央銀行総裁は3日、問題を解決し石油生産の再開につながる合意が迫っている様子だと語った。

ロンドンICEの北海ブレント11月限は1.05ドル(1.4%)安の1バレル=72.70ドル。ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物10月限は1.14ドル(1.6%)下げて69.20ドルで引けた。

金

金スポット相場は下げを埋める展開。米求人件数統計で労働市場減速の兆候が強まり、金融当局が近く利下げに動く道が整った。

求人件数の発表後、米国債利回りとドルが大きく下げ、それまで下げていた金は反転。一時0.3%高となった。金利スワップ市場は現在、年内に1ポイントの利下げがあるとの見方を織り込んでいる。

ゼイ・キャピタル・マーケッツの最高投資責任者(CIO)ナイーム・アスラム氏は、金が朝方下落していたことについて、エヌビディア株急落でマージンコール(追加証拠金請求、追い証)を支払う必要性が生じた一部投資家が、現金調達のため金を売却したと分析した。

トレーダーは現在、6日に発表される8月の米雇用統計に注目している。ブルームバーグが実施したエコノミスト調査によれば、非農業部門雇用者数は前月比約16万5000人増が見込まれている。労働セクターの軟化を示唆する何らかの兆候があれば、金融当局による一段と積極的な緩和転換を裏付けるとみられ、金にはプラスとなる可能性がある。

金スポット価格はニューヨーク時間午後2時52分現在、前日比98セント(0.1%未満)上昇の1オンス=2493.89ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は3ドル(0.1%)高の2526ドルちょうどで引けた。

Treasuries Soar as Jobs Fuel Bets on Jumbo Fed Cut: Markets Wrap

US Yields Sink as Jobs Fuel Bets on Jumbo Fed Cut: Markets Wrap

Dollar Drops as Labor Data Fuels Fed Rate-Cut Bets: Inside G-10

Oil Falls as Demand Woes Overshadow Possible OPEC Supply Delay

Gold Erases Losses as Weak US Jobs Data Bolsters Rate Cut Bets