Rita Nazareth

- S&P500種は3日続伸、エヌビディアなど半導体が上昇をけん引

- 短期債中心に利回り上昇、9月の大幅利下げ観測が後退

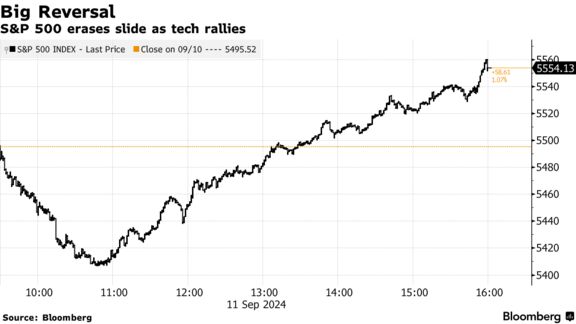

11日の米株式相場は上昇。S&P500種株価指数は3日続伸となった。米消費者物価指数(CPI)統計で、食品とエネルギーを除いたコア指数の伸びが市場予想を上回ったため、売り優勢で始まったが、大手ハイテク株を中心に買いが入り、上げに転じた。

米CPI、コア指数が予想外に伸び加速-大幅利下げの可能性低下 (3)

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5554.13 | 58.61 | 1.07% |

| ダウ工業株30種平均 | 40861.71 | 124.75 | 0.31% |

| ナスダック総合指数 | 17395.53 | 369.65 | 2.17% |

エヌビディアは8%上昇し、半導体株の上げをけん引した。

リーガン・キャピタルのスカイラー・ウィナンド氏は「このところ業績や経済統計が不安定で、株価はやや下げているが、利下げが始まり選挙を通過すればもっと順風になると予想している。不透明感が薄れ、2025年の業績の織り込みが始まるためだ」と語った。

コアCPIは前月比0.3%上昇。前年同月比では3.2%上昇した。ブルームバーグの算出によると、コア指数は過去3カ月の年率では2.1%上昇。7月の1.6%上昇から伸びが加速した。

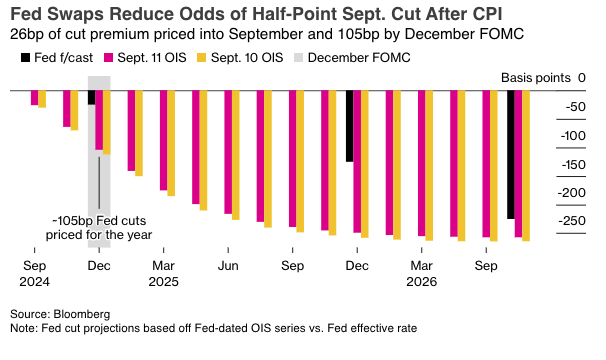

エバコアISIのクリシュナ・グーハ氏は「コアインフレ率が予想を上回ったことで、パウエル連邦準備制度理事会(FRB)議長が9月に50ベーシスポイント(bp、1bp=0.01%)の利下げを実施することは難しくなるだろう」と指摘。「当社は引き続き50bpで利下げを開始するのが適切な行動であり、今でもやり遂げることは可能だと考えている。しかし、その可能性は低く、結果として市場とソフトランディングへのリスクが高まっている」と述べた。

インディペンデント・アドバイザー・アライアンス(IAA)のクリス・ザカレリ氏は「この先のリスクとしては、明らかに景気減速と労働市場の悪化の方に重点が置かれる。年内あと3回しかFOMCはないのに、今も4回の25bp利下げが織り込まれているのはそのためだ(つまり少なくとも1回の会合で50bpの利下げがあるとの見方を意味する)。しかし、突然リセッション(景気後退)に陥るような展開は回避しつつ、このまま景気の減速が続けばFOMCは毎回25bpの慎重なペースで金利を引き下げられるだろう」と語った。

トレードステーションのデービッド・ラッセル氏はCPIについて、「手に負えないほどハト派的な数字」ではないが、冷え込みが続いていることを裏付けていると指摘。市場を動かす材料として、注目はFOMCから業績と選挙に移る可能性があると話した。

プリンシパル・アセット・マネジメントのシーマ・シャー氏は「これは市場が望んだようなCPI統計ではない。コアインフレ率が前月比で予想を上回ったことで、50bp利下げの道筋はより複雑になった。この統計が来週の会合での政策行動を妨げるわけではないが、FOMCのタカ派はこの日のCPI統計を、インフレの最終1マイルは注意深く慎重に扱う必要があることを示す証拠として捉えるだろう。25bp利下げを既定路線とする理由は、非常に強い」と話した。

【米CPI】25bpで利下げ開始が「既定路線」に-市場関係者の見方

米国債

米国債市場では期間短めの国債を中心に利回りが上昇。FOMCが段階的に利下げに踏み切るとの観測から上昇した。金利スワップ市場では、来週のFOMC会合での0.25ポイント利下げが完全に織り込まれている。

来週の米利下げは0.25ポイント、CPI統計でトレーダーの見解が一致

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 3.97% | 1.0 | 0.24% |

| 米10年債利回り | 3.66% | 1.7 | 0.46% |

| 米2年債利回り | 3.65% | 5.1 | 1.43% |

| 米東部時間 | 16時45分 |

為替

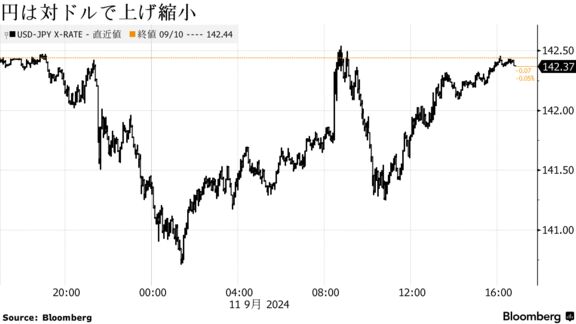

外為市場では、円が対ドルでCPI発表後に1ドル=142円54銭まで下げた。その後141円台前半まで買われる場面もあったが、午後にはほぼ変わらずの142円台半ばまで上げを縮小した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1235.11 | -1.33 | -0.11% |

| ドル/円 | ¥142.41 | -¥0.03 | -0.02% |

| ユーロ/ドル | $1.1015 | -$0.0005 | -0.05% |

| 米東部時間 | 16時45分 |

CPI統計では、コア指数が予想をやや上回り、来週に実施される利下げの幅が0.25ポイントにとどまるとの見方が強まった。

オスカー・ムニョス氏らTDセキュリティーズのストラテジストは「市場は2024年の米利下げをほぼ目いっぱい織り込んでいたため、米経済指標の安定の兆しには弱い」と、11日付のリポートで指摘。ドルはマクロ経済や政治、地政学的な面での長引く不確実性を踏まえると構造的に割安に見えると述べた。

原油・金

ニューヨーク原油先物相場は反発し、2週間ぶりの大幅高。米メキシコ湾岸の主要産油地帯がハリケーン「フランシーヌ」に襲われたことから、ショートカバーの動きが出た。

BOKファイナンシャル・セキュリティーズのトレーディング担当シニアバイスプレジデント、デニス・キスラー氏はこの日の相場上昇について、ハリケーンの影響で石油会社が一帯で原油生産の約25%を停止したことを受けて、ショートカバーが発生したためだと分析。

「世界的な需要は弱まっているが、ハリケーンで油井の操業停止が何日も続けば、米国の供給はさらに引き締まる可能性がある」と続けた。

米エネルギー情報局(EIA)のデータでは、米国の原油在庫は83万3000バレル増加したことが示された。米国石油協会(API)は279万バレルの減少を予測していたほか、ブルームバーグ調査では70万バレルの縮小が見込まれていた。

シティグループのコモディティー調査責任者マックス・レイトン氏は「来年は高い確度で供給余剰になりそうな様相だ」とブルームバーグテレビジョンで話した。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物10月限は、前日比1.56ドル(2.4%)高の1バレル=67.31ドルで終了。ロンドンICEの北海ブレント11月限は2.1%上げて70.61ドルで引けた。

金相場は反落。基調的な米インフレが8月に予想外に加速し、来週の大幅利下げ観測が後退したことが背景にある。

ブルー・ライン・フューチャーズのチーフ市場ストラテジスト、フィル・ストライブル氏は、8月のコアインフレ圧力の強まりは「先行きの利下げ回数が減る可能性」があることを意味すると指摘。「全てはその道筋次第だが、道のりが非常に長くなりつつある。突如として2025年の利下げ回数が減ることにもなり、そうなれば金市場にとってやや問題含みだ」と述べた。

その上で、金は最高値付近で推移しているため「最近は市場に油断が広がっていた。トレーダーはやや神経質になっており、利益を確定して市場から引き揚げたい様子だ」と続けた。

金スポット価格はニューヨーク時間午後3時8分現在、前日比6.50ドル(0.3%)安の1オンス=2510.23ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は70セント(0.1%未満)下げて2542.40ドルで引けた。

原題:Stocks Wipe Out CPI-Fueled Slide as Big Tech Jumps: Markets Wrap(抜粋)

Dollar Steadies After CPI Dampens Big Fed Cut Bets: Inside G-10

Oil Jumps as US Gulf Hurricane Spurs Short-Covering by Traders

Gold Slips After Rise in Core Inflation Dims Odds of a Jumbo Cut