Rita Nazareth

- 今週の50bp利下げ確率約55%、8月小売売上高は予想外に増加でも

- 円は142円40銭台に値下がり、主要10通貨で対ドルでの下落率トップ

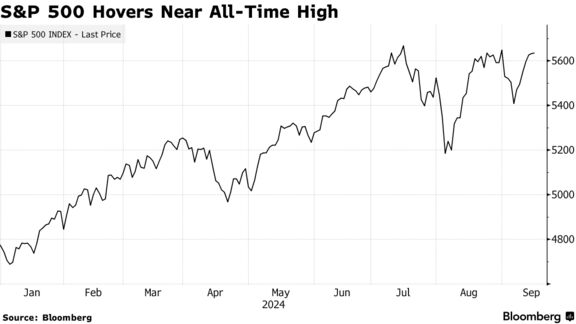

17日の米株式市場ではS&P500種株価指数がほぼ変わらず。連邦公開市場委員会(FOMC)の政策決定を控え、最高値付近で伸び悩んだ。市場では利下げの幅に関して見解が分かれている。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5634.58 | 1.49 | 0.03% |

| ダウ工業株30種平均 | 41606.18 | -15.90 | -0.04% |

| ナスダック総合指数 | 17628.06 | 35.93 | 0.20% |

米小売売上高が市場の予想外に増加したことを背景に、S&P500種は朝方に終値での最高値を上回る場面もあった。景気敏感セクターがこの日も大手テクノロジー株をアウトパフォームした。

大型ハイテク株中心のナスダック100指数もほぼ横ばい。小型株で構成するラッセル2000指数は0.7%上げた。

米小売売上高、8月は予想外に増加-オンライン購入が支える (2)

22Vリサーチが実施した調査では、FOMC決定に対する市場の反応を巡る見方は、利下げ幅の予想に左右されることが示された。25bpの利下げを予想する投資家は、それが「リスクオン」あるいは「リスクオフ」の反応をもたらすのか意見が割れている。50bpを見込む投資家は、小幅な利下げとなれば「リスクオフ」の反応になると考えている。

LPLファイナンシャルのクインシー・クロスビー氏は「FOMCが50bpで緩和サイクルを開始しない場合、25bpの行動はハト派的なトーンに包まれるだろう」と指摘。カーソン・グループのライアン・デトリック氏は、労働市場が急速に減速する可能性が今や大きな懸念事項であるため、「初回から大幅な利下げを実施するのは大いに理にかなう」と述べた。

インタラクティブ・ブローカーズのスティーブ ・ソズニック氏は、米金融当局は25bpに傾斜するべきだとなお指摘。しかし長年のトレーディング経験から、市場のメッセージを尊重することを学んだとし、そのメッセージは50を伝えていると話した。

ミラー・タバクのチーフ市場ストラテジスト、マット・メイリー氏は、FOMCは50bpか25bpの利下げを実施することになるが、先行きさらに積極的な姿勢で臨むと示唆するだろうと予想。

ただし、それは株式や債券相場が有意に上昇することを保証するものではないとも指摘。FOMCはよりハト派的な姿勢に関して、当局が差し迫ったリセッション(景気後退)をにわかに懸念していることを意味するものではないとのメッセージの伝達を試みる可能性が高いと続けた。

「従って、株式相場が買われ過ぎの領域に近づきつつあることを踏まえると、今週のFOMCを受けて『ニュースで売る』という反応が起こる可能性はなおある」と付け加えた。

米国債

米国債は短期債を中心に利回りが上昇。原油が持ち直したことも米国債への重しとなった。ただしFOMCの決定を18日に控え、値動きはおおむね安定していた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 3.96% | 2.9 | 0.75% |

| 米10年債利回り | 3.65% | 2.8 | 0.77% |

| 米2年債利回り | 3.60% | 5.2 | 1.46% |

| 米東部時間 | 16時45分 |

FOMCが18日に50bpの利下げを発表することについて、市場が織り込む確率は約55%。25bpの利下げについては完全に織り込まれている。

9月の米利下げ、市場の予想は50bpに傾く-小売売上高発表後も

モルガン・スタンレー傘下Eトレード・ファイナンシャルのクリス・ラーキン氏は、正しいか間違っているかは別として、市場の期待は今週のFOMCによる50bp利下げ方向に既にシフトしていたと指摘。

小売売上高の数字は予想より強かったが、統計の細部では強弱まちまちの状況が示されたとし、「このデータは米金融当局の政策をどちらにも決定づけるものにはならない」と話した。

eToro(イートロ)のブレット・ケンウェル氏は、「労働市場について懸念すべき理由はある。消費者はエコノミストの予想を上回るほど持ちこたえているが、同統計の内容は消費が好調であることを必ずしも示しているわけではない」と述べた。

外為

外国為替市場では円が下落し、対ドルでの値下がり率が主要10通貨で最大となった。ドル指数は5営業ぶりに上昇。8月の米小売売上高が予想外に増加したことが材料になった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1224.84 | 2.37 | 0.19% |

| ドル/円 | ¥142.41 | ¥1.79 | 1.27% |

| ユーロ/ドル | $1.1115 | -$0.0018 | -0.16% |

| 米東部時間 | 16時45分 |

小売売上高の発表前は、円は前日の終値付近で推移していたが、同統計が発表されると、下げ足を速め、1ドル=142円40銭台まで売られた。

ジャヤティ・バラドワジ氏らTDセキュリティーズのストラテジストは、「キャリー巻き戻しの新たな波で円が支えられるという論拠はある」とリポートで指摘。

「割安な円資金での取引は依然として大規模に積み上がっており、流動性の低い資産の巻き戻しがさらに進む可能性があるほか、米国株が8月初旬の下げの大部分を取り戻した後、レバレッジドポジションが再構築された可能性もある」と記した。

日本銀行は金融政策の現状維持を今週決定すると見込まれている。ブルームバーグがエコノミスト53人を対象に実施した調査でも、全員が政策据え置きを予想した。

原油・金

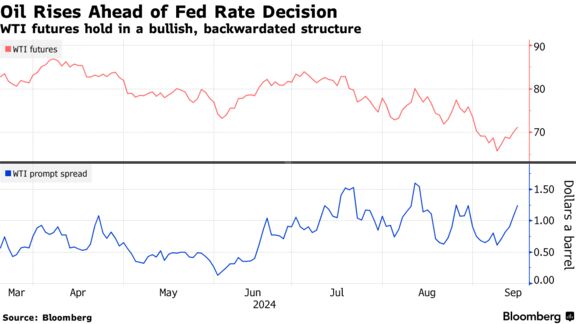

ニューヨーク原油先物相場は大幅続伸。50bpの大幅利下げ観測に加え、レバノンで爆発が相次いだことで地政学リスクの高まりが意識された。

FOMCが18日に50bpの利下げを決めれば、エネルギー需要を押し上げる可能性がある。また中東レバノンではポケベルが各地で爆発する事件が発生。複数の死者が出たほか、約3000人が負傷した。レバノン当局はイスラエルによる組織的な攻撃だと非難している。これを受けて原油価格は一段高となった。

レバノン各地でポケベルが爆発、ヒズボラ戦闘員ら約3000人負傷 (2)

CIBCプライベート・ウェルスのシニア・エネルギー・トレーダーのレベッカ・バビン氏は「望ましいマクロ環境にあり、FOMC会合を前にリスク資産への買いが入っている」と指摘した。過度な売り持ち高やリビアと米国のメキシコ湾一帯で続いている供給障害に加え、米原油先物の受け渡し拠点であるオクラホマ州クッシングで在庫が今週大幅に減少する可能性も追い風になっているという。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物10月限は、前日比1.1ドル(1.6%)高の1バレル=71.19ドルで終了。ロンドンICEの北海ブレント11月限は1.3%上げて73.70ドルで引けた。

金スポット相場は反落。小売売上高データ発表後に米国債利回りとドルが上昇したことに反応し、最高値から押し戻された。

スワップ市場では、FOMCが18日に50bp利下げを発表するとの予想が引き続き優勢となっている。金利低下は利子の付かない金にとっては追い風となる。

米利下げ開始が近づく中、金相場は年初来でおよそ25%値上がり。相次ぎ最高値を更新している。中央銀行による買いや地政学リスクの高まりに伴う安全資産としての需要に加え、個人投資家の関心も高まっている。

金スポット価格はニューヨーク時間午後2時13分現在、前日比12.05ドル安の1オンス=2570.40ドル。一方、ニューヨーク商品取引所の金先物12月限は16.50ドル(0.6%)安の2592.40ドルで引けた。

原題:Stocks Churn as Traders Split on Size of Fed Cut: Markets Wrap(抜粋)

Stock Rally Stalls Near Record Before Fed Decision: Markets Wrap(抜粋)

Early Treasury Gains Fade Into 20-Year Bond Sale; Oil Rebounds(抜粋)

Dollar Gains After Retail Sales as Traders Eye Fed: Inside G-10(抜粋)

Oil Leaps as Big Fed Cut Bets Gain, Lebanon Blasts Stir Tensions(抜粋)

Gold Eases From Fresh Record as Market Counts Down to Fed Pivot(抜粋)