Rita Nazareth

- S&P500種はハイテクが上げ主導、年初来の上昇率約20%

- 円は朝方に対ドル143円台後半まで下落、その後は下げ縮小

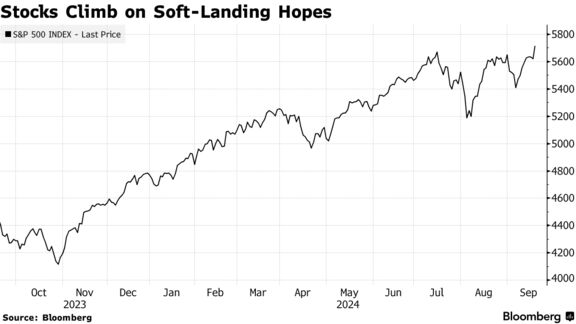

19日の米株式相場は大幅反発。米金融当局がソフトランディングを成し遂げるとの期待から、よりリスクが高い資産が買われ、S&P500種株価指数は史上最高値を更新した。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5713.64 | 95.38 | 1.70% |

| ダウ工業株30種平均 | 42025.19 | 522.09 | 1.26% |

| ナスダック総合指数 | 18013.98 | 440.68 | 2.51% |

S&P500種は今年39回目の最高値更新となり、年初来の上昇率は約20%。テクノロジー株が上げをけん引し、ディフェンシブ銘柄はアンダーパフォームした。大型ハイテク株中心のナスダック100指数は2.6%高。小型株で構成するラッセル2000指数は2.1%高で、7営業日続伸した。

通常取引終了後の時間外取引では、フェデックスが下落。弱気な業績見通しが嫌気された。一方、ナイキは上昇。幹部交代を明らかにした。

米連邦公開市場委員会(FOMC)が利下げで積極的なスタートを切り、後手に回らないとの決意を示したことで、リセッション(景気後退)を回避できるとの期待が再燃した。先週の米新規失業保険申請件数は減少し、5月以来の低水準となった。人員採用の減速にもかかわらず、雇用市場が引き続き健全なことを示唆した。

シティー・インデックスのファワド・ラザクザダ氏は「米利下げ後、多少のボラティリティーは見られたが、S&P500種の強気なトレンドは続いている」と指摘。「FOMCによる50ベーシスポイント(bp、1bp=0.01%)の利下げ決定は市場におおむね歓迎された。今回の行動は、2008年の金融危機を彷彿(ほうふつ)とさせるパニック信号を発することなく、景気懸念を和らげる大胆ながらも必要なステップだと見なされている」と述べた。

20日は米国株関連デリバティブ(金融派生商品)の満期日が集中する「トリプルウィッチング」で、市場の動きを増幅させる可能性がある。デリバティブ分析会社アサイム500の推計によれば、約5兆1000億ドル(約730兆円)相当のオプションなどが満期を迎える。

トゥルーイスト・アドバイザリー・サービシズのキース・ラーナー氏は、リセッションを回避するという条件で見た場合、株式は向こう1年間の政策金利引き下げにポジティブに反応する傾向があると指摘。1989年以降に米利下げサイクルは6回あり、そのうちの4回で株価は1年後に上昇したという。

「短期的には、小型株の方が利下げの恩恵を大きく受ける可能性がある。これらの企業は総じて、大企業と比べて変動金利債務の割合が大きいためだ」とラーナー氏。「しかし、中小企業の業績トレンドはまだ低迷しており、景気減速は歴史的にこの資産クラスへの逆風となる。従って、長期的にはなお大型株を選好する」と話した。

UBSグローバル・ウェルス・マネジメントの米州担当最高投資責任者(CIO)、ソリタ・マルチェリ氏は「歴史的に、米経済がリセッションに陥っていない中で、利下げが実施される局面に株式相場は好調なパフォーマンスを見せてきた。今回も例外ではないと想定する」と指摘。「S&P500種は年末までに5900に達し、2025年6月までに6200に上昇するという当社の基本シナリオは変わっていない」と述べた。

株高の裾野は広がり、グロース株、特にテクノロジーセクターに引き続き一段の上値余地があるとの見方を示し、「テクノロジーのセクター内では、今後数年にわたって人工知能(AI)が株式市場のリターンをけん引する主要な材料になると見込んでいる。このテーマへの戦略的なエクスポージャーを勧める」と続けた。

米国債

米国債は高安まちまち。2年債は上昇、10年債は値下がりした。前日のFOMCの政策決定を消化する動きで、会合後の利回りカーブスティープ化がさらに進んだ。新たな材料は特になかった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.05% | 3.1 | 0.77% |

| 米10年債利回り | 3.72% | 1.3 | 0.35% |

| 米2年債利回り | 3.58% | -3.6 | -0.99% |

| 米東部時間 | 16時53分 |

外為

外国為替市場では円が対ドルで下げ幅を縮小。東京時間の取引終盤に142円ちょうど付近まで上昇した後、ニューヨーク時間の朝方には143円台後半まで売られる場面もあった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1222.19 | -4.08 | -0.33% |

| ドル/円 | ¥142.61 | ¥0.32 | 0.22% |

| ユーロ/ドル | $1.1162 | $0.0043 | 0.39% |

| 米東部時間 | 16時53分 |

アクシオマのアジア太平洋地域応用研究責任者、オリビエ・ダシエ氏は「アジア市場にとってポジティブなのは、アジアにとって最大の顧客である米国の景気後退の可能性が低くなったという点だ」と述べた。

「また、アジアにおける米ドル建ての借り手や、香港のように米ドルにペッグ制を敷いている中央銀行にも安心感をもたらし、それらの国々も金利を引き下げることができる」と付け加えた。

円が下げ縮める、対ドル1%超下落後-アジア通貨は対ドルで上昇

日本銀行は20日に金融政策決定会合の結果を発表する。

ポンドは上昇し、2年ぶりの高値を付けた。イングランド銀行(英中央銀行)は政策金利を据え置いた。

英中銀、金利据え置き8対1で決定-緩やかな緩和の方針表明 (3)

キャピタル・ドット・コムのシニア市場アナリスト、ダニエラ・サビン・ハソーン氏は「今のところ、ポンドは対ドルで強気な形勢が続いているようだ。FOMCの方が英中銀よりも多くの利下げを実施すると予想される中、中銀政策のプレーオフでポンドが優位に立っている」と述べた。

ポンドが上げ拡大、対ドルで2022年3月以来の高値-英中銀発表後 (1)

原油・金

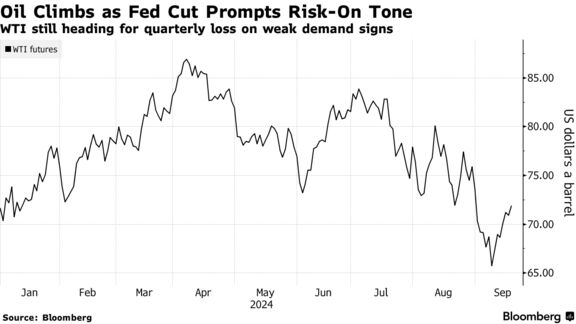

ニューヨーク原油先物相場は反発。米金融当局が0.5ポイントの大幅利下げに踏み切ったことを受け、金融市場全体にリスクオンのセンチメントが広がる中で買われた。

SEBのアナリスト、オレ・バルビー氏は「原油市場では金融緩和見通しで将来的な需要増への期待が高まっている。原油価格が一段と上昇するとの強気な見通しは実現の可能性が強まっている」と、リポートで指摘した。

投資家は中東情勢も注視している。イスラエルのガラント国防相は前日、イスラム武装組織との戦いが「新たな段階」に入ったと述べた。石油輸出国機構(OPEC)加盟国であるイランを含む戦争拡大への懸念が強まった。

米原油在庫の縮小もさらなる価格上昇を支え得る。主要な原油貯蔵拠点であるオクラホマ州クッシングの在庫は、この時期の5年間平均を大きく下回る水準となっている。

ニューヨーク商業取引所(NYMEX)のWTI先物10月限は、前日比1.04ドル(1.5%)高の1バレル=71.95ドルで終了。ロンドンICEの北海ブレント11月限は1.23ドル(1.7%)高の74.88ドルで引けた。

金スポット相場は再び、日中ベースの最高値に迫る展開。前日は0.5ポイントの米利下げが発表された後に1オンス=2600ドル台の史上最高値を付け、その後は結局下落して終わっていた。

金スポット価格は年初からの上昇率が25%ほどに達している。米利下げ期待や中央銀行による購入のほか、中東やウクライナでの戦闘を受けた逃避需要が支えだ。

スポット価格はニューヨーク時間午後3時11分現在、1.2%高の2588.27ドル。ニューヨーク商品取引所の金先物12月限は、16ドル(0.6%)高の2614.60ドルで引けた。

原題:S&P 500 Hits Record High Buoyed by Economic Hopes: Markets Wrap(抜粋)

Treasuries Mixed, Curve Steepens; SOFR Options Flow Turn Hawkish(抜粋)

Dollar Slips Post-Fed Cut, Pound Up on BOE Hold: Inside G-10(抜粋)

Oil Surges as Markets Rally on Fed’s More Aggressive Rate Cut(抜粋)

Gold Drives Back Toward Record as Investors Embrace Fed’s Pivot(抜粋)