編集委員 大塚節雄

「米国であれば、ソフトランディング(軟着陸)的なシナリオに近い姿が実現していくのか。もう少し厳しめな調整になっていくのか。これを丁寧に見極めていきたい」

不思議な記者会見だった。日銀の植田和男総裁は政策金利を据え置いた20日の金融政策決定会合のあと、米景気のリスクを繰り返し強調し、追加の利上げ時期を吟味するうえでの焦点だと言明した。日本の利上げの命運を米景気、もしくは米連邦準備理事会(FRB)に委ねたかのようだ。

そのわずか36時間前、0.5%の大幅な利下げを決めたFRBのパウエル議長は「後手に回らぬ決意」とともに、米景気の軟着陸説を勇ましく唱えた。会見でのトーンを比べる限り、植田氏のほうが米経済に悲観的なのは明らかだ。この奇妙な日米の「ズレ」には何があるのか。植田氏の発言を点検しよう。

「(利上げを決めた7月会合後の)データをみても、われわれの見通し通りに足元、動いてきていると日本経済をみている。これは若干なりとも基調的物価上昇率に対する判断を上げてもいいような材料だ」

今回、個人消費の判断を「底堅く推移」から「緩やかな増加基調」に引き上げたように、日銀は国内経済の底堅さには自信を深めている。利上げの是非を判断する決め手は「基調的な物価上昇率が目標の2%へと上向きつつあるか」「経済・物価見通しが実現する確度が高まっているか」の2点だ。7月末の利上げ決定の一端を担った「オントラック(想定通り)」という発言は主に後者を指すが、エコノミストらから「消費が停滞したままではないか」との反発も招いた。

今回は懸案の消費判断を引き上げ、オントラックの継続を認めたうえで「基調的な物価上昇率に対する判断を上げてもいい」と踏み込んだ。賃金上昇の広がりやサービス価格に波及する兆しも踏まえると、利上げを決めてもおかしくはなかったことになる。だが、上記の発言の直後にはこんな説明が続く。

「他方で海外経済、とくに米国経済の動きが先行きに関して若干、不透明性を高めている。それがなにか相打ちのようなかたちに足元なっていると認識している」

単純に解釈すると、米景気のリスクが足を引っ張り、連続利上げの判断を妨げたことになる。

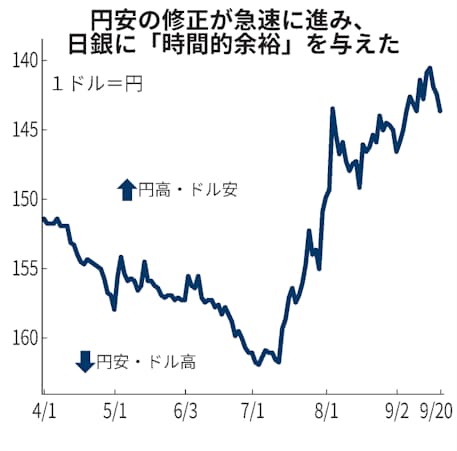

ここで注目すべきなのが、広くニュースの見出しにも使われた「時間的余裕」発言だ。サプライズを伴った7月末の利上げが、経済・物価のオントラックぶりに加え、それまでの急激な円安が輸入物価の押し上げを通じ、物価の上振れリスクを高めているのに対応したのと強く関係している。

「最近の為替動向も踏まえると、年初以降の為替円安に伴う輸入物価の上昇を受けた物価上振れリスクは、相応に減少しているとみている。したがって政策判断にあたって、先ほど来申し上げてきた点を確認していく時間的な余裕はある」

「先ほど来申し上げてきた点の確認」というのは、次の通りだ。

「政策判断にあたっては内外の金融資本市場の動きそのものだけでなく、その変動の背後にある米国をはじめ海外経済の状況などについて丁寧に確認していくことが重要だ」

要は米経済のリスクをよく確認する必要があり、7月末の利上げもあって円安が収束したため、その点を吟味する余裕ができたということだ。

7月末の利上げは円の反転上昇に加えて株価の急落も招いた。日銀が不運だったのは、米景気指標の急激な下振れと重なったことだ。今回の米景気リスクへの警戒は、このときの市場の混乱と深く結びついている。

「米国をはじめ海外経済の先行きを巡る不透明感が昨今の金融資本市場の動きの背後にあると考えている」

市場混乱のさなかの8月7日。内田真一副総裁は講演で「金融資本市場が不安定な状況で、利上げをすることはない」と火消しに回った。逆に言うと「市場が安定しさえすれば、利上げに動ける」という意図があるのは言うまでもない。

むしろ問題は「市場の安定」を何をもって判定するのかの難しさにある。今回の会見で重要なのは、植田日銀が「市場が安定したのかどうか」の判断を、市場の動きの背後にある「米経済の不透明感」の話に置き換え、「軟着陸の成功」を利上げの条件に据えたことだ。

植田氏は「軟着陸をメインシナリオとみている点は変わりない」と語ったうえで労働市場の減速を念頭に「8月初め以降の米経済に関するデータは少し弱いものが続いているのでリスクは少し高まっている」と警戒した。「FRBが減速傾向を食い止めるためにどれくらいの利下げをしていくのか、全体像がまだみえていない」とも語った。

もし米景気の軟着陸を強く信じているのであれば、やがて「市場安定」の判定問題は雲散霧消し、自然に利上げの環境が整うとみているのだろう。逆に、下振れリスクを本気で心配しているのなら、これ以上の利上げを進められないという事態もうすうす覚悟し始めていることになる。

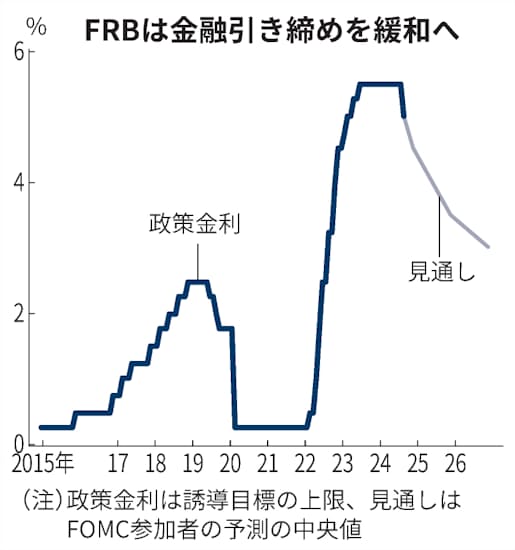

当のFRBはどうか。パウエル氏は今回、0.5%の大幅利下げによって米労働市場、ひいては米景気の下振れリスクに先手を打ったとアピールした。2回目以降の利下げはゆっくりと進める政策金利シナリオも示しつつ、「景気後退の可能性が高まっていることを示すものは何もない」「米経済は良い状態にあり、きょうの決定はそれを維持するためのもの」などと軟着陸をアピールした。

一方で米連邦公開市場委員会(FOMC)内では失業率が悪化方向にぶれるリスクを気にするメンバーが急増しており、パウエル氏の強気発言とは裏腹に、軟着陸シナリオの失敗を懸念している内実も見え隠れする。

日銀内で感触を探ると、米経済について明確に、あるいは意識的にFRBの認識よりも弱気にみているわけではなさそうだ。

一方的な円安が収まった以上、利上げを急ぐ必要はない。日銀にこの思いが強いのは確かだ。ただし「為替を直接の操作対象にしない」とする建前上、円安が収まったから利上げを見送る、との説明では厳しい。経済や物価がオントラックなら利上げに至りうるという説明との整合性を考えると、国内景気の動きを理由にした現状維持も成り立たない。

代わりに「米経済の軟着陸か否か」を前面に押し出せば、見送りの理由にしやすい。「市場が安定したかどうか」の判定の尺度も明確にできる。パウエルFRBの情勢判断や政策手腕を信じるなら、そう遠くないうちに利上げの機は訪れるはずだ――。日銀執行部の心中は、こんなところかもしれない。

外国為替市場は今回の植田氏の説明ぶりを追加利上げに慎重な「ハト派」と受け止め、20日の円相場は一時1ドル=144円台半ばまで円安・ドル高が進んだ。だが植田氏が「経済・物価の見通しが実現していくとすれば、それに応じて引き続き政策金利を引き上げ、金融緩和の度合いを調整していく」と語った通り、日銀は利上げ路線自体を断念したわけではない。

では次の利上げはいつか。米経済の不透明性とそれに伴う市場の変動リスクを考えると、11月の米大統領選前である10月末の次回会合は考えにくい。一方、もし米景気の軟着陸が濃厚となれば、12月会合の利上げの線はまだ消えていないだろう。

「多くの企業が10月を中心にサービス価格の改定時期に当たるので、そこで好調な賃金動向がどれくらい反映されるかには強い関心をもっている」

国内の賃金と物価動向に絡み、最も重要だった植田氏の発言だ。この点が判明するのが11月以降。12月利上げはこの発言とも符合する。米経済とFRBに身を委ねつつも年内の利上げの線が完全になくなったわけではないことには注意が必要だろう。

【関連記事】

※掲載される投稿は投稿者個人の見解であり、日本経済新聞社の見解ではありません。

白井さゆり慶應義塾大学総合政策学部 教授

白井さゆり慶應義塾大学総合政策学部 教授ひとこと解説

- 日銀の発信が分かりにくいと皆さんが感じているのは、①基調的インフレは2%を下回っているので金融緩和の継続が必要と指摘する一方で、②現時点では日銀の経済物価の見通しはオントラックでこれが実現していくなら利上げすると主張し、相反して聞こえるからのように思います。①は現状維持、②は利上げ予想となります。内需は均すと低水準横ばいが続いていますので、第2の力による2%の実現はまだ見えていません。7月の利上げは第1の力(円安によるコストプッシュ)が物価を上振れさせるリスクへの対応だったので、②は為替動向にリンクしていると理解されます。ご参考までに経済教室に掲載された筆者のコラムをお知らせします。https://www.nikkei.com/article/DGXZQOCD130ZA0T10C24A8000000/2024年9月21日 10:57