Cristin Flanagan

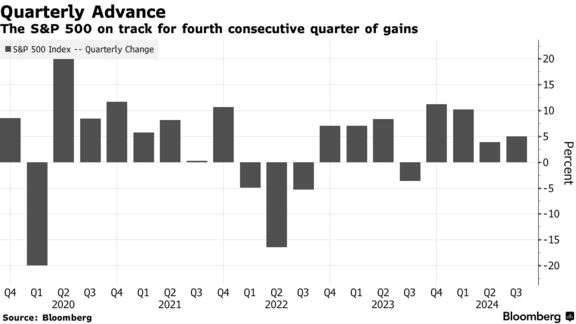

- S&P500種は第3四半期も上昇-これで4四半期連続高

- FOMCは「時間とともに」政策金利を引き下げていく-パウエル氏

30日の米株式市場でS&P500種株価指数は反発。米連邦準備制度理事会(FRB)のパウエル議長が講演で追加利下げを急いでいないとのシグナルを発したが、相場は議長の慎重姿勢にもかかわらず上昇した。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5762.48 | 24.31 | 0.42% |

| ダウ工業株30種平均 | 42330.15 | 17.15 | 0.04% |

| ナスダック総合指数 | 18189.17 | 69.58 | 0.38% |

パウエル氏は講演で、連邦公開市場委員会(FOMC)が「時間とともに」政策金利を引き下げていくと表明。経済全般については、しっかりとした足取りを続けているとの認識を改めて示した。講演に反応して一時下げる場面もあったが、引けにかけて上げに転じた。

S&P500種は四半期ベースでは4四半期連続高で、これは2021年以来の長期上昇局面。ハイテク銘柄中心のナスダック100指数も4四半期続伸となった。

バウアーソック・キャピタル・パートナーズのエミリー・バウアーソック・ヒル氏は「7-9月(第3四半期)という歴史的に見て1年で最も低調となる四半期を乗り切り、今の強気相場は少なくとも年末まで続く可能性が高い。企業業績は引き続き力強く、金利は低下し、消費者は支出を続けているためだ」と指摘。「10-12月(第4四半期)は第3四半期とほぼ同様の展開になると予想している。ボラティリティーは高いが、好調さを維持したまま四半期を終えるだろう」と付け加えた。

一方で米国債相場は下落。利回りは、金融政策に敏感な2年債を中心に上昇した。パウエル氏は、11月のFOMC会合で判断を下せるだけのデータはまだそろっていないと述べた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.12% | 1.4 | 0.35% |

| 米10年債利回り | 3.78% | 3.2 | 0.86% |

| 米2年債利回り | 3.64% | 8.2 | 2.30% |

| 米東部時間 | 16時58分 |

ブルームバーグ米国債トータルリターン指数によれば、米国債の9月のリターンは1.4%。月間ベースでは2010年以来の長期上昇局面となっている。

バイタル・ナレッジのアダム・クリサフルリ氏は「パウエル氏の発言はわずかにタカ派寄りだったが、FOMCはまだ多くの利下げを行う必要がある」と指摘。その上で、パウエル氏の発言は、年内残りの期間について市場が合計0.75ポイントではなく0.5ポイントの利下げを考えるべきだということを示唆しているように聞こえると付け加えた。

金利スワップ市場では利下げ幅の織り込みが後退。この日の取引開始前の時点では、0.75ポイントに近い利下げ幅が織り込まれていた。

BMOキャピタル・マーケッツのイアン・リンジェン氏は、パウエル氏の講演前にリポートで、「パウエル氏の午後の講演で利下げ幅が25bpになるか50bpになるかの議論が終わることはない。少なくとも、終わる可能性は極めて低いといえるだろう」と指摘。10月4日発表の雇用統計が今週のメーンイベントだとした上で、1日に発表される8月の求人件数は、「労働市場の減速が新常態になったという見方を改めて裏付けるだろう」と記した。

外為

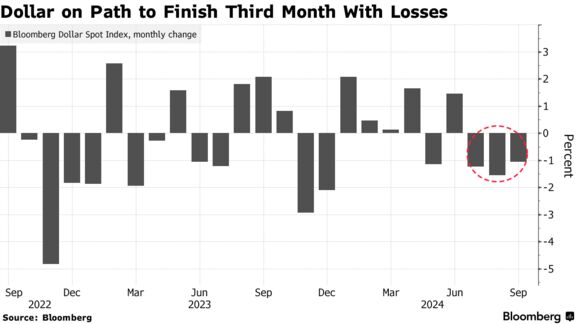

外国為替市場ではドルが上昇。パウエルFRB議長の講演後には、この日の高値を付けた。議長の発言を受け、FOMCは利下げを急いでいないとの見方が広がった。ただドルは月間では値下がり。同ベースではこれで3カ月続落となり、2023年早期以来の長期下落局面。

| 為替 | 直近値 | 前営業日比 | 変化率 |

| ブルームバーグ・ドル指数 | 1222.81 | 3.67 | 0.30% |

| ドル/円 | ¥143.62 | ¥1.41 | 0.99% |

| ユーロ/ドル | $1.1135 | -$0.0027 | -0.24% |

| 米東部時間 | 16時58分 |

ブルームバーグ・ドル・スポット指数はこの日0.3%高。7-9月(第3四半期)では3.7%安となった。

マネックスの外国為替トレーダー、ヘレン・ギブン氏は、パウエル氏の講演について「若干タカ派寄りだが、全体的にはFOMC会合後と同じメッセージを繰り返している」と指摘。「パウエル氏のトーンが変化した以上に、市場が先走って自ら修正した格好だ」と分析した。

マッコーリーのストラテジスト、ガレス・ベリー、ティエリー・ウィズマン両氏はリポートで、見通しについて、「米経済の一部には弱さが見られるが、FOMCの利下げによりリセッション(景気後退)は問題なく回避できるだろう」としつつ、「だが欧州や中国、カナダなど他の地域は状況がより悪い。そうした地域では金融政策は緩和され、ドルが下げてもそれを相殺する形になるだろう」と記した。

円は対ドルで下落。パウエル議長の講演内容が伝わると下げを拡大した。円は一時1.2%安の1ドル=143円91銭。その後も143円台後半で推移した。

原油・金

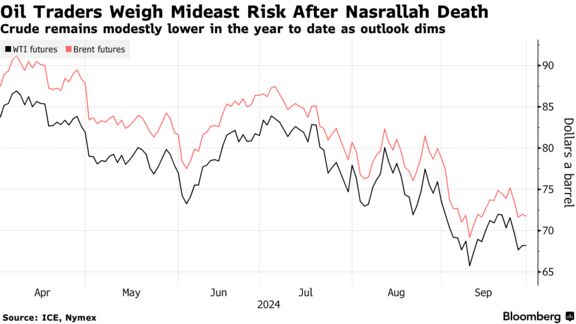

ニューヨーク原油先物相場はほぼ変わらず。イスラエルがレバノンの親イラン民兵組織ヒズボラを標的に行っている空爆が中東の広範囲の勢力を巻き込む紛争に拡大するのか、リスクを見極めようとのムードが広がった。

ウェスト・テキサス・インターミディエート(WTI)は比較的値動きの大きな展開となった。

中東での対立は激化しているものの、原油相場は最近の下げから大きく回復するには至っていない。

グローバルXマネジメントの企業戦略責任者、ローハン・レディー氏は「石油輸出国機構(OPEC)が価格目標を断念する可能性があるとの一部報道が先週伝わり、一方では中東での地政学的対立が激化している。現時点で相場の方向性を見極めるのは困難だ」と述べた。

リビアの油田は東部政府によって生産が停止・削減されていたが、10月1日からは再開に向けた動きが予想されると、事情に詳しい複数の関係者が明らかにした。

ヘリマ・クロフト氏を含むRBCキャピタル・マーケッツのアナリストは「依然として大規模な供給混乱はなく、ほぼ1年続くこの紛争にイランは参戦の意思を示していない」とリポートで指摘。「この地域紛争がどこへ向かっているのか、これが終わりの始まりなのか始まりの終わりなのかを知るのは極めて難しい」と述べた。

ニューヨーク商業取引所(NYMEX)のWTI先物11月限は1セント安の1バレル=68.17ドルで終了。ロンドンICEの北海ブレント12月限は0.2%高の71.70ドル。この日が最終取引日となった11月限は0.3%安の71.77ドルで引けた。

金スポット相場は続落。ただ7-9月(第3四半期)では約13%上昇と、2016年1-3月(第1四半期)以来の大幅高となる見通しだ。利下げが実施されるとの楽観や中央銀行による購入、地政学的緊張が高まる中での逃避需要などが背景。

金スポット相場はニューヨーク時間午後3時43分現在、1.1%安の1オンス=2629.51ドル。ニューヨーク商品取引所の金先物12月限は8.70ドル(0.3%)安の2659.40ドルで引けた。

原題:Stocks Rally Shakes Off ‘Tiny Bit Hawkish’ Powell: Markets Wrap(抜粋)

Dollar Climbs as Traders Price In Less Fed Easing: Inside G-10

Dollar Eyes Longest Losing Streak Since Early 2023: Inside G-10

Oil Steadies as Traders Guess at Israel’s Next Moves in Conflict

Gold Drifts Lower as Traders Await Fed Chair Powell’s Speech