21日の米国株式市場ではS&P500種株価指数が小反落。テクニカル的に買われ過ぎの兆候が出ていたため、上げ一服となった。市場ではテスラやボーイング、ユナイテッド・パーセル・サービス(UPS)などの決算に注目が集まっている。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5853.98 | -10.69 | -0.18% |

| ダウ工業株30種平均 | 42931.60 | -344.31 | -0.80% |

| ナスダック総合指数 | 18540.01 | 50.46 | 0.27% |

S&P500種が約30日間にわたり2日連続で下落することなく推移していることも、強欲が恐怖に打ち勝っている兆候を示している。センチメントレーダーがまとめたデータによると、これは1928年以来の好調な記録だ。

ジャニー・モンゴメリー・スコットの調査ディレクター、ダン・ワントロブスキ氏は「S&P500種は複数の時間軸で買われ過ぎの状態が続いており、短期的には利益確定の売りが出やすい」と述べた。

今週はS&P500種構成企業の約20%が決算発表を予定しており、市場にとっては大きな正念場となる。最新のブルームバーグ「マーケッツ・ライブ(MLIV)パルス」調査によると、株式市場のパフォーマンスにとっては米大統領選の結果や米金融政策の行方よりも、米企業の業績の方が重要だと考えられていることが分かった。

関連記事:S&P500は年内6000接近か、大統領選より業績重視-MLIV調査 (1)

S&P500種とナスダック100指数はいずれも0.2%下落。ラッセル2000指数は1.6%下げた。この日は住宅建設株が大幅安となった。UPSはバークレイズの売り推奨を嫌気して3.4%下落。大型株はまちまちで、テスラが売られる一方、エヌビディアは最高値をつけた。ボーイングは労働組合との暫定合意が追い風となり3.1%値上がり。

ミラー・タバクのチーフ市場ストラテジスト、マット・メイリー氏によると、とりわけ今回の決算シーズンにおいては、向こう数週間の株式市場の動向に重要な役割を果たし得るいくつかの重要な問題が他にも存在する。

「米大統領選挙が2週間後に迫り、イスラエルが近い将来、イランに報復することも明らかだ」とメイリー氏。「金価格とボラティリティー指数(VIX)が高水準にあることを踏まえると、投資家がこれらの分野で新たな悪材料への備えを求めていることが分かる」と続けた。

アバウンド・ファイナンシャルのデービッド・ラウト氏は「特に11月と12月は株式市場にとって歴史的に好調である点を踏まえると、これから季節的に市場が活況となる時期を迎えるにあたり、株式にはまだ上昇余地があると考えている」と指摘。「2025年に15%を超えるような大幅な調整局面が訪れる可能性はある。この強気相場が始まってから2年余りが経過しているにもかかわらず、そのような劇的な調整は経験していないためだ」と述べた。

米国債

米国債相場は大幅安。年限全般で利回りが跳ね上がり、10年債利回りは約10ベーシスポイント(bp、1bp=0.01%)上昇した。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.50% | 10.8 | 2.46% |

| 米10年債利回り | 4.19% | 11.1 | 2.71% |

| 米2年債利回り | 4.03% | 8.1 | 2.06% |

| 米東部時間 | 16時50分 |

ティー・ロウ・プライスの債券部門最高投資責任者(CIO)、アリフ・フセイン氏は「今後6カ月内に10年物米国債利回りは5%の節目を試すことになり、イールドカーブはスティープ化するだろう」と述べた。インフレ期待の高まりと米財政支出へ懸念が背景にあるという。

関連記事:10年物米国債利回りは6カ月以内に5%に達する可能性-ティー・ロウ

アポロ・グローバル・マネジメントのチーフエコノミスト、トルステン・スロック氏は、米経済が力強く成長していることから、11月の米連邦公開市場委員会(FOMC)会合で政策金利が据え置かれる可能性が著しく高まっていると指摘した。

関連記事:FOMC、11月は金利据え置きの可能性高まる-アポロのスロック氏

為替

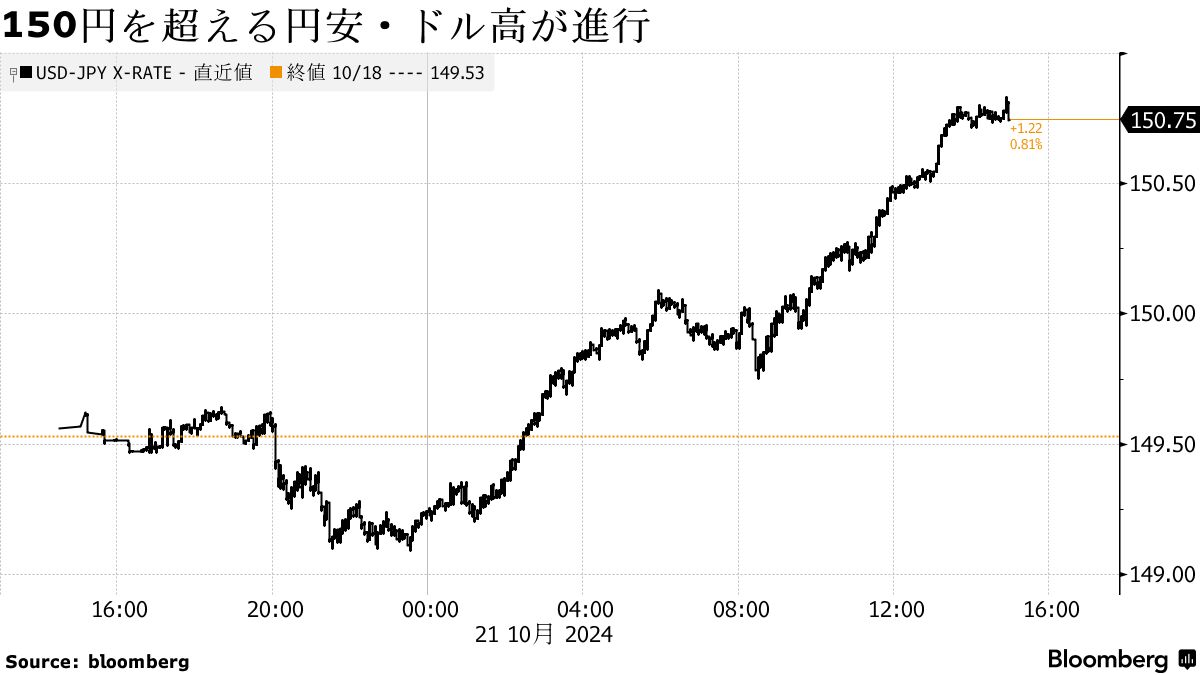

ニューヨーク外国為替市場で、ドルは米国債利回りと共に上昇。円は対ドルでじりじりと下げを広げ、節目の1ドル=150円を超えて円安・ドル高が進んだ。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1257.32 | 5.44 | 0.43% |

| ドル/円 | ¥150.88 | ¥1.35 | 0.90% |

| ユーロ/ドル | $1.0813 | -$0.0054 | -0.50% |

| 米東部時間 | 16時50分 |

円は一時、0.9%安の150円88銭。10月4日以来およそ2週間ぶりの大幅安となった。

ドル・円のターム構造は米大統領選が引き続き焦点となっており、日本の衆院選が大きな影響を与えるとはみられていないことを示唆している。

JPモルガン・チェースのストラテジスト陣は、米大統領選挙に向けた先高観からドルの需要が先週急増したが、こうした買いは継続する可能性が高いと指摘した。

リポートは「選挙トレードの時が来た」とし、「10月に入ってからのドル買いにもかかわらず、ドルのネットポジションは全体的には依然としてかなりニュートラルな状態にある。今後2週間の間にさらなる選挙ヘッジの余地があるだろう」と分析している。

関連記事:米大統領選近づきドル需要急増、強気続く見通し-JPモルガン

原油

原油先物相場は反発。前週は週間ベースでは8.4%下落と、ここ1年余りで最大の値下がりとなっていた。この日は、中国が再び景気てこ入れに動いたことが意識された。市場では、中東の緊張状態が供給に及ぼすリスクも注視されている。

中東関係では、親イラン民兵組織ヒズボラのドローン(無人機)が19日、イスラエルのネタニヤフ首相の私邸近くで爆発。翌20日にはイスラエルが、レバノン国内のヒズボラ拠点に新たな攻撃を行った。

一方で世界最大の石油輸入国である中国では、中国人民銀行(中央銀行)が21日、貸出金利の指標となるローンプライムレート(LPR)を引き下げると発表。刺激策を相次ぎ講じている中国の石油需要について、サウジアラムコのアミン・ナセル最高経営責任者(CEO)は強気な見方を示した。

関連記事:中国、貸出金利指標LPR下げ-景気てこ入れ、追加緩和期待も

原油相場はこのところ、不安定な動きが続いている。市場参加者は中東での供給懸念と中国需要懸念の両方を意識している。

国際エネルギー機関(IEA)のビロル事務局長は21日、ブルームバーグテレビジョンとのインタビューで「中東情勢が大幅に悪化しなければ、原油価格がさらに圧力を受けると引き続き予想している」と語った。同氏はその要因として、米州での生産量の急速な拡大などを挙げた。

関連記事:IEA、エネルギー価格下落の時代に向かう-事務局長インタビュー(16日配信)

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物11月限は、前営業日比1.34ドル(1.9%)高の1バレル=70.56ドルで終了。ロンドンICEの北海ブレント12月限は1.23ドル(1.7%)上げて74.29ドルで引けた。

金

金スポット価格は過去最高値を再び更新した後、利益確定の売りに押される展開。ただ、中東情勢の緊張や米大統領選を巡る不透明感が、引き続き金の支援材料となっている。

金スポット価格は一時0.7%上昇。前営業日までは4日続伸していた。先週に1オンス=2700ドルの節目を突破した金相場についてアナリストは、米選挙結果に対する不透明感や中東情勢を巡る懸念が続く中、安全資産としての需要が高まったことが要因だと分析している。

関連記事:米政府、選挙前停戦へ最後の追い込み-中東に要人送り交渉の糸口探る

ストーンXのアナリスト、ローナ・オコネル氏は「端的に言えば、金は不確実性を糧としている」と指摘。「米外交政策の中期的な方向性が見えないことが、不安感を強めている」と語った。

金スポット価格はニューヨーク時間午後2時10分現在、前営業日比89セント(0.1%未満)安の2720.57ドル。ニューヨーク商品取引所の金先物12月限は8.9ドル(0.3%)上昇し2738.90ドルで取引を終えた。

原題:Stocks Fall From Record as Earnings Set to Pick Up: Markets Wrap(抜粋)

Dollar Rally Gathers Steam as Yen Extends Losses: Inside G-10

Oil Rises as Israel Plans Next Iran Move After Weekend Attack

Gold Hovers Near Fresh Record on Mideast, Election Uncertainty