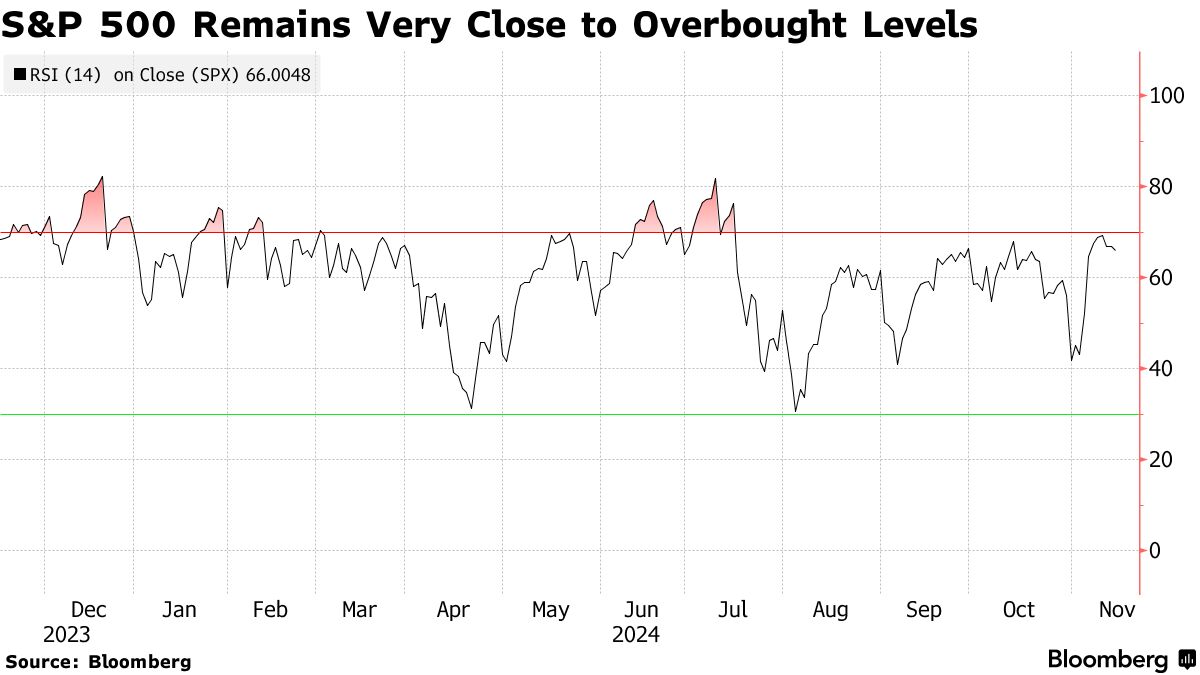

14日の米金融市場では株式相場が下落。パウエル連邦準備制度理事会(FRB)議長は経済が好調に推移していると述べ、利下げを急ぐ必要がない考えを示唆し、株式相場は一段安となった。市場では12月利下げの織り込み具合が確率55%強に低下。前日は約80%だった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5949.17 | -36.21 | -0.60% |

| ダウ工業株30種平均 | 43750.86 | -207.33 | -0.47% |

| ナスダック総合指数 | 19107.65 | -123.07 | -0.64% |

ルネサンス・マクロ・リサーチのニール・ダッタ氏は「パウエル氏のスピーチはタカ派的だった」と話す。「政策が依然として景気抑制的であるため、12月はやはり金利を下げるだろう。そして中立な環境に入るのを望んでいると思われる。一方で経済についてパウエル氏は不安に思っていないようだ(幅広いコンセンサスも同様)。目先のダウンサイドリスクは十分に認識されていない」と述べた。

LPLファイナンシャルのクインシー・クロスビー氏によれば、物価安定に向けた最後の1マイルが起伏の激しい道のりになることは予想されていたが、労働市場が悪化しない限り、市場が望む一連の利下げは実現しないことを、パウエル氏の発言は改めて思い起こさせた。

ハイテク株の比重が高いナスダック100指数は0.7%下落。テスラやリビアン・オートモーティブなど自動車株は下落。トランプ次期米大統領は電気自動車(EV)購入に対する7500ドル(約117万円)相当の税額控除を廃止する計画だと、ロイター通信が報じた。ウォルト・ディズニーは予想を上回る決算を好感して大幅高となった。

10月の米生産者物価指数(PPI)は前月から伸びが加速。ポートフォリオ運用サービス費など、個人消費支出(PCE)価格指数に反映される項目が押し上げ要因となった。 先週の米新規失業保険申請件数は減少し、5月以来の低水準となった。

株式相場は選挙後、トランプ氏の政策アジェンダが企業利益の伸びを支えるとの楽観から力強く上昇していたが、その勢いは失われた。

小型株で構成するラッセル2000指数は、トランプ氏の当選後の上昇で3年ぶり水準に達したが、金利要因というハードルが残っている。

モルガン・スタンレーのマイク・ウィルソン氏は今週、小型株の主要リスクとして金利に対する負の相関性を指摘。トランプ氏が最初にホワイトハウス入りを果たした8年前、この関係は正の相関性だったという。第1次トランプ政権においてラッセル2000指数は60%上昇したが、S&P500種やナスダック100指数の上昇率をなお下回った。

「言い換えればサイクル後期に入った現在、小型株は金利上昇への感応度が当時より高くなったということだ」とウィルソン氏は顧客リポートで指摘。「選挙後の金利上昇余地が広がった場合、これらの銘柄の上昇は比較パフォーマンスという観点から抑制される可能性がある」と述べた。

個別企業ニュースでは、メタ・プラットフォームズがクラシファイド広告事業とフェイスブックをひも付けしているとして、欧州連合(EU)は7億9800万ユーロ(約1310億円)の制裁金を科した。エーザイはバイオジェンと共同開発したアルツハイマー型認知症治療薬「レケンビ(一般名レカネマブ)」について、欧州医薬品庁(EMA)の医薬品委員会(CHMP)の承認勧告を得た。バイオジェン株は一時6%余り上昇、エーザイの米国預託証券(ADR)も一時急伸した。

米国債

米国債市場はまちまち。取引終盤ではパウエル議長の発言を受けて12月利下げ観測が後退。短期債利回りが押し上げられた一方で、長期債利回りは下げたままだった。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.60% | -3.6 | -0.78% |

| 米10年債利回り | 4.45% | -0.4 | -0.09% |

| 米2年債利回り | 4.36% | 7.0 | 1.63% |

| 米東部時間 | 16時41分 |

ナットアライアンス・セキュリティーズのアンドルー・ブレナー氏は「パウエル議長発言で利回り曲線の平たん化が進んだ」と述べた。

22Vリサーチのデニス・デブシェール氏によれば、12月利下げの確率が上昇すれば、すでに堅調な経済がさらに強くなる可能性を高める。10年債利回りが現行水準を維持するには経済データが約2.5%(もしくはそれ以下)の成長率と整合しなくてはならないという。

「当社では10年債利回りが現行水準付近で維持されるとみているが、2.5%を上回る経済成長は利回りを押し上げ、4.55%を上抜ける可能性がある」とデブシェール氏は指摘。「そのような利回り水準は小型株と債務リスクが指摘される銘柄、その他の高リスク要因に向かい風となるだろう」と続けた。

今週は金融政策当局者から追加利下げに対する慎重なアプローチを促す発言が相次いだ。背景には強い経済とインフレの長期化、先行き不透明感がある。

リッチモンド連銀のバーキン総裁は米金融当局が「大きな進展」を遂げたとした上で、勝利宣言をすることはできないと強調した。クーグラーFRB理事は政策決定において、FRBの2大責務であるインフレと雇用の両方を引き続き重視する必要があると述べた。

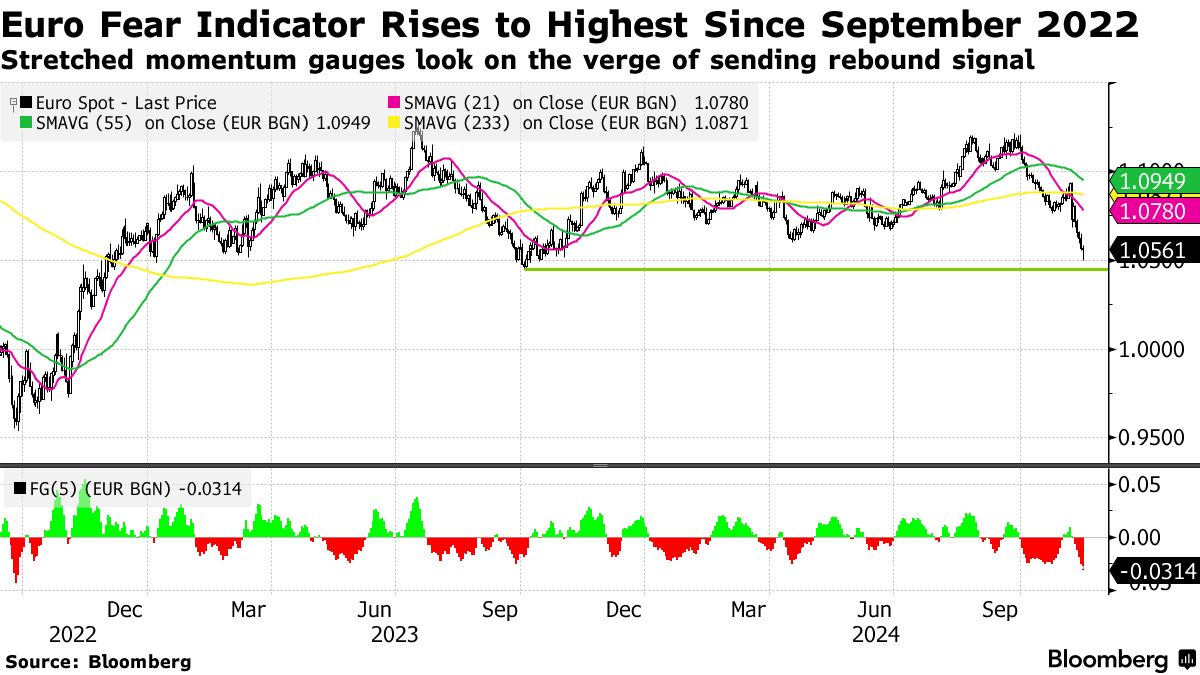

外為

外国為替市場ではドル指数が上昇。短期債利回りにつれ高となった。パウエルFRB議長が利下げを急がない姿勢を示唆したため、市場では12月利下げの織り込み具合が後退した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1288.43 | 3.71 | 0.29% |

| ドル/円 | ¥156.25 | ¥0.79 | 0.51% |

| ユーロ/ドル | $1.0524 | -$0.0040 | -0.38% |

| 米東部時間 | 16時41分 |

朝方発表された10月のPPI(最終需要向け財・サービス)は、前月比0.2%上昇した。

ユーロは一時的に1.05ドルを割り込み、1年ぶりの安値を更新した後は下げ渋った。

ノムラ・インターナショナルの宮入祐輔氏(ロンドン在勤)は、市場には1.05ドルを断定的に割り込む確信が足りなかったと指摘した。

ドルはパウエル氏の発言を受けて対円でこの日の高値156円42銭を付けた。トレーダーによればこの水準はショートガンマの状態に相当。今週はロングポジションが徐々に積み上がっているという。

原油・金

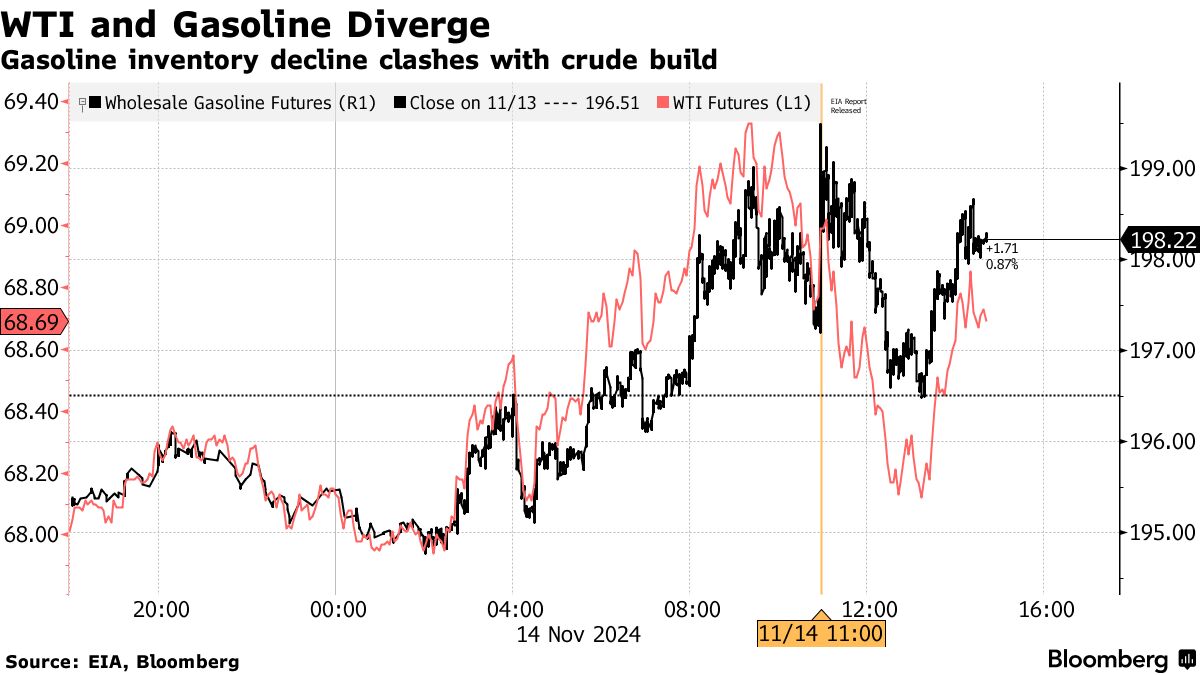

ニューヨーク原油先物は3日続伸。国際エネルギー機関(IEA)が供給過剰の見通しを示す一方、米ガソリン在庫の大幅な減少が相場を支援した。

米エネルギー情報局(EIA)の週間統計によると、ガソリン在庫は先週、この時期としては約10年ぶりの水準に減少した。これを受けて、ガソリン先物は原油先物を上回る値上がりとなった。半面、IEAが来年の世界石油市場で日量100万バレルを超える供給過剰が生じるとの見通しを示し、上値を抑えた。

関連記事:世界の石油市場、25年は日量100万バレル超の供給過剰-IEA

シティー・インデックスのマーケットアナリスト、ファワド・ラザクザダ氏は、供給に支障が生じない限り、原油相場の見通しは弱いと話す。「こうした状況を踏まえると、ここ数週間弱含みの傾向にある原油相場が今後急落する可能性が高い」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物12月限は、前日比27セント(0.4%)高の1バレル=68.70ドルで終了。ロンドンICEの北海ブレント1月限は28セント(0.4%)高の72.56ドルで引けた。

金スポット価格は、ニューヨーク時間午後3時51分現在、前日比5.89ドル安の1オンス=2567.08ドル。ニューヨーク商品取引所の金先物12月限は13.60ドル(0.5%)下落し2572.90ドルで引けた。

原題:Stocks Get Hit as Powell’s Remarks Curb Fed Wagers: Markets Wrap(抜粋)

EU Backs Eisai Alzheimer’s Drug Despite Earlier Rejection (1)(抜粋)

Treasuries Front-End Extends Drop as Powell Speak on Economy(抜粋)

Treasury Curve Snaps Flatter After Powell Comments, Ends Mixed(抜粋)

Dollar Rally Extends as Powell Comments on Cuts: Inside G-10(抜粋)

Oil Ekes Out Third Straight Gain Even as Outlook Turns Bearish(抜粋)