29日の外国為替市場では円が上昇。11月の東京都区部消費者物価指数(生鮮食品を除くコアCPI)が市場予想を上回ったことで、東京時間に一時1ドル=150円を突破。ニューヨーク時間には一時上げを縮める場面もあったが、日本経済新聞が日本銀行の植田和男総裁の発言について報じた後、再び上昇を拡大し、一時149円47銭を付けた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1274.94 | -4.62 | -0.36% |

| ドル/円 | ¥149.71 | -¥1.84 | -1.21% |

| ユーロ/ドル | $1.0580 | $0.0028 | 0.27% |

| 米東部時間 | 16時45分 |

日経とのインタビューで植田総裁は、一段の円安はリスクが大きいと指摘し、場合によっては政策変更で対応しないといけなくなるとの見解を示した。12月の利上げへの明確な支持は示さず、次の利上げのタイミングが近づいているとの認識を示した。

関連記事:植田日銀総裁、一段の円安はリスク大きいとの認識示す-日経 (1)

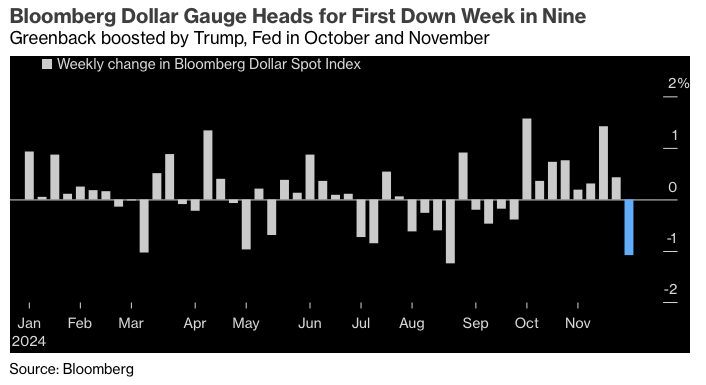

ドルは下落。トランプ次期米大統領が極端な貿易政策を緩和させるとの観測が広がり、週間ベースでは約1年ぶりの大幅な下げとなった。ブルームバーグ・ドル・スポット指数は週間で1.3%下落。一方で円は週間でも大きく上昇し、対ドルで3%余り値上がりした。日銀が12月に利上げするとの見方が強まった。

ジェフリーズの外国為替グローバル責任者ブラッド・ベクテル氏は「ドナルド・トランプ氏の大統領選勝利を受けたユーフォリア(陶酔感)でドルは押し上げられ、買われ過ぎの領域にあったことから、もっと前に調整が起きていてもおかしくなかった」と分析。「ユーロ、円、ポンドは全て、実質金利差がフェアバリューとして示唆する水準を大きく下回っていたが、それがようやく修正され始めた」と述べた。

マネックスの外国為替トレーダー、ヘレン・ギブン氏は、月末の資金フローのほか、トレーダーがドルの一段の上昇に対する見方を後退させていることも、ドルには重しになっていると分析した。

「選挙リスクと次期政権に関するニュースを受け、トレーダーはここ1カ月に主要10通貨に対してドルをロングとした」とギブン氏。次期政権の人事で「このところ実際の指名が発表され、トレーダーはロングを縮小している」と述べた。

またブラウン・ブラザーズ・ハリマン(BBH)のシニア・アナリスト、エリアス・ハダッド氏は「祝日で売買高が少ないほか、月末のポートフォリオのリバランシング、テクニカル面で買われ過ぎの状況にあることが、ドルに重しとなっている可能性がある」としつつ、「とはいえ、他の主要国に比べて米国の経済見通しが良好なことは、基本的なドル上昇トレンドが失われていないことを示唆している」と述べた。

米国株・国債

米国株は上昇し、米国債利回りは全年限で低下した。この日は感謝祭の翌日で株、国債共に短縮取引だった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6032.38 | 33.64 | 0.56% |

| ダウ工業株30種平均 | 44910.65 | 188.59 | 0.42% |

| ナスダック総合指数 | 19218.17 | 157.69 | 0.83% |

S&P500種株価指数は過去最高値を更新。週間での上昇率は前週に続き1%を超えた。10年債利回りは4.17%に低下した。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.36% | -7.8 | -1.77% |

| 米10年債利回り | 4.17% | -9.5 | -2.23% |

| 米2年債利回り | 4.15% | -7.6 | -1.80% |

| 米東部時間 | 16時45分 |

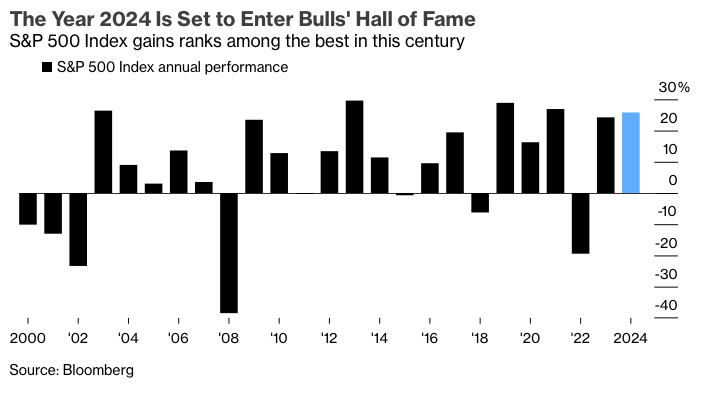

スコット・ベッセント氏が次期財務長官に指名されたことで、トランプ氏の関税計画が緩和されるとの楽観が強まり、米国株と国債が上昇した。S&P500種は11月に5.7%上昇と、月間ベースでは今年最大の上げ。

EPFRグローバル・データによれば、米国株には過去4週間に1410億ドル(約21兆円)が流入。同期間の流入額としては過去最大となった。米経済が成長を続ける中、米連邦公開市場委員会(FOMC)の利下げ観測を背景に、一部の大型ハイテク銘柄が米国株の上昇をけん引している。S&P500種は年初来26%上昇している。

HSBC銀行のチーフマルチアセットストラテジスト、マックス・ケトナー氏は「貿易を巡る緊張について、2019年にわれわれは連日話していた。当時ナスダックは非常に好調だった。重要なのは米金融当局がUターンし、実質金利は低下、そしてそれが株価を押し上げたことだ」とブルームバーグテレビジョンで指摘。「これは今の状況に非常に似ている。現在は依然として利下げ局面だ。素晴らしい設定だ」と述べた。

バンク・オブ・アメリカ(BofA)のストラテジストは、米国資産に対する投資家の強気とそれ以外の国々に対する弱気には「極端な断絶」が存在していると指摘した。今年の欧州主要株価指数の上昇率は米国株を大幅に下回り、その乖離(かいり)は1976年以降で最大となる見通しだが、BofAのストラテジストは欧州株に対して逆張りの賭けに出ている。

関連記事:欧州株に逆張りの賭け、財政改善やエネルギー高緩和を期待-BofA

原油

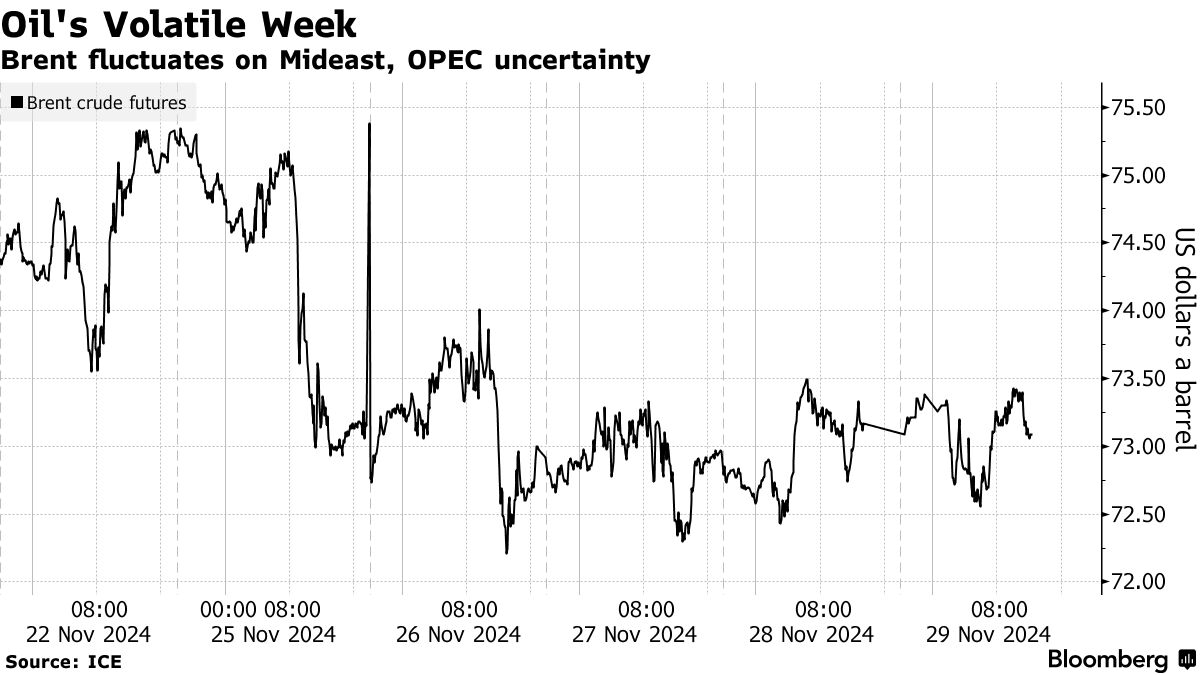

ニューヨーク原油先物相場は4営業日続落。石油輸出国機構(OPEC)と非加盟産油国で構成する「OPECプラス」の生産計画と、イスラエルとレバノンを拠点とする親イラン民兵組織ヒズボラによる停戦合意の持続性を巡り不透明感が根強い中で、下落して終えた。感謝祭の祝日明けで商いは薄かった。

イスラエルとヒズボラは停戦合意に違反したと互いに非難しているが、現時点で合意は維持されているもよう。一方で、ドルが売られ、ドル建てで取引される原油の割高感は薄れた。

来年の供給過剰が予想される中で、OPECプラスは当初12月1日に予定していたオンライン会合を同月5日に開催する。来年1月の日量18万バレルを皮切りに増産を進めるかどうかについて協議する予定だが、今週に入り、複数の代表がこうした動きを数カ月遅らせる可能性を巡り話し合いを始めたと述べていた。

関連記事:OPECプラス、オンライン会合を12月5日に延期-参加国代表

CIBCプライベート・ウェルス・グループのシニア・エネルギー・トレーダー、レベッカ・バビン氏は「OPECプラスの会合延期がグループ内の意見対立を示唆しているとの懸念は、市場ではあまり材料視されていないようだ」と述べた。

ニューヨーク商業取引所(NYMEX)のWTI先物1月限は、前営業日比72セント(約1%)安い1バレル=68ドルちょうどで終了。ロンドンICEの北海ブレント2月限は1.3%下げて71.84ドル。1月限は0.5%安の72.94ドルで終えた。

金

金スポット相場は4日連続で上昇。ドル安に加え、ウクライナ情勢の緊迫化が意識され、安全資産としての妙味が高まった。

金はこの日、一時1.1%高の1オンス=2666ドル近辺まで買われた。ロシアのプーチン大統領は前日、ウクライナの首都キーウにある「意思決定の中枢」を新型の弾道ミサイルで攻撃する可能性があると警告した。一方で、ドルは主要通貨に対して下落。これにより、多くの買い手にとって金の割安感が強まった。

関連記事:ロシア、キーウを新型弾道ミサイルで攻撃も-プーチン氏が警告

もっとも、金スポット相場は週間では約2.4%下落。米国の仲介で、イスラエルとヒズボラの停戦合意が実現し、中東情勢の緊張緩和につながったことが背景にある。

ニューヨーク時間午後2時20分時点で、金スポット価格は前日比12.33ドル高の1オンス=2650.25ドル。ニューヨーク商品取引所の金先物2月限は前営業日比16.20ドル(0.6%)上昇し、2681.00ドルで引けた。

原題:Dollar Sees Biggest Weekly Drop in a Year as Trump Trade Stalls(抜粋)

Dollar Eyes Worst Week in a Year, Yen Outperforms: Inside G-10

S&P 500 Clocks Best Month of the Year; Yields Drop: Markets Wrap

Oil Drifts Lower in Thin Trading on Cease-Fire, OPEC+ Delay

Gold Extends Gains on Weaker Dollar and Rising Risks in Ukraine