Rita Nazareth

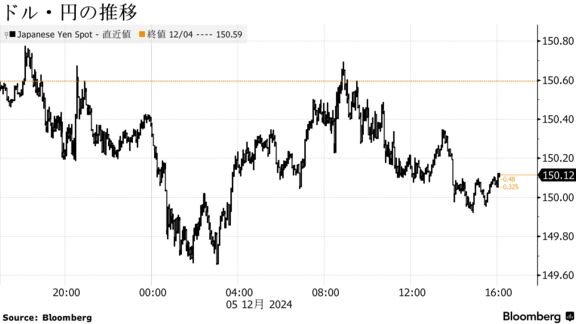

- 円は1ドル=150円挟んだ動き、午前には150円台後半に下げる場面も

- 11月非農業部門雇用者数、22万人増予想-前月は20年以来の低い伸び

5日の米株式相場でS&P500種株価指数は小反落。5営業日ぶりの下落となった。市場では、12月米連邦公開市場委員会(FOMC)会合で追加利下げとなるか、利下げ休止となるかを見極めようと、6日朝発表の米雇用統計への注目が高まっている。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6075.11 | -11.38 | -0.19% |

| ダウ工業株30種平均 | 44765.71 | -248.33 | -0.55% |

| ナスダック総合指数 | 19700.26 | -34.86 | -0.18% |

米新規失業保険申請件数は感謝祭の祝日を含む11月30日終了週に、1カ月ぶりの高水準となった。

関連記事:米新規失業保険申請件数、1カ月ぶりの高水準-感謝祭の週に

エコノミストは雇用統計について、非農業部門雇用者数は22万人増に回復を見込んでいる。10月の雇用者数は2020年以来の低い伸びとなったが、強力なハリケーンや大規模なストライキが統計に影響した。失業率は4.1%で横ばいが予想されている。

モルガン・スタンレー傘下Eトレード・ファイナンシャルのクリス・ラーキン氏は「明日の雇用統計で全体像が明らかになるだろうが、今のところ、労働市場は時折曲がっているように見えるものの、壊れてはいないという状況が続いている」と語った。

22Vリサーチが行った調査によると、投資家の45%は雇用統計に対する市場の反応が「反応薄・まちまち」になると予想。「リスクオフ」の予想は32%で、「リスクオン」は23%だった。

同社創業者のデニス・デブシェール氏は「投資家が最も注目しているのは今回も雇用者数だが、賃金への関心も高まっている」と指摘。「サービスインフレは米金融当局が2%のインフレ目標を達成するのに整合的なペースを上回っているように見える。労働市場のインフレ圧力を示唆している可能性があるため、賃金インフレデータを注視することがより重要になる」と述べた。

フォレックス・ドット・コムのマシュー・ウェラー氏は、各先行指標を踏まえると、雇用統計はほぼ市場予想通りになることが見込まれ、非農業部門雇用者数の伸びは18万-24万人の範囲に収まりそうだと指摘。

「現時点で利下げがほぼ織り込み済みであるため、雇用統計で12月の金利据え置き観測が復活すれば、リスクはドル反発にやや偏るだろう」とした上で、「FOMCの政策決定議論は近い将来に利下げを休止するかどうかではなく、いつ利下げを休止するかに置かれているので、相場の動きは限定的となるかもしれない」とリポートに記した。

国債

米国債相場はまちまち。2年債利回りは上昇した一方、10年債利回りは小幅に下げた。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.33% | -1.0 | -0.23% |

| 米10年債利回り | 4.18% | -0.2 | -0.05% |

| 米2年債利回り | 4.14% | 1.8 | 0.45% |

| 米東部時間 | 16時33分 |

LPLファイナンシャルのローレンス・ギラム氏によると、今年の債券市場で人気の高い取引の一つは、国債イールドカーブのスティープ化を見込んだものだった。しかし、堅調な経済指標を受けて目先の積極的利下げの観測は大きく後退し、最近の米金融当局者発言からも利下げを急がない姿勢が示唆されている。

ギラム氏は「もし米金融当局があまりに長く利下げを休止したり、中立金利が市場の想定よりも高いことを示唆した場合には、市場は高金利の悪影響を懸念するようになるかもしれない。そうなれば実際に長期金利を押し下げ、短期金利と長期金利のスプレッドのさらなる縮小につながるだろう」と語った。

一方、ジャナス・ヘンダーソン・インベスターズは2025年相場見通しの中で、「米10年債利回りは景気の強さと潜在的な政策的影響から上昇圧力がかかるかもしれないが、短期債利回りは、欧州ほどではないにせよ、まだ低下する可能性がある」と指摘した。

為替

外国為替市場ではドルが軟調。主要10通貨のほぼ全てに対して下落した。市場参加者は6日朝の米雇用統計発表に身構えている。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1275.90 | -4.97 | -0.39% |

| ドル/円 | ¥150.09 | -¥0.50 | -0.33% |

| ユーロ/ドル | $1.0588 | $0.0077 | 0.73% |

| 米東部時間 | 16時33分 |

マネックスの外国為替トレーダー、ヘレン・ギブン氏は「明朝の米雇用統計に備え、ドルに対するヘッジの動きが一部で見られる。トレーダーは雇用統計下振れの可能性が高いと考えているようだ」と指摘。その上で「上振れサプライズ」もあり得ると語った。

BNYメロン・ウェルス・マネジメントの債券部門責任者ジョン・フラヒブ氏は、ドルの強さは来年も続き、現在の水準近辺もしくはやや高い水準で推移するとみている。国内外金利差の継続と相対的な米国経済の強さが理由だ。ただ「大幅なドル高を見込んでいるわけではなく、過度な強気でもない」という。同氏は、FOMCの12月会合では0.25ポイントの利下げを予想している。

円相場はやや方向感に欠ける値動き。ニューヨーク時間午前の取引で1ドル=150円台後半に下げる場面もあったが、午後は総じて150円を挟んでの推移となった。

原油

ニューヨーク原油先物相場は続落。石油輸出国機構(OPEC)と非加盟産油国で構成するOPECプラスが協調減産の3カ月延長を決めたが、供給過剰が予想される来年に生産量の引き上げを依然として予定していることから不安定な値動きとなった。

関連記事:OPECプラス、生産引き上げ開始を3カ月先送り-来年4月から

TDセキュリティーズの商品ストラテジスト、ダニエル・ガリ氏は「延長では不十分だ」とリポートで指摘。今回の決定は、短期的には下値を支えるだろうが、それでも「エネルギー供給のリスクプレミアムによる足かせは続くだろう」と述べた。

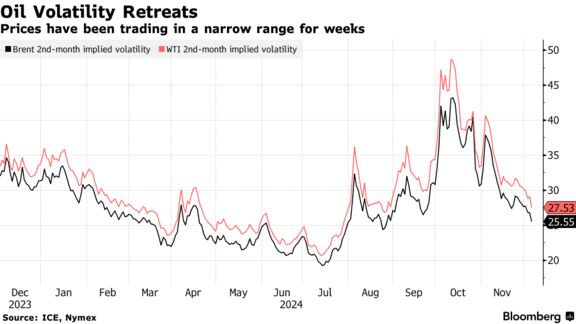

原油相場は10月中旬以降、狭いレンジで推移しており、ボラティリティーは低下している。中国の需要軟化の兆しや第2次トランプ政権の見通しといった強弱両方の材料が拮抗していることが背景にある。トランプ氏は国内の石油生産を支援する一方で、イランやベネズエラ産原油に対する制裁を強化する可能性がある。

サクソバンクの商品戦略責任者オレ・ハンセン氏は「OPECプラスが依然として 『価格防衛 』モードにあるのは間違いない」と指摘。「トランプ氏の政策や中国で実施が見込まれる景気刺激策、さらにはイランの生産量が追加制裁の影響を受けているかどうかを巡り、3月までにはOPECプラスも我々も賢くなっていることを期待したい」と述べた。

ニューヨーク商業取引所(NYMEX)のWTI先物1月限は、前日比0.24ドル(0.4%)安の1バレル=68.30ドルで終了。ロンドンICEの北海ブレント2月限は0.3%安の72.09ドルで引けた。

金

ニューヨーク金相場は下落。市場は次回の利下げの手がかりを求め、6日に発表される雇用統計に注目している。

相場の次の大きな材料を探す中で、金価格は先週初めから狭いレンジでの取引となっている。ただ、ドナルド・トランプ氏の返り咲きによるドル高や中東情勢の緊張緩和を背景に、10月下旬につけた最高値からは5%値下がりした。それでも、米利下げと中央銀行の買いに支えられ、年初来では28%上昇している。

マッコーリー・グループでは、米利下げと中銀の追加購入により、金相場は来年も上値を伸ばす余地が残っており、最高値を更新する可能性があると分析。2025年1-3月期(第1四半期)は平均で1オンス=2650ドルになると予想している。

スポット価格はニューヨーク時間午後3時11分時点で、前日比19.67ドル安の1オンス=2630.23ドル。ニューヨーク商品取引所の金先物2月限は27.80ドル(1%)下落し、2648.40ドルで引けた。

原題:Stock Rally Stalls as Anxiety Brews in Jobs Run-Up: Markets Wrap (抜粋)

Stocks Waver as Jobs to Signal Fed Cut or Pause: Markets Wrap

Dollar Weakens as Traders Position for NFP; Euro Up: Inside G-10

Oil Edges Lower on Letdown After Expected OPEC+ Production Delay

Gold Slips Before Key US Jobs Data That May Impact Fed Decision