Rheaa Rao、Andre Janse Van Vuuren

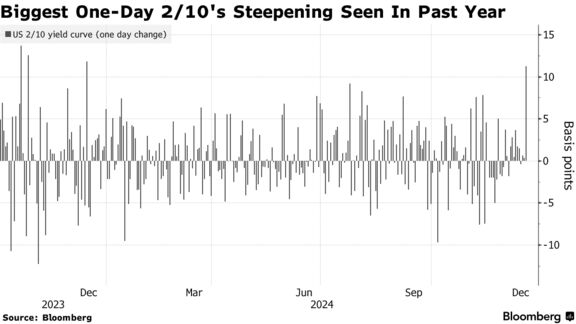

- 米国株は終盤にマイナス圏転落、米国債は利回り曲線が傾斜強める

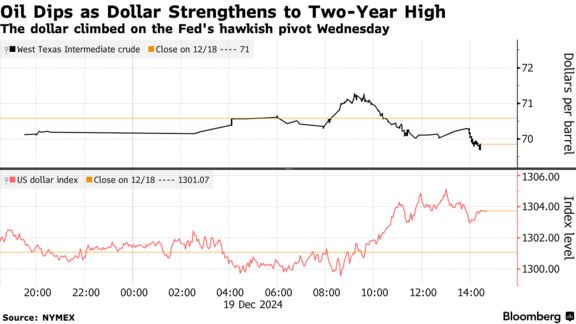

- 原油は反落、ドル建てで割高感-金スポットには押し目買い

19日の外国為替市場では円がドルに対して一段安となった。一時は1ドル=157円81銭まで下げ、5カ月ぶりの安値を付けた。ブルームバーグ・ドル指数は米長期国債利回りとともに一段高となった。ポンドは下落。イングランド銀行(英中央銀行)は政策金利を据え置いたが、緩和継続の方針を示した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1303.75 | 2.68 | 0.21% |

| ドル/円 | ¥157.37 | ¥2.57 | 1.66% |

| ユーロ/ドル | $1.0363 | $0.0010 | 0.10% |

| 米東部時間 | 16時36分 |

円は対ドルで大幅続落。前日は0.9%下げていた。日本銀行は19日の金融政策決定会合で、現行政策の維持を決定。植田和男総裁は「今後の賃金の動向についてもう少し情報が必要」と述べた。

関連記事:日銀が金融政策の維持決定、植田総裁のハト派的発言受けて円安加速

欧州のトレーダー2人によれば、ドルは155円50銭、そして156円を抜けたところで大口のストップ注文が発動。その後はモメンタムのフローがトーンを決定付けた。商いは最近の平均の倍だという。

後藤祐二朗氏と宮入祐輔氏を含む野村証券のストラテジストはリポートで「ドル・円相場は現在、しばらく沈黙していた日本の財務省が口先介入を始め得る水準にあると当社は考える」と指摘した。

ブルームバーグ・ドル指数は3日続伸。12月に入ってからは2.3%上昇している。

コーペイのチーフ市場ストラテジスト、カール・シャモッタ氏は「市場は回復しつつあるが、まだ混乱している。世界最強の中央銀行である連邦公開市場委員会(FOMC)は3会合連続で利下げを決定しながらも、来年については大方の予想よりはるかにタカ派的になったからだ」と述べた。

米政府機関が閉鎖される可能性も警戒されている。ワシントンでは協議が続いている。

株式

米株式相場は小幅安。日中は方向性が定まらなかったが、FOMCのタカ派転換による売りから結局回復できなかった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5867.08 | -5.08 | -0.09% |

| ダウ工業株30種平均 | 42342.24 | 15.37 | 0.04% |

| ナスダック総合指数 | 19372.77 | -19.92 | -0.10% |

S&P500種株価指数は上げを消す展開。ナスダック100指数は前日終値を挟んでもみ合った後、0.5%安で終えた。フェデックスは引け後の時間外で上昇。業績が予想を上回ったほか、スピンオフ計画を明らかにした。

この日発表された国内総生産(GDP)は引き続き、米経済の底堅さを浮き彫りにした。特に米金融当局が重視する個人消費支出(PCE)価格指数は食品とエネルギーを除いたコア指数が、7-9月は2.2%上昇。改定値から小幅に上方修正された。パウエル連邦準備制度理事会(FRB)議長が前日、ここからの利下げはインフレ面での新たな進展が必要になると述べたこともあり、市場は20日に発表される11月のPCEに一段と注目している。同統計は今年最後の重要データとなる。

ミラー・タバクのチーフ・マーケット・ストラテジスト、マット・メイリー氏は「きょうの投資家は守りの姿勢だ」と話す。「まだ本気で市場に戻っているのではないようだ。債券市場で近く不安が解消されない限り、今年のサンタクロース相場はお預けかもしれない」と述べた。

FOMCは18日、2025年に想定する利下げ回数を減らし、株式と米国債の相場を押し下げた。エバコアISIのクリシュナ・グーハ氏によると、FOMCによるこのタカ派転換は会合前の時点で来年に向けて計画されていた可能性が高い。パウエル議長は18日の記者会見で、トランプ次期米大統領が実施を公言している関税引き上げについて、一部のメンバーがその影響をすでに予測に織り込み始めたと認めた。

「FOMCはトランプ次期政権に備えて予測を調整した部分が大きく、本来なら3月に示したはずのタカ派的な見方を前倒しした」とリポートで述べた。

つまりFOMCは新たな政策段階に入ったと宣言しており、それは「間違いなくタカ派的だが、見た目ほどタカ派的ではない」とグーハ氏は指摘。労働市場にひび割れが生じない限り、1月は利下げが見送られると同氏は予想している。

金利スワップ市場では来年全体での0.25ポイント利下げが2回未満と織り込まれている。FOMC予測で示された2回より少ない。

7-9月(第3四半期)の米実質GDP確報値は、改定値から上方修正された。個人消費も上方修正された。先週の米新規失業保険申請件数は減少。季節的な変動の激しさが続いている。11月の米中古住宅販売件数は6カ月ぶりに400万戸を上回った。

米国債

米国債市場では短期債が終日アウトパフォームし、長期債が売られたため、2-10年債利回り差が10ベーシスポイント(bp、1bp=0.01%)拡大するなど、利回り曲線のスティープニングが進んだ。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.74% | 6.5 | 1.39% |

| 米10年債利回り | 4.57% | 5.2 | 1.16% |

| 米2年債利回り | 4.31% | -4.0 | -0.92% |

| 米東部時間 | 16時36分 |

この動きを後押しした新たな材料は見当たらない。GDPと失業保険データへの反応は薄く、トレーダーは現在の緩和サイクルが早々に終了する可能性を含め米金融政策見通しを精査している。5年物インフレ連動債(TIPS)のリオープン(銘柄統合)入札は不調で、最高落札利回りは入札前取引(WI)の利回りを約7bp上回った。

金利スワップ市場が織り込む金利見通しは、前日の引けに比べてややハト派にシフト。来年末までの利下げ幅を約35bpとみている。

長期債相場の下げで、イールドカーブは約30カ月ぶりのきつい傾斜となった。FOMCのタカ派的金融緩和と来年の利下げ予測後退が影響した。

イールドカーブのスティープニングは、根強いインフレと底堅い経済を受けて投資家が長期の国債保有に消極的になっていることを反映している。FOMCは9月以降で政策金利を合計1ポイント引き下げた。

BMOキャピタルの米金利戦略責任者イアン・リンジェン氏は「長期債の軟調はタカ派的なFOMCと継続的な供給不安、そして思い切った価格行動に誰もが消極的なことが重なったためだ」と分析する。利回り曲線の傾斜拡大トレンドは「2024年が終わるまで、まだ有意な余地が残っている」と述べた。

2025年の国債市場について、JPモルガン・アセット・マネジメントでグローバル債券・為替・コモディティーの最高投資責任者(CIO)を務めるボブ・マイケル氏は、投資家が完全には備えていないシナリオが一つあると指摘。米国債相場が過去10年近くで最も落ち着いた動きになることだと述べた。

米金融当局が来年に政策金利をほとんど変更しない中で、米国債利回りが8年ぶりの狭いレンジで推移する可能性があるとみている。

原油

ニューヨーク原油先物は反落。1バレル=70ドルを下回った。ドルの上昇により、ドル建てで取引される原油の割高感が意識された。

中国の需要懸念も相場を圧迫。中国国有石油大手の中国石油化工集団(シノペックグループ)は、石油化学製品の堅調な伸びが続く一方、国内ガソリン需要はピークに達した可能性が高いとの見方を示した。

ラボバンクのグローバル・エネルギー・ストラテジスト、ジョー・デローラ氏は「石油の供給過剰が迫っている」とした上で、中東での供給ショックなどを警戒して「ショートポジションは誰も取りたがっていない」と指摘。「ブレントを60ドル台前半に落ち込ませるほどの需要減速や景気悪化はまだ見えていない」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物1月限は、前日比67セント(1%)安の1バレル=69.91ドルで終了。同限月はこの日が最終取引日だった。中心限月の2月限は0.9%安の69.38ドル。

ロンドンICEの北海ブレント2月限は51セント(0.7%)下げて72.88ドルで引けた。

金

金スポット相場は反発。前日はFOMC会合とその後のパウエルFRB議長の会見で追加利下げに慎重な見方が示されたのを受け、金スポット価格は2%を超える下げとなったが、この日は押し目買いが入った。

サクソ・マーケッツのチーフ投資ストラテジスト、チャル・チャナナ氏は「来年を展望すると、地政学的な問題だけでなく、米金融当局内での見解の相違やトランプ次期大統領がもたらし得る混乱からも、不確実性が高まると予想される」と指摘。「資産ポートフォリオを安定させる上で、金は重要な要素であり続けるだろう」と語った。

金スポット価格はニューヨーク時間午後2時現在、前日比13.62ドル(0.5%)高の1オンス=2598.97ドル。

ニューヨーク商品取引所の金先物2月限は45.20ドル(1.7%)下落し、2608.10ドルで引けた。

原題:Dollar Extends Week’s Gains; Yen Leads Losses: Inside G-10(抜粋)

原題:Stocks Fail to Recover From Fed-Fueled Selloff: Markets Wrap(抜粋)

原題:US Yield Curve Is Steepest Since 2022 After Fed’s Rate-Cut Shift(抜粋)

原題:Treasuries Mixed, Early Steepening Holds After Futures Blocks(抜粋)

原題:Oil Falls After Federal Reserve Outlook Boosts US Dollar(抜粋)

原題:Gold Stages Partial Recovery After Tumbling on Fed Rate Outlook(抜粋)