Rita Nazareth

- ISM非製造業統計の仕入れ価格指数、2023年早期以来の高水準

- ハイテク売られ、エヌビディア6.2%安-ドル一時158円42銭に上昇

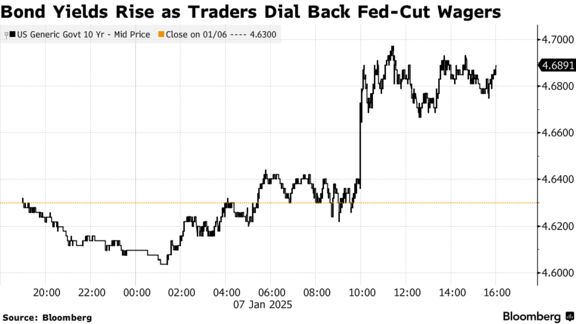

7日の米金融市場では米国債利回りが上昇。インフレ圧力が見られる中、7月より前に利下げが実施されることはないとの見方が強まった。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.91% | 6.6 | 1.36% |

| 米10年債利回り | 4.69% | 5.5 | 1.19% |

| 米2年債利回り | 4.29% | 1.5 | 0.34% |

| 米東部時間 | 16時51分 |

朝方発表された昨年12月のISM非製造業総合景況指数の統計では、仕入れ価格指数が2023年早期以来の高水準となった。この日実施された10年債入札(発行額390億ドル=約6兆2000億円)の最高落札利回りは、2007以来の高水準を記録した。社債の発行が相次いだことも相場を圧迫した。

関連記事:米ISM非製造業景況指数は上昇-価格指数は23年以来の高水準 (1)

FHNファイナンシャルのマーク・ストライバー氏は、この日のISM非製造業指数について、物価の上振れリスクを理由に2025年は利下げペースが減速する可能性が高いという米金融当局の最近のメッセージを裏付けると話した。

コメリカ・バンクのビル・アダムズ氏は、「連邦公開市場委員会(FOMC)は、昨年9-12月のような毎会合での利下げから、今年は据え置きを挟みつつの利下げに移行する可能性が高い」と述べた。

別に発表された11月の米求人件数は6カ月ぶり高水準となった。ビジネスサービスなどでの増加が寄与したが、他の産業での求人は強弱まちまちだった。

関連記事:米求人件数が6カ月ぶり高水準、ビジネスサービスなどで増加 (2)

米アトランタ連銀のボスティック総裁は、政策決定において当局は慎重であるべきだとの見解を示した。インフレ抑制の進展に波があることや、物価安定目標を達成するために金利を高水準に維持し過ぎて失敗する可能性に言及した。

関連記事:ボスティック総裁、FRBには慎重さ必要-物価抑制の進展一定せず

昨年9月下旬時点では、今年3月までの追加利下げが完全に織り込まれていたが、年前半に利下げが実施されるとの見方は弱まっている。

ニューヨーク・ライフ・インベストメンツのローレン・グッドウィン氏は、「米経済に関する当社の基本シナリオは前向きなもので、米経済活動は今年、2%の長期トレンドに近い水準になるとみている。しかしそれでも、年間を通して緩やかに減速することになる」と指摘した。

米10年債利回りの妥当なレンジは今年3.5-5.1%と「通常よりも幅広く」なると、グッドウィン氏は予想。「金利の大胆なポジショニングは報われない可能性が高い」と付け加えた。

株式

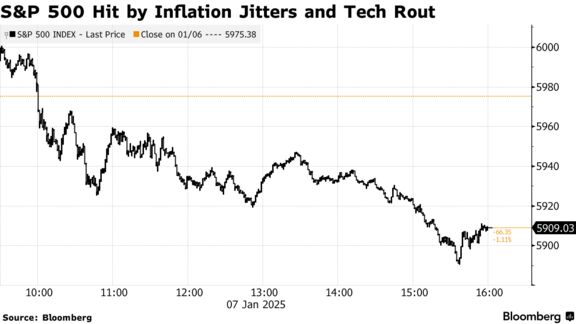

S&P500種株価指数は3営業日ぶりに反落。米国債利回りが上昇する中、下げ幅を拡大した。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5909.03 | -66.35 | -1.11% |

| ダウ工業株30種平均 | 42528.36 | -178.20 | -0.42% |

| ナスダック総合指数 | 19489.68 | -375.30 | -1.89% |

大型テクノロジー株の売りも相場の重しになった。ナスダック100指数は1.8%安。ハイテク7社で構成する「マグニフィセント・セブン」に連動する指数は2.5%下落。前日に最高値を更新していたエヌビディアは6.2%下げた。小型株で構成するラッセル2000指数は0.7%安。

スレートストーン・ウェルスのケニー・ポルカリ氏は「景気が悪化し始めない限り、利回り上昇は必ずしも株式にとって問題ではない」と指摘。「しかし、インフレが顕在化する場合、利回り上昇は問題になる」と述べた。

オソン・クォン氏らバンク・オブ・アメリカ(BofA)のストラテジストは、米国債利回りが再び上昇する中、強い経済指標はマイナス材料だという見方が復活する可能性があるとし、高金利の長期化が示唆されるためだと説明。インフレと金利が重視されるのに伴い、成長を巡る懸念は和らぎつつあると続けた。

米プライベートエクイティー(PE、未公開株)投資会社アポロ・グローバル・マネジメントのチーフエコノミスト、トルステン・スロック氏は、国債利回りが高止まりし、企業が継続的に高い借り入れコストに直面することになれば、株式投資家も打撃を受けるだろうと述べた。

外為

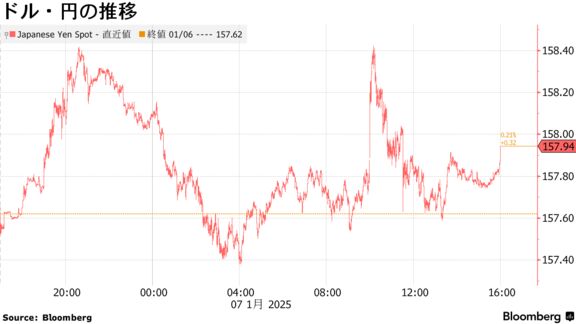

外国為替市場ではドルが上昇。米利下げ観測の後退が背景にある。ドルは対円では一時0.5%高の1ドル=158円42銭まで買われた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1306.48 | 2.20 | 0.17% |

| ドル/円 | ¥158.07 | ¥0.45 | 0.29% |

| ユーロ/ドル | $1.0341 | -$0.0049 | -0.47% |

| 米東部時間 | 16時51分 |

ブラウン・ブラザーズ・ハリマン(BBH)の市場戦略グローバル責任者、ウィン・シン氏は「高金利が長期化するとの見方に異議を唱えるのは難しい」と指摘。「次回の米利下げ時期予想は7月に後ずれしている。この日のデータ発表前は6月が見込まれていた」と話した。

クレディ・アグリコルCIBのG10為替調査・戦略責任者、バレンティン・マリノフ氏は「ドルの価格には多くのポジティブ材料が既に織り込まれている。10日には雇用統計もまだ控えている」と指摘。「ここ最近のドル安傾向が完全に反転するのは難しいかもしれない」と述べた。

バークレイズは日本銀行の年内利上げについて、3月と10月に実施されると予想。従来は1月と7月を見込んでいた。国内外の政治を巡る不透明感を見通し変更の理由に挙げた。

原油

ニューヨーク原油は反発。テクニカル指標が原油高の行き過ぎを示したが、米国を寒冷前線が通過中で、原油の需給がタイトになっていることもあり、買いが優勢になった。

米国での気温低下により暖房用燃料の需要が高まり、生産地域の凍結リスクが高まっている。

需給バランスが逼迫(ひっぱく)している兆候に加え、中国ではイラン産原油やロシア産原油の代替品を求める動きが強まっており、中東原油はここ数週間で堅調に推移している。一方で、ロシアのデータによると、同国の原油生産量は先月、石油輸出国機構(OPEC)と非加盟産油国で構成するOPECプラスの生産目標を下回っており、供給量が限られていることを示した。

PVMのアナリスト、タマス・バルガ氏は「氷点下の気温が続けば、短期的に再び強含む可能性は排除できないが、6日午後のセンチメント急変は、経済見通しや世界的な石油バランスに根本的な変化がなければ、長期的に上昇を維持するのが難しいことを示唆している」と指摘した。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物2月限は、前日比69セント(0.9%)高い1バレル=74.25ドルで終了。ロンドンICEの北海ブレント3月限は1%上昇し77.05ドル。

金

ニューヨーク金相場は反発。ドルが当初軟調だったことに加え、中国人民銀行(中央銀行)が昨年12月に2カ月連続で金保有を増やしたことが明らかになり、買いが優勢になった。ただ、米経済指標を受けて、年内の金融緩和が慎重なペースで進められるとの見方が強まり、ドルが上昇すると、金は伸び悩んだ。

人民銀は6カ月間の中断を経て、11月に金保有の積み増しを再開した。人民銀の金保有は12月時点で、7329万トロイオンス。前月は7296万トロイオンスだった。

関連記事:中国人民銀、2カ月連続で金保有を増やす-昨年12月

金スポット価格はニューヨーク時間午後2時54分現在、前日比12.92ドル(0.5%)高い1オンス=2649.39ドル。ニューヨーク商品取引所(COMEX)の金先物2月限は18ドル(0.7%)上げて2665.40ドルで引けた。

原題:Stocks Roiled by Bond Rout Amid Inflation Jitters: Markets Wrap(抜粋)

Dollar Gains as Traders Push Out First Fed Rate Cut: Inside G-10

Oil Rises as Signs of Tight Market Counter Technical Indicators

Gold Pares Gains as US Data Affirm Fed’s Cautious Rate-Cut Path