Rita Nazareth

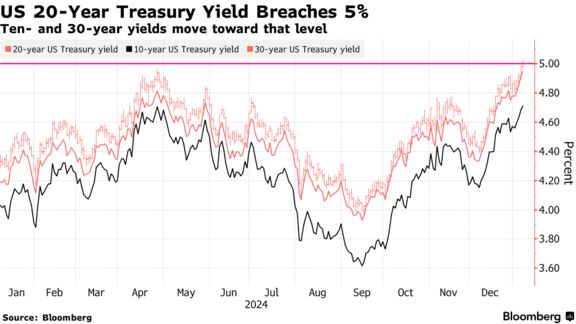

- 10年債利回りは一時4.73%に上昇-30年債入札はまずまずの結果

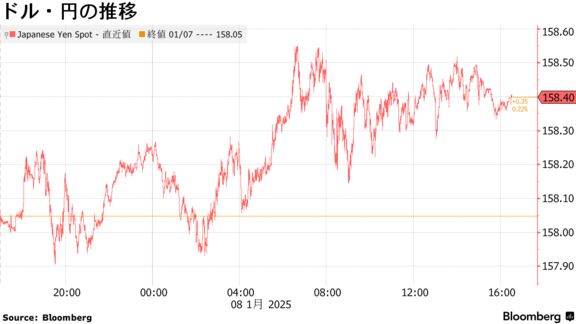

- 円は対ドルで一時158円55銭まで下落、ドル指数は続伸

8日の米株式市場ではS&P500種株価指数が小反発。雇用統計の発表を10日に控え、リスクの高い賭けに出る動きは手控えられた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5918.25 | 9.22 | 0.16% |

| ダウ工業株30種平均 | 42635.20 | 106.84 | 0.25% |

| ナスダック総合指数 | 19478.88 | -10.80 | -0.06% |

株式相場は一日を通して小幅なもみ合いとなり、S&P500種は心理的節目の5900を一時割り込む場面もあった。ナスダック100指数はほぼ変わらずで終了。9日はカーター元大統領の服喪の日で米株式市場は休場となる。

シティグループによれば、S&P500種は12月雇用統計の発表後に上下いずれかの方向に約1.2%動くとオプション市場はみている。雇用統計発表日の予想騰落率としては、昨年9月以降で最大。

雇用統計では、2024年が緩やかながらも健全な雇用拡大の1年であったことが確認される見通しだ。エコノミストはこの傾向が25年も継続すると見込んでいる。22Vリサーチが実施した調査では、大半の投資家が雇用者数の数字に通常よりも注目していることが示された。今回の雇用統計が「リスクオン」の材料になると考えている回答者は26%にとどまり、「リスクオフ」は40%、「まちまち/無視できる程度」は34%だった。

ニュースレター「ザ・セブンズ・リポート」を創業したメリルリンチの元トレーダー、トム・エッセイ氏は「投資家はゴルディロックス的なデータへの回帰を確認したいだろう。労働市場の鈍化と整合するデータで、それが最近の債券利回り上昇を抑え、株価安定に寄与することを望むだろう」と述べた。

米連邦公開市場委員会(FOMC)は昨年12月、政策金利の引き下げにおいて新たなスタンスを採用した。インフレリスクが高止まりする中、向こう数カ月はもっとゆっくりと行動することを決定した。議事要旨で明らかになった。ただ、市場の大きな材料にはならなかった。

関連記事:FOMC議事要旨:利下げペースの減速、多くが必要性を認識 (1)

米連邦準備制度理事会(FRB)のウォラー理事は、インフレ率が当局目標の2%に向けて低下を続けると予想。年内の追加利下げを支持する姿勢を示した。

モルガン・スタンレーの米国株式チーフストラテジスト、マイク・ウィルソン氏は、インフレ率や金利の上昇見通しが懸念される中、株式と債券の下落は悪化する可能性があるが、2022年のような極端な売りに至る可能性は低いと指摘した。

25年前半に荒い動きとなった後、年後半は改善すると、同氏はブルームバーグテレビジョンとのインタビューで予想。現在と当時の違いとして、22年にはFOMCが積極的に金利を引き上げていたと指摘。予見できる将来において、繰り返されることはないとみられる利上げペースだったと話した。

関連記事:株式と債券の売り、2022年の深みに至る可能性は低い-モルガンS

債券利回りが、株式にとってここ数年痛手となってきた水準に近づく中、株価はさらに下落する余地がある。

クリスチャン・ミューラーグリスマン氏らゴールドマン・サックス・グループのストラテジストは、「株式と債券利回りの関係は負の相関に戻った」と指摘。良好な経済データなしに利回りが上昇を続ければ、株式相場にはマイナスだとの見解を示し、「債券が下落する一方で株式は比較的底堅く推移してきたが、経済成長にとって悪いニュースが出れば、調整が入るリスクは短期的にやや高くなったと考えている」と論じた。

関連記事:債券利回り急上昇に不吉な既視感、株価が急落した2022年や23年と酷似

国債

米10年債利回りは小幅に上昇。一時は4.73%を付けた。20年債利回りは一時5%の大台に乗せる場面もあった。

関連記事:米金利5%すでに到来、20年債利回りで一時突破-不吉な予兆か

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.93% | 1.7 | 0.34% |

| 米10年債利回り | 4.69% | 0.4 | 0.09% |

| 米2年債利回り | 4.28% | -1.0 | -0.24% |

| 米東部時間 | 16時56分 |

20年債利回りが5%を上抜けるのは2023年以来。背景には、トランプ次期大統領の政策が物価上昇圧力を再燃させ、財政赤字の拡大を招きかねないとの懸念がある。

20年債は20年に再導入された比較的新しい年限であり、例外的な存在だが、他の年限と同様に売り圧力を受けている。米ADP民間雇用者数が予想を下回る伸びとなったことで、利回りはその後、上昇幅を縮めた。

関連記事:米ADP民間雇用者数、12月は伸び減速-労働需要の緩和を示唆 (2)

この日実施された30年債入札(発行額220億ドル=約3兆4800億円)はまずまずの結果だった。

ウルフ・リサーチのクリス・セニェック氏は、「労働市場が目先は強さを維持し、年内の米利下げ回数予想は当面1-2回ほどにとどまる可能性が高い。ただし、インフレ率は緩やかな低下傾向が続く一方で、雇用は均衡した状態が続き、2025年に3回の利下げが可能になると当社では引き続き考えている」と述べた。

クレジットサイツの米投資適格&マクロ戦略責任者ザカリー・グリフィス氏は30年債入札について、応札者数および最高落札利回りが入札時の市場金利をわずかに下回ったという両方の点で、良好な需要の兆候を示したと指摘。「少なくとも短期的には、相場の下げに歯止めをかけるのに十分かもしれない。焦点は10日の雇用統計に移る」と話した。

外為

外国為替市場ではブルームバーグのドル指数が続伸。トランプ次期米大統領が、全面的な関税を導入する法的根拠とするため国家経済の緊急事態宣言を検討しているとするとするCNNの報道が材料視された。米長期債利回りの上昇もドルの支えになった。

円は対ドルで下落し、一時0.3%安の1ドル=158円55銭と、昨年7月以来の安値を付けた。

関連記事:トランプ次期大統領、新たな関税導入へ経済緊急宣言を検討-CNN

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1311.20 | 4.72 | 0.36% |

| ドル/円 | ¥158.35 | ¥0.30 | 0.19% |

| ユーロ/ドル | $1.0319 | -$0.0021 | -0.20% |

| 米東部時間 | 16時56分 |

マネックスの外国為替トレーダー、ヘレン・ギブン氏は「『トランプドリブン』の取引は健在で、ドルはその恩恵を大きく受けている。トランプ氏が関税発動のための緊急事態宣言を検討しているとの報道に加え、カナダやグリーンランドに関する話、『メキシコ湾をアメリカ湾』に改称するといった発言は、間違いなくドル上昇の主な要因になっている」と述べた。

マニュライフ・インベストメント・マネジメントのシニアポートフォリオマネジャー、ネイサン・スフト氏は「ドルが2022年後半に付けた高値水準に達する可能性は高まっている」と指摘。「そうした水準ではオーバーシュートとみて、ドル売りの機会にするだろう」と話した。

バンク・オブ・アメリカ(BofA)のG10為替戦略グローバル責任者、アタナシオス・バンバキディス氏はドルについて、「著しく過大評価されており」、今年上期には底堅さを保つが下期には軟調になるとの見通しを示した。

関連記事:ドルは「著しく過大評価」、短期的に底堅いが下期は軟調-BofA

ソシエテ・ジェネラルのスティーブン・スプラット氏は、今月の日本銀行の利上げに備え、短期債利回りのフラット化を見込むポジションを勧めている。その後の追加引き締めは遅れるとの見方を示した。

ポンドは下落し、一時は昨年4月以来の安値となった。英国債が急落し、22年のトラス首相(当時)時代の金融市場の混乱と比較され始めたことが背景。

関連記事:英国債の急落続く、10年債利回りは2008年8月以来の4.81%

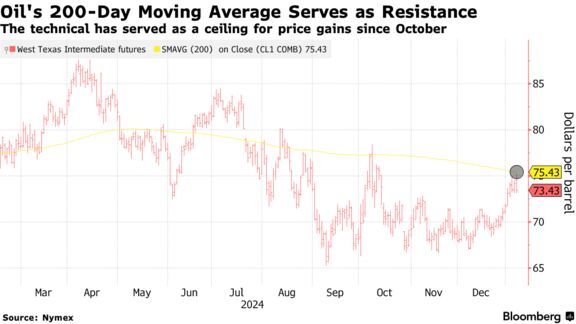

原油

ニューヨーク原油は反落。米国の原油供給の逼迫(ひっぱく)を示すデータなどを背景に買いが先行したが、重要なテクニカル水準を上抜くことができず、売りに押された。

ウェスト・テキサス・インターミディエート(WTI)先物は一時、75.48ドル前後にある200日移動平均値に迫った。しかし、昨年10月以来の天井となっているこの水準を突破できず、この日の高値から2ドル近く下げて終えた。

需給面では依然として逼迫が示されている。8日に発表された米政府の統計によると、先週の米原油在庫は95万9000バレル減少した。7週連続の減少で、ここ3年で最も長い減少記録となった。米国の厳冬で暖房用燃料の需要が増加し、生産地域の凍結リスクが高まっており、それに備える動きも見られた。

ナターシャ・カネバ氏らJPモルガン・チェースのアナリストはリポートで、「石油需要の初期的な指標は、1月の好調な滑り出しを示唆している。これは、寒波の影響で北半球での暖房用燃料の使用増加が要因である可能性が高い」と指摘。「今月の石油需要は平均して日量1億140万バレルになると予想しており、前年同月比で140万バレルの増加になる」と記述した。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物2月限は、前日比93セント(1.3%)安い1バレル=73.32ドルで終了。ロンドンICEの北海ブレント3月限は89セント安の76.16ドル。

金

ニューヨーク金相場は続伸。追加金融緩和の可能性に加え、トランプ次期米政権による世界貿易への潜在的なリスクが意識される中、買いが続いた。

ペッパーストーン・グループの調査責任者クリス・ウェストン氏は「金はトランプ政権による関税だけでなく、他国からの報復措置に対する確かなヘッジ手段になるだろう」とリポートで指摘。これらの措置はまだ市場に織り込まれていないため、「資産間のボラティリティーが急上昇する可能性」があり、金の支援材料になると続けた。

金スポット価格はニューヨーク時間午後2時52分現在、前日比9.50ドル(0.4%)高い1オンス=2658.09ドル。ニューヨーク商品取引所(COMEX)の金先物2月限は7ドル(0.3%)上げて2672.40ドルで引けた。

原題:Wall Street Braces for Jobs Jolt as Stocks Churn: Markets Wrap(抜粋)

Global Bond Selloff Leaves US Treasury Yields Flirting With 5%

Tariff Risk, Pressure on Global Debt Boost Dollar: Inside G-10

Oil Slumps as Technicals Cap Rally Driven by Tighter Supplies

Gold Gains as Traders Mull Fed Rate Cut Path, Trump Tariff Risks