Rita Nazareth

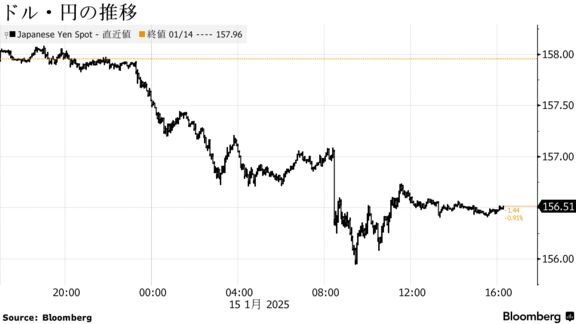

- 円の上昇率1.3%に-S&P500は1.8%高、10年債利回り16bp低下

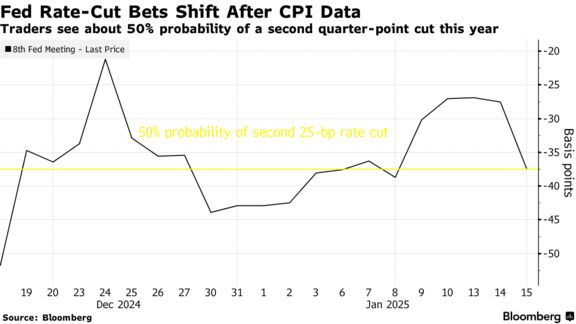

- スワップ市場、7月までの米利下げを再び完全に織り込む

15日のニューヨーク外国為替市場では円が対ドルで上げ幅を拡大。米消費者物価指数(CPI)がインフレ鈍化を示唆する内容となったことに反応し、一時155円95銭まで買われた。上昇率は1.3%に達し、日中としては昨年12月19日以来の高値水準を付けた。日米金利差縮小を意識した円買い・ドル売りが強まっている。

関連記事:米CPI、コアは前月比で6カ月ぶり鈍化-3月利下げを再び意識 (3)

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1311.01 | -3.05 | -0.23% |

| ドル/円 | ¥156.52 | -¥1.44 | -0.91% |

| ユーロ/ドル | $1.0288 | -$0.0020 | -0.19% |

| 米東部時間 | 16時38分 |

JPモルガン・アセット・マネジメントのチーフ・グローバル・ストラテジスト、デービッド・ケリー氏はブルームバーグテレビジョンで、「米経済自体は順調に前進している。着実な成長を見せているほか、失業率は極めて安定しており、インフレは徐々に鈍化している」と述べた。

スワップ市場は、日本銀行が来週開催する決定会合について、利上げを約70%の確率で織り込んでいる。年初の時点では40%程度だった。

野村の経済調査チームはリポートで、「トランプ氏の大統領就任式が行われる1月20日前後に経済面で大きなネガティブサプライズが出てこない、または日銀の政策決定会合に向けてリスクオフの動きが広がらなければ、日銀は来週の会合で利上げを決定する可能性が高い」と記した。

日本銀行の植田和男総裁は15日、来週の金融政策決定会合で米新政権の政策や春闘の賃金動向などを精査し、追加利上げを行うかどうか判断すると明言した。

株式

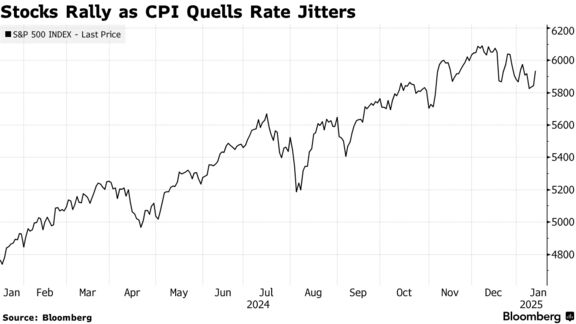

米国株は大幅高。指標でインフレ鈍化が示されたことで市場に安心感が広がった。米連邦公開市場委員会(FOMC)が今年も利下げを継続するとの見方が強まっている。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5949.91 | 107.00 | 1.83% |

| ダウ工業株30種平均 | 43221.55 | 703.27 | 1.65% |

| ナスダック総合指数 | 19511.23 | 466.84 | 2.45% |

この日の上昇で、主要株価指数は年初来の下げを埋めた。S&P500種は1.8%高で、米選挙後に記録した大幅上昇以降では最大の上げとなった。国債も大きく上昇し、10年債利回りが5%に接近するとの懸念は後退した。

昨年12月の米CPIは、食品とエネルギーを除くコア指数の伸びが予想を下回った。前月に比べてもインフレが鈍化したことで、債券市場での大幅な売りは食い止められ、FOMCは従来考えられていたよりも早く金利を引き下げるのではないかとの期待が再び高まった。スワップ市場は、7月までの米利下げを再び完全に織り込んだ。10日発表された雇用統計が強い内容となり、一時は利下げ再開が9月ないし10月になるとの見方も広がったが、今回のCPIを受けて予想が大きくシフトした格好だ。

インタラクティブ・ブローカーズのスティーブ・ソスニック氏は「極端なセンチメントがCPI後の強い動きにつながった」と分析。「きょう株式と債券が上げた直接的な原因は、コアCPIの前月比での伸びが予想を下回ったことだが、上昇の大きさは統計発表前に広がっていた神経質なセンチメントを反映している」と述べた。

ノースライト・アセット・マネジメントのクリス・ザカレリ氏は「市場はコアインフレの減速に勇気づけられるだろう。株式市場と債券市場での圧力はいくらか緩和するはずだ。両市場とも今年の滑り出しは芳しくなかったが、その背景にはインフレ懸念と、米金融当局が利下げを停止するだけでなく利上げに転じる可能性さえ意識されていたことがあった」と述べた。

この日はリスクテークの動きが再び広がり、恐怖指数として知られるシカゴ・オプション取引所(Cboe)のボラティリティー指数(VIX)は今年最大の下げとなった。

BOKファイナンシャルのスティーブ・ワイエット氏は、今回のCPIについて「少なくとも、一定のショートカバーを引き起こした」と指摘した。

またキー・ウェルスのラジーブ・シャルマ氏は、12月のCPI統計はおおむね予想通りの内容となり、市場に一定の安堵(あんど)感をもたらしたと分析。ただその上で、「インフレのデータが予想通りとなっただけでは、米金融当局が雇用市場の強さを忘れるには十分な朗報とは言えない。従って、市場がより多くの年内利下げ回数を予想し始めるには十分ではないはずだ」と指摘した。

国債

米国債は大幅高。利回りは5年債から10年債で一時15ベーシスポイント(bp、1bp=0.01%)を超える下げとなった。10年債利回りは一時16bp低下して4.63%と、米雇用統計発表の前日となる9日以来の水準。14日には4.81%近くまで上げる場面もあった。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.88% | -9.7 | -1.95% |

| 米10年債利回り | 4.65% | -13.9 | -2.91% |

| 米2年債利回り | 4.26% | -10.3 | -2.36% |

| 米東部時間 | 16時38分 |

ブランディワイン・グローバル・インベストメント・マネジメントのポートフォリオマネジャー、ジャック・マッキンタイア氏は、「今回のCPIは、FOMCの次の動きはなお利下げだとする市場参加者や金融当局者の見方を裏付けている」と指摘。「インフレ率が重要な変数であることを踏まえると、10年債は4.5-4.8%の利回り水準でしばらく値固めに入る可能性がある」と述べた。

またRJオブライアンのマネジングディレクター、ジョン・ブレイディー氏は、コアCPIが前年同月比で3.2%上昇と、市場予想の3.3%を下回ったことで、国債相場が強気に傾いたと述べた。

原油

ニューヨーク原油先物相場は反発し、昨年8月以来となる1バレル=80ドルに達した。米国が講じた新たな対ロシア制裁が影響を及ぼし始めたほか、米在庫の逼迫(ひっぱく)感が相場を押し上げた。

ロシア産原油の買い手の間では、他の供給国に目を向ける動きが広がっている。中国では国営石油会社などが混乱に備え、中東やその他地域からの調達を探っている。

米エネルギー情報局(EIA)のデータによれば、米国の原油在庫は8週連続で減少した。

BOKファイナンシャル・セキュリティーズのシニアバイスプレジデント、デニス・キスラー氏は、1バレル=81ドルが当面の上値になるとの見方を示す。原油先物は相対力指数(RSI、14日間)で見ると、既に買われ過ぎの領域で推移している。

国際エネルギー機関(IEA)は15日発表した月報で、今年見込まれる石油市場の余剰は従来の予想よりも小さくなると指摘した。

関連記事:今年の石油余剰は従来予想よりも縮小、供給に新たなリスク-IEA

イスラエルとイスラム組織ハマスは停戦で合意。ただ、前日に草案について報じられており、原油市場には既に織り込まれていたため、この日の相場には大きく影響しなかった。

関連記事:イスラエルとハマス、ガザ停戦合意-19日から6週間、人質解放へ

ニューヨーク商業取引所(NYMEX)のWTI先物2月限は、前日比2.54ドル(3.3%)高い1バレル=80.04ドルで終了。ロンドンICEの北海ブレント3月限は2.6%上昇して82.03ドルで引けた。

金

金相場は続伸。米CPI統計を受けて国債利回りが低下し、ドルが下落したことが相場にプラスとなった。金利低下は通常、利子の付かない金には追い風となる。

金スポット価格はニューヨーク時間午後3時40分現在、前日比17.57ドル(0.7%)高い1オンス=2695.03ドル。ニューヨーク商品取引所(COMEX)の金先物2月限は35.50ドル(1.3%)高の2717.80ドルで引けた。

原題:Wall Street Rally Rages On as CPI Fuels Fed Hopes: Markets Wrap(抜粋)

Dollar Pares Drop Seen After Softer Core CPI: Inside G-10

Treasuries Surge as Easing Inflation Boosts Fed Rate-Cut Bets

Oil Hits Five-Month High on Russia Sanctions, US Supply Declines

Gold Extends Gains After US Inflation Rises Less Than Forecast