米エヌビディアは、ソフトバンクグループ傘下の英半導体設計会社アームの買収を断念する方向で調整していることが、複数の関係者への取材で分かった。関係当局の認可が下りないことから、総額400億ドル(4兆5500億円)規模の案件の実現が難航していた。

エヌビディアは関係各方面に買収が完了することは期待していないと語ったという。協議が非公開であるため関係者の1人が匿名で明らかにした。一方、ソフトバンクGはエヌビディアによる買収の代替案として、アームの新規株式公開(IPO)の準備を進めていると別の関係者は語った。

ソフトバンクGは2020年9月、保有するアームの全株式をエヌビディアに売却すると発表。米連邦取引委員会(FTC)は21年12月、エヌビディアへの売却阻止を目指し、行政審判手続きを開始した。英政府も、安全保障の見地から調査するよう英競争・市場庁(CMA)に指示していた。

関係者によると、エヌビディアとアームの幹部は規制当局への嘆願を続けており、最終的な決定は下していないという。両社は、買収の実現に関する立場をこれまで公には変更していない。

ソフトバンクGに新たな打撃、米提訴でアーム売却に暗雲-軌道修正も

エヌビディアの広報担当者のボブ・シャービン氏は「われわれは、この取引がアームの事業を加速し、競争と革新を後押しする機会を提供するという直近の規制当局への提出書類で詳細に表明した見解を引き続き維持する」と述べた。ソフトバンクGの広報担当者は買収が承認されることを引き続き望んでいるとコメントした。

エヌビディアの株価は25日のニューヨーク市場で一時、前日比5.9%下落。ソフトバンクGの米国預託証券(ADR)は同4.9%安まで下げる場面があった。

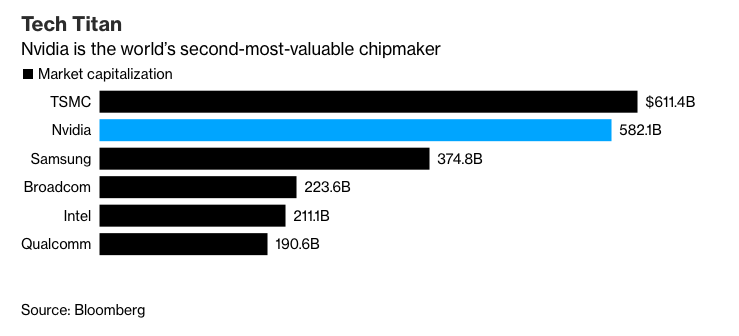

もしエヌビディアが買収を実現させることができれば、同社のグラフィックスカード事業を大きく成功に導いたジェンスン・フアン最高経営責任者(CEO)にとって大きな功績となる。同社の時価総額は5000億ドルを超えており、フアン氏はすでに半導体業界で最も市場価値の高い米国企業のトップとして君臨している。

サンフォード・C・バーンスタインのアナリスト、ステーシー・ラスゴン氏は、アーム買収が実現しなくてもエヌビディアにはそう問題にならないとの見方を示す。

同氏は「アームの資産を保有できれば素晴らしかったかもしれないが、取得しなければならなかったとは当社としても考えていない」と、リポートに記した。買収実現ならエヌビディアのデータセンター向け半導体事業を後押しした可能性があるが、同社は単独でも取り組みを続けていくことが「恐らくできるだろうし、そうするだろう」と分析した。

原題:Nvidia Is Said to Prepare to Abandon $40 Billion Arm Deal (3)(抜粋)