Rita Nazareth

- 堅調な指標と商品価格の上昇で、緩和ペースに懐疑的な見方強まる

- 米10年債利回りが年初来の高水準に上昇、原油は85ドル台乗せ

2日の米金融市場では、株と債券がともに下落。堅調な経済指標とコモディティー(商品)の値上がりを受けて、主要国・地域の中央銀行が高金利を長期化させるとの臆測が強まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5205.81 | -37.96 | -0.72% |

| ダウ工業株30種平均 | 39170.24 | -396.61 | -1.00% |

| ナスダック総合指数 | 16240.45 | -156.38 | -0.95% |

市場では「良いニュースは悪いニュース」とみる流れが復活。求人件数と製造業受注が市場予想を上回り、米金融当局の緩和ペースに対する懐疑的な見方が強まった。市場が米金融当局よりも今年少ない利下げ幅を織り込む中で、米10年債利回りは昨年11月以来の高水準をつけた。これが株式市場の重しとなった。

シティー・インデックスのマーケットアナリスト、ファワド・ラザクザダ氏は「利回りが上昇する中で、株の強気派はこの高値水準で買いを入れることを正当化しづらいかもしれない」と指摘。「原油価格の上昇はインフレ見通しに対するリスクを増大させている。さらに言えば、今週は雇用関連の統計が相次ぎ発表される。取引は不安定な展開になるだろう」と述べた。

S&P500種はここ約1カ月で最悪のパフォーマンスとなった。1-3月(第1四半期)の納車台数が予想に届かなかったテスラが売られ、大型ハイテク株の下げを主導。小型株は2%近く下げた。恐怖指数として知られるシカゴ・オプション取引所(CBOE)のボラティリティー指数(VIX)は急上昇した。

テスラの納車台数、予想を大きく下回る-前年比減少は2020年以来 (2)

2月の米求人件数は、労働需要が高水準で安定しつつあることを示唆した。アポロ・グローバル・マネジメントのチーフエコノミスト、トーステン・スロック氏は、低水準の新規失業保険申請件数と合わせ、5日に発表される3月の雇用統計は「再び上振れ」となる可能性が高いとみている。

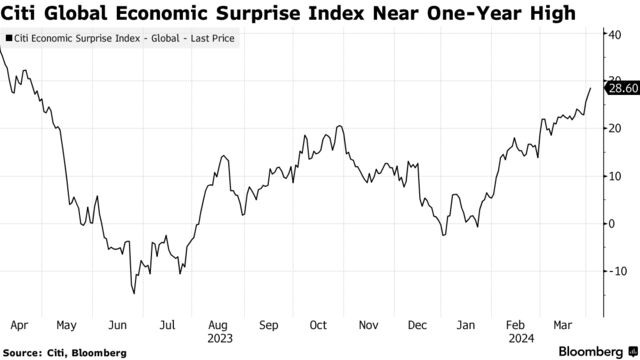

世界的に経済データが上振れる中、シティグループが算出する世界版の経済サプライズ指数はここ1年で最も高い水準に迫っている。同指数は実際のデータとアナリスト予想との乖離(かいり)を示す。今週は米中で力強い製造業データが相次ぎ発表された。

市場は3日に予定されているパウエル米連邦準備制度理事会(FRB)議長の講演に注目している。

この日は米サンフランシスコ連銀のデーリー総裁とクリーブランド連銀のメスター総裁が講演。今年3回の利下げをなお想定しているが、急ぐ必要はないとの認識を示した。

ただ、米金融当局が利下げ計画を縮小する可能性があるとして、株売りに回っている投資家は重要なポイントを見失っているかもしれない。モルガン・スタンレー・インベストメント・マネジメントのアンドルー・スリモン氏によれば、こうした動きは経済、ひいては株式市場にとって望ましい兆候だ。

スリモン氏はブルームバーグテレビジョンに対し「米金融当局が忍耐強い姿勢を示していることは、経済の力強さを裏付けている」と述べ、「それは株式市場にとっても良いことだ」と続けた。

マックス・ケトナー氏率いるHSBCのチームによると、米金融当局が利下げ局面で途中休止を余儀なくされるか、数回利下げしただけで完全に利下げを打ち切らざるを得なくなり、政策金利が2.5%まで下がらないといったリスクが資産の重しになり得る。だが、これが実際に問題となるのは早くても下半期だという。また成長見通しが世界的に改善することのマイナス面はインフレ加速のリスクだが、これが重要になってくる状況にはまだ至っていないとリポートで述べている。

米国債

米国債相場では、5年債から30年債までの利回りが年初来の高水準をつけ、10年債利回りは4.40%に達した。2年債利回りは米金融政策見通しを背景に低下した。

米連邦準備制度よりもタカ派、市場が転換-少ない利下げ幅見込む (1)

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.50% | 5.0 | 1.12% |

| 米10年債利回り | 4.35% | 4.4 | 1.02% |

| 米2年債利回り | 4.69% | -1.2 | -0.26% |

| 米東部時間 | 16時54分 |

スワップ市場では現在、年内の米利下げ幅を約65ベーシスポイント(bp、1bp=0.01%)と織り込んでいる。最新のドット・プロット(金利予測分布図)では合計で年内75bpの利下げが見込まれており、市場の予想は米金融当局よりもタカ派だ。

ブラックロックのガルギ・チャウドリ氏は「米金融当局がソフトランディング(軟着陸)を実現し、年後半に利下げを開始するというのが当社の基本シナリオだ」と指摘。「成長に対する下振れリスクは減少しているため、米利下げが2回にとどまるリスクは、利下げが4回になるリスクよりも大きいもようだ」と述べた。

為替

ニューヨーク外国為替市場では、円が対ドルでほぼ変わらず。一時は151円47銭まで買われる場面もあった。直近では151円台半ば近辺で推移している。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1247.12 | -1.76 | -0.14% |

| ドル/円 | ¥151.58 | -¥0.07 | -0.05% |

| ユーロ/ドル | $1.0767 | $0.0024 | 0.22% |

| 米東部時間 | 16時54分 |

アジアを拠点とする為替トレーダーによると、ドルが152円を突破するほどマクロ環境が力強いか、これに伴い日本の通貨当局が介入せざるを得なくなるかが投資家の焦点となっている。

マネックスの為替トレーダー、ヘレン・ギブン氏は「経済は健全で、インフレもそれほど過熱していないので、米金融当局は年内3回の利下げとの予想を堅持すると思う」と述べた。

ユーロは対ドルで上昇。一時は2月15日以来の安値まで下落する場面もあった。ドイツのインフレ率が3カ月連続で鈍化し、欧州中央銀行(ECB)が6月に利下げを開始するとの見方を支えた。

ドイツ、3月のCPI速報値は前年比2.3%上昇-市場予想下回る (1)

原油

ニューヨーク原油先物相場は3日続伸。昨年10月以来、初めて85ドル台に乗せた。石油輸出国機構(OPEC)と非加盟産油国で構成する「OPECプラス」の減産や強い需要、高まる地政学リスクが買いの背景にある。

原油相場は今週、中東情勢の緊迫を背景に大幅上昇している。イスラエルが在シリアのイラン大使館を空爆し、イラン軍司令官が死亡したと、イランが主張。イスラエルへの復讐(ふくしゅう)を宣言した。

原油は今年に入ってから19%上昇。世界での堅調な消費とOPECプラスによる長期的な減産に後押しされている。OPECプラスの合同閣僚監視委員会(JMMC)は3日に予定されている会合で、現在の政策を維持する見込みだ。一方、今週発表された中国の製造業データは、世界最大の石油輸入国である中国の景気回復の兆しを示した。

需要の強さは、原油先物のカーブにも反映されている。プロンプトスプレッド(期近2限月の価格差)は1ドルの逆ざやとなっている。3営業日前は54セントの逆ざやだった。

INGの商品ストラテジスト、ウォーレン・パターソン氏は「中東情勢の緊迫化と同時に、原油需給も引き締まっている」と指摘。「OPECプラスの供給削減のおかげで、市場は引き締まりつつあり、それはタイムスプレッドに見られる強さからも明らかだ」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物5月限は前日比1.44ドル(1.7%)高の1バレル=85.15ドルで終えた。ロンドンICEの北海ブレント6月限は1.5ドル上昇し88.92ドル。

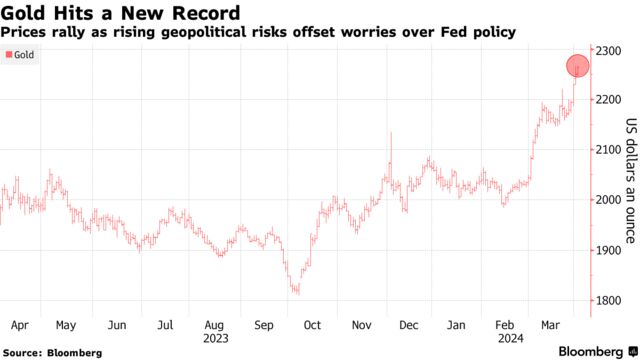

金

金スポット相場は6営業日続伸。米求人件数が前月からほぼ変わらずとなり、製造業受注が増加したため、主要中央銀行が高金利を長期にわたり維持するとの見方が強まり、金はやや上値が重くなった。

金スポットは一時、1オンス=2281.15ドルまで上昇。イスラエルが在シリアのイラン大使館を空爆、強まる地政学リスクからの逃避先として金の魅力が高まった。

司令官ら殺害されたとイラン-イスラエルによるシリアでの空爆で (1)

堅調な米経済指標にもかかわらず、米金融当局が今年、ゆっくりしたペースながら借り入れコストを引き下げるとの見方に金は支えられている。

アバディーンの投資戦略担当ディレクター、ロバート・ミンター氏は「よほど劇的なことが起こらない限り、利下げは実施される」と予想。「一部の予想ほど積極的なものにならないかもしれないが、利下げは金にとって強材料だと考えている」と述べた。

ニューヨーク商品取引所(COMEX)の金先物6月限は24.70ドル(1.1%)上昇し2281.80ドルで引けた。

原題:Stocks Fall on Fears Rate Cuts Will Be Delayed: Markets Wrap

Treasuries Slide and Curve Steepens as Long-End Selloff Extends

Dollar Retreats, Krone Rallies With Crude Prices: Inside G-10

Oil Rises to $85 in Rally Driven by OPEC, Geopolitical Risks

Gold Retreats From Record as US Data Clouds Fed Rate Cut Path (抜粋)