Rita Nazareth

- 鈴木財務相と神田財務官がワシントンで発言、円相場の反応薄

- 米国債には押し目の買い、利回り低下-原油と金は下落

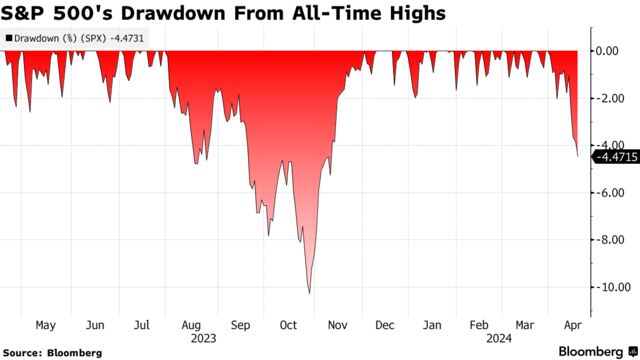

米国株は続落。S&P500種株価指数は4営業日連続で下げ、過去最高値からの下落率が4%を超えた。一部の大型ハイテク株が売りを浴びた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5022.21 | -29.20 | -0.58% |

| ダウ工業株30種平均 | 37753.31 | -45.66 | -0.12% |

| ナスダック総合指数 | 15683.37 | -181.88 | -1.15% |

オランダの半導体製造装置メーカー、ASMLホールディングの受注急減を嫌気し米市場でも半導体株が下げた。大型ハイテク株ではエヌビディアに売りが集中した。ボラティリティー指数(VIX)のオプション最終取引を控え、強気と弱気のせめぎ合いとなっている。

株式相場は1-3月(第1四半期)に10%急伸し、2019年以来の好調な滑り出しとなったが、投資家らは経済の強さ継続を考慮した上でも、この先の相場上昇がどこまで続くのかますます懐疑的になっている。

ネーションワイドのマーク・ハケット氏は「地政学的な不透明感に金利上昇、タカ派的な連邦準備制度理事会(FRB)、インフレを巡る焦燥感が加わり、弱気派が一時的に優勢になっている」と指摘した。

世界の株式市場に戦術的な逆風が吹いているものの、現在は単なる値固めの段階に過ぎず、株価は今年上昇を続けるとUBSのアンドルー・ガースウェイト氏率いるストラテジストらはみている。

具体的には人工知能(AI)による生産性向上や業績改善、株式のリスクプレミアム低下、労働コスト低下の可能性、マージン圧力の不安軽減などを明るい材料に挙げた。

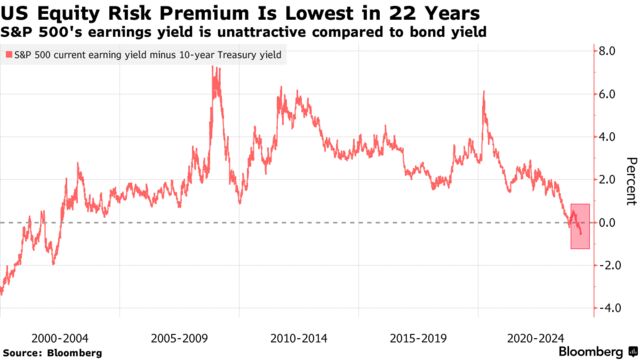

債券で期待されるリターンと米株式の期待収益率の差である株式リスクプレミアム(ERP)は、現時点で大幅なマイナス圏にあり、2000年代初期を最後に見られない現象となっている。

この指標は必ずしも株式にとって悪いものではなく、景気サイクルによって違ってくる。低いERPは企業利益が将来に押し上げられる兆候と受け止められるが、バブル醸成の過程にあることを示唆し得る。

株式市場のファンダメンタルズおよびテクニカルトレンドはなおも良好のようで、最近の下落は一時的なものに終わるだろうと、マックス・ケトナー氏らHSBCのストラテジストは指摘。下落局面を利用して強気スタンスを強化しているという。

「センチメントおよびポジション状況は警告シグナルを発していない。リアルマネーの投資家らは最近、株式に対する建設的なスタンスを強化し始めている」とリポートで述べた。

モルガン・スタンレーのストラテジストによれば、米企業利益は今年全体において「より健全な滑走路」を進む見通しで、予想に見合う決算を達成できると投資家は確信を強めている。

ミシェル・ウィーバー、マイケル・ウィルソン両氏を含むチームは、企業利益が1-3月(第1四半期)に底を打ち、4-6月(第2四半期)に回復、下期にかけて拡大するという見方が市場で広がっているとリポートで指摘した。

企業ニュースではマイクロソフトによるオープンAIへの130億ドル(約2兆円)の投資が、欧州連合(EU)の競争部門による正式調査を回避する見通しとなった。複数の関係者が明らかにした。テスラはイーロン・マスク最高経営責任者(CEO)への560億ドル(約8兆6600億円)の報酬パッケージを巡り、株主に再度投票を求める。

バイデン米大統領は17日、中国からの鉄鋼・アルミニウム輸入のうち、現在の関税率が0%ないし7.5%の製品について、通商法301条に基づく精査の一環として税率を25%に引き上げるよう提案する。

米国債

米国債相場は反発。高い政策金利の維持が長引くとの見方から売り込まれた後に、押し目買いが入った。20年債の入札では強い需要が見られた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.70% | -6.1 | -1.29% |

| 米10年債利回り | 4.59% | -8.0 | -1.72% |

| 米2年債利回り | 4.93% | -5.5 | -1.10% |

| 米東部時間 | 16時45分 |

前日はパウエル連邦準備制度理事会(FRB)議長による発言で利下げ期待が後退。一夜明けて相場は持ち直した。1月以来の高さとなっていたボラティリティーは下がり、2年債利回りは5%の節目からの下げを拡大。米地区連銀経済報告(ベージュブック)は、米経済が2月下旬以降「わずかに拡大」したほか、企業のコスト転嫁がさらに難しくなったと指摘した。

UBSの米州担当最高投資責任者(CIO)、ソリタ・マルチェリ氏は「当社では最近、利下げの時期と規模について予想を後退させたが、連邦公開市場委員会(FOMC)は依然として今年2回の利下げを9月から開始する可能性が非常に高いようだ」と指摘。「つまり質の高い債券がもたらすリターンへの期待はなお高くて魅力があり、最近の債券安は一時的なものに終わる可能性が高い」と続けた。

パウエルFRB議長、利下げ開始の先延ばし示唆-インフレ根強く (2)

ブラウン・ブラザーズ・ハリマン(BBH)のウィン・シン氏とエリアス・ハダッド氏は前日のパウエル議長の発言を「タカ派そのもの」と表現。「市場がおのずと金融を引き締めることをFRBは望んでいる。金融環境は緩み過ぎているため、利回り上昇とスプレッド拡大、強いドル、株価の下落の組み合わせが引き締めに必要とされている」と述べた。

外為

ドルが6営業日ぶりに下落。米国債利回りの低下が背景にある。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1261.78 | -4.40 | -0.35% |

| ドル/円 | ¥154.40 | -¥0.32 | -0.21% |

| ユーロ/ドル | $1.0673 | $0.0054 | 0.51% |

| 米東部時間 | 16時46分 |

世界の2大経済大国である米国と中国は、今後5年間の世界の公的債務増加のうち大部分を占めるだろうと、国際通貨基金(IMF)が報告書で指摘。米国の支出は金利の高止まりにつながり、他の多くの国にも問題になるとの見解を示した。

ドルは対円で一時154円16銭まで下げた。

ワシントンを訪問中の鈴木俊一財務相は、日米韓の財務相会合で為替について意見交換をしたと記者団に発言。為替について日米での意思疎通を確認したとし、急速な円安、ウォン安についての認識を共有したと語った。為替で具体的にどういう対応をするかについてはコメントを控えるとした。同じくワシントンを訪問している神田真人財務官は、必要であれば適切な行動取ることは変わらないとした上で、手の内をさらすことになるので具体的な措置には言及しないと述べた。

原油

ニューヨーク原油相場は続落。3%余り下げて、3週間ぶり安値となった。トレンドフォロー型のアルゴリスム取引が影響し、売りが加速した。

シティー・インデックスのファワド・ラザクザダ氏は、米国の原油在庫が9カ月ぶり高水準に膨らんだことと、中国の低調な経済データが相まって、ウェスト・テキサス・インターミディエート(WTI)先物は1バレル=84ドルの主要な支持水準を割り込んだと分析。「これが一段のテクニカル的な売りを誘発した」と述べた。ただ、下値は限定される可能性があり、次の支持水準は82ドルだと、付け加えた。

市場はイランから直接攻撃を受けたイスラエルの反応を引き続き警戒しているが、米国が自制を促す中、トレーダーの注目は市場のファンダメンタルズに戻りつつある。需給の重要なバロメーターであるタイムスプレッドでは、センチメントの軟化が示唆されている。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物5月限は前日比2.67ドル(3.1%)安の1バレル=82.69ドルで終了。ロンドンICEの北海ブレント6月限は2.73ドル(3%)下落し、87.29ドルで引けた。

金

金スポット相場は下落。米金融当局が金利をより長期にわたって現行水準で維持する考えを示唆していることが意識された。

朝方はおおむね安定推移が続いていたが、午後に入ると売りが強まり、一時0.9%下げた。

ただ、年初来では約15%値上がり。中東やウクライナでの地政学的な緊張が続く中、安全逃避の買いに一部支えられている。

ドイツ銀行は2024年10-12月(第4四半期)の金価格見通しを1オンス=2400ドル、25年10-12月については2600ドルにそれぞれ上方修正。最近の投資資金流入による持続的な影響を理由に挙げた。同行のストラテジスト、マイケル・シュー氏は南シナ海での緊張が火種となり、金への関心が高まる可能性があるとみている。

金スポット相場はニューヨーク時間午後1時58分現在、前日比0.4%安の1オンス=2373.19ドル。ニューヨーク商品取引所(COMEX)の金先物6月限は19.40ドル(0.8%)安の2388.40ドルで終えた。

原題:S&P 500 Suffers Its Longest Slide Since January: Markets Wrap(抜粋)

Dollar Slips After Five-Day Advance; Pound Rises: Inside G-10(抜粋)

Algos Extend Oil’s Selloff, Dragging Futures to Three-Week Low(抜粋)

Gold Declines as Traders Consider Odds for Later Fed Rate Cuts(抜粋)