Bhargavi Sakthivel、Maeva Cousin、David W Wilcox

- ブルームバーグ・エコノミクスが100万通りのシミュレーション実施

- 88%のシナリオで米債務は持続不可能な軌道に

米議会予算局(CBO)は最新の予測で、米連邦政府の債務が対国内総生産(GDP)比で昨年の97%から、2034年には116%へと上昇し、第2次世界大戦時よりも高くなると警告した。実際の見通しはもっと悪そうだ。

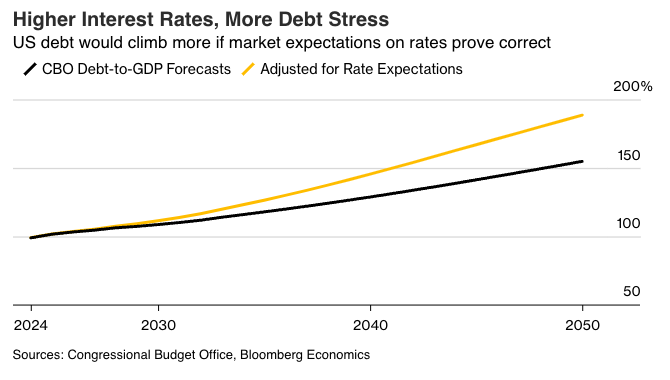

税収から国防支出、金利に至るまで、今年発表されたCBOの予測はバラ色の仮定に支えられている。金利に関する市場の現在の見方を織り込むと、債務残高の対GDP比は34年に123%まで上昇する。

そして、トランプ前大統領の減税が主にそのまま継続されると仮定すると、負担はさらに重くなる。

多くの変数が不確実であるため、ブルームバーグ・エコノミクス(BE)は債務見通しの脆弱(ぜいじゃく)性を評価するために100万通りのシミュレーションを行った。その結果、88%のシナリオで債務残高の対GDP比が持続不可能な軌道にあることが分かった。

バイデン政権は企業や富裕層への増税を盛り込んだ予算で、財政の持続可能性と管理可能な国債費の水準を確保するとしている。

イエレン米財務長官は2月、「財政赤字を減らし、財政的に持続可能な道を歩む必要があると考えている」と連邦議会で語った。バイデン政権の提案は、「利払い費を快適な水準に維持するための大幅な財政赤字削減を提案している。しかし、このような削減を達成するためには、われわれは協力する必要がある」とイエレン長官は訴えた。

このような計画が実現するためには、党派で激しく意見が分かれる議会が、行動を起こす必要がある。

下院の主導権を握る共和党は、膨れ上がった財政赤字を削減するために大幅な歳出削減を望んでいる。

上院を掌握する民主党は、支出は債務の持続可能性を悪化させる要因として大きくはなく、金利と税収が重要な要因だと主張する。両党とも、主要な給付金制度の給付削減には賛成していない。

最終的には、米国の格付け引き下げに端を発した米国債の暴落や、メディケア(高齢者・障害者向け医療保険プログラム)や社会保障信託基金の枯渇を巡るパニックなど、危機的な事態が発生しなければ行動を起こすことはできないだろう。両党とも今は火遊びをしているに過ぎない。

昨年の夏は、危機がどのように始まるかを小規模ながら予見できた。フィッチ・レーティングスの米国格下げと長期米国債の発行増によって、23年8月の2日間にわたり投資家の関心がリスクに集中した。指標となる10年物国債利回りは1ポイント上昇し、同年10月に5%に達した。

事態がどのような結末を迎えるか知りたいのであれば、22年秋の英国を見ればいい。トラス首相(当時)が打ち出した財源の裏付けのない減税案によって英国債は暴落。

利回りはあっという間に急騰し、イングランド銀行(中央銀行)が金融危機のリスクを回避するために介入せざるを得なくなった。債券自警団の行動により、政府は計画を中止せざるを得なくなり、トラス首相は退陣した。

米国については、ドルが国際金融の中心的役割を果たす基軸通貨であるため、同じようなメルトダウンの可能性は低い。究極の安全資産としての米国債に対する投資家の信頼を揺るがすには、相当なことが必要だろう。

しかし、仮に米国債の信認が失墜した場合、米国は安価な資金調達手段を失うだけでなく、世界的なパワーと威信を失うことになり、ドルの転落は重要な転換点となるだろう。

変数

米政府の公的な予算監視機関であるCBOは、どのようにして債務予測を出しているのだろうか。

CBOはGDP成長率が2%前後となり、インフレ率が2%に戻り、金利が現在の水準から低下する、などの変数を想定している。しかし、CBOの予測を支える主要な仮定は楽観的に見える。

BEは、将来の金利の市場価格と債券の満期プロフィルデータを使って予測モデルを構築した。CBOの他の全ての前提をそのままにすると、34年の債務残高がGDPの123%に相当することが示された。

このレベルの負債は、国債費がGDPの5.4%近くに達することを意味し、23年の連邦政府の国防費の1.5倍以上、社会保障予算全体に匹敵する。

長期的な見通しが不安なものであることには、政治的な派閥を超えて各界の指導者らが同意している。

パウエル米連邦準備制度理事会(FRB)議長は今年、政治家が「持続不可能」な借入金の道筋に対処する時期が来た、あるいは既に過ぎていると警鐘を鳴らした。ルービン元財務長官は1月、米国は財政赤字に関して「ひどい状況」にあると述べた。

金融の分野では、ヘッジファンド運用会社シタデルの創設者ケン・グリフィン氏が1日、米国の政府債務について「見過ごせないほど懸念が高まっている」との考えを投資家の宛て書簡で示した。

その数日前、ブラックロックのラリー・フィンク最高経営責任者(CEO)は、米国の公的債務状況は「かつて経験したことがないほど切迫している」と述べた。

元国際通貨基金(IMF)チーフエコノミストのケネス・ロゴフ氏は、債務の正確な「上限」は分からないが、債務水準が上がり続けるにつれて問題が出てくるだろうと話す。ロゴフ氏が言いたいのは、予測は不確実だということだ。

この不確実性に一定のパラメーターを与えるため、BEはCBOの基本的見解に対して100万通りものシミュレーションを行った。各シミュレーションは、GDP成長率とインフレ率、財政赤字、金利の組み合わせを変え、過去のデータに見られるパターンに基づいて変化させ、債務残高の対GDP比を予測した。

最悪の5%のシナリオでは、34年の債務残高の対GDP比は139%以上になり、これは危機的状況にあった昨年のイタリアよりも高くなることを意味する。

イエレン氏には債務の持続可能性に関する別の指標がある。同氏はインフレ調整後の利払い費がGDPの2%未満が望ましいとしている。

この基準で計算すると、今後10年間の平均で基準値に抵触するのは30%のシナリオだった。イエレン氏自身も2月8日の公聴会で、「極端な場合」政府が発行しようとする国債を市場が消化しないほどの水準に借入金が達する可能性があることを認めた。今はその兆候はないと付け加えた。

党派政治

持続可能な道を歩むには、議会の行動が必要だ。しかし過去を振り返ると、期待はできない。昨年夏、政府支出を巡る意見の対立が頂点に達し、米国をデフォルト(債務不履行)寸前まで追い込んだ。大混乱を食い止めるための合意で、債務上限は25年1月1日まで保留され、借り入れに関する新たな衝突は大統領選挙後まで先送りされた。

米国の債務危機を想像するのは難しい。ドルは依然として世界の基軸通貨だ。毎年恒例となっている政府機関閉鎖の瀬戸際作戦という見苦しい光景も今は、米国債市場にほとんど波紋をもたらさない。

それでも世界は変わりつつある。中国をはじめとする新興国市場は、貿易の送り状、国境を越えた資金調達、外貨準備におけるドルの役割を侵食しつつある。

米国債市場に占める海外の購入者の割合は確実に縮小しており、増え続ける連邦債務に対する国内購入者の購買意欲が試されている。最近では連邦準備制度による金利引き下げ期待に支えられ米国債への需要が高まっているが、この力学が常に働くとは限らない。

1970年代に経済諮問委員会(CEA)の委員長を務めたハーバート・スタイン氏は「何かが永遠に続かないなら、それは止まるだろう」と述べている。

米国が財政再建を果たさなければ、将来の米大統領はこの格言の真理を確認することになるだろう。そして、世界の安全資産に対する信頼が消失すれば、誰もがその結果に苦しむことになる。

関連記事

- ルービン元米財務長官、米財政赤字は「ひどい状況」-増税必要

- イエレン財務長官、米債務膨張が国債市場の脅威となる兆候を否定

- バイデン、トランプ両氏どちらでも米債務「爆発的増大」-ロゴフ教授

- 米国の「退職危機」と公的債務膨張、ブラックロックCEOが危惧

- グリフィン氏、米債務巡り警告-今後数四半期の緩やかな成長見込む

原題:A Million Simulations, One Verdict for US – Debt Danger Ahead(抜粋)