Rita Nazareth

- アマゾンは上場来高値を更新、アップルも大幅高-モルガンSは急落

- 市場は決算シーズンに注目、12日にはJPモルガンやシティなど発表

11日の米株式市場では、S&P500種株価指数が反発。大手ハイテク銘柄が上げを主導した。市場は、これから迎える決算シーズンに身構えている。決算の内容次第で、年初からの4兆ドル規模の上昇が試されそうだ。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5199.06 | 38.42 | 0.74% |

| ダウ工業株30種平均 | 38459.08 | -2.43 | -0.01% |

| ナスダック総合指数 | 16442.20 | 271.84 | 1.68% |

決算シーズンが本格化し、12日にはJPモルガン・チェースとウェルズ・ファーゴ、シティグループが発表する。堅調な経済がS&P500種構成企業の利益を前四半期に続いて押し上げるとみられており、特に大手ハイテク企業の高い利益率が原動力となりそうだ。また3月の生産者物価指数(PPI)の伸びが市場予想を下回ったこともセンチメントの改善を後押しした。

3月の米PPI、11カ月ぶりの大幅上昇-一部項目では伸び鈍化 (3)

投資会社サンダース・モリスのジョージ・ボール会長は「今後の相場を動かすのは米利下げ観測ではなく、収益だ」と指摘。「現在の高金利環境下でも、企業収益は市場の想定を大きく上回っている」と述べた。

S&P500種は5200近辺で引けた。ハイテク中心のナスダック100指数は1.65%上昇した。アルファベットは時価総額が2兆ドルに接近し、アマゾン・ドット・コムは上場来高値を更新。アップルは大幅高。「Mac」シリーズの刷新を準備しているとの報道が好感された。一方で金融株は低調で、モルガン・スタンレーは急落した。同社ウェルス部門を米連邦当局が調査していると、ウォールストリート・ジャーナル(WSJ)紙が報じた。

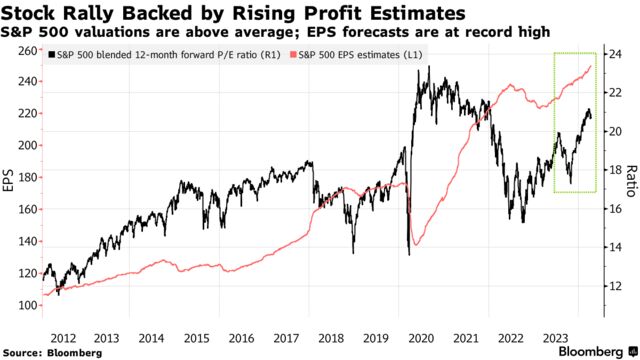

ブルームバーグ・インテリジェンスがまとめたデータによると、S&P500種構成企業の第1四半期の1株利益は前年比3.8%増が見込まれている。業績が予想通りとなれば、依然として割高な相場を少なくとも下支えすることにはなりそうだ。

またブルームバーグ・インテリジェンスによれば、「マグニフィセント・セブン」と呼ばれるアップル、マイクロソフト、アルファベット、アマゾン、エヌビディア、メタ・プラットフォームズ、テスラの利益は38%増となったもようだ。

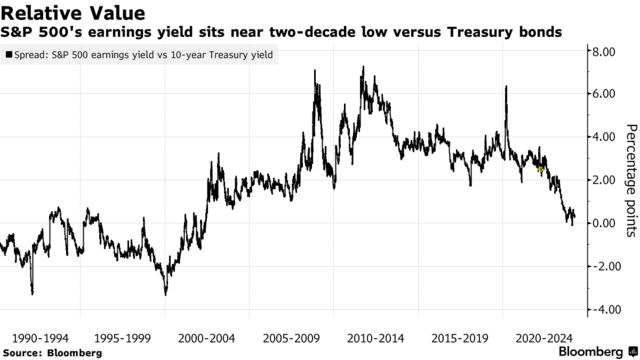

S&P500種の株価収益率(PER)は10年平均を約20%上回っており、企業の成長がそれを正当化できるかどうか、決算に注目が集まっている。

コメリカ・ウェルス・マネジメントのジョン・リンチ氏は「現在は、株価が企業価値を十分に反映し、市場金利は上昇傾向で、米利下げに対する市場の期待は低下しているという環境にある」と分析。「よって、現在の株式バリュエーションの水準と投資家心理を正当化するには、企業収益が拡大し続けることが不可欠だ」と語った。

12日の銀行決算では、純金利収入や投資銀行業務といった利益を左右する要素に関して、銀行側の見通しや見解が注目されそうだ。

「投資家は、底堅い経済の兆候継続と2024年のソフトランディング確認のため、銀行CEOの発言に注目するだろう」と、ウォールストリート・ホライズンのクリスティン・ショート氏はみる。

同氏は、銀行に対しては23年と同様の逆風・追い風要因が24年も影響していると指摘。

「高金利は依然として、銀行が健全な水準の純金利収入を維持する上でプラスに働いている。だたその反面、高金利にはコスト上昇に耐えきれなくなった借り手のデフォルト(債務不履行)につながるというマイナスの意味合いもある」とし、「金利低下への期待が今年に入り銀行株を押し上げてきたが、労働市場の逼迫(ひっぱく)とインフレ指標の高止まりにより、低下期待は勢いを失っている」と述べた。

この日の市場では、最新の経済データであるPPIも注目された。

3月のPPIは前年同月比で11カ月ぶりの大幅な伸びとなった。ただ、米金融当局がインフレ目標の基準とする個人消費支出(PCE)価格指数の算出に使われる一部のカテゴリーでは伸びが鈍化した。

ブルーチップデイリー・トレンドリポートのラリー・テンタレリ氏は、PPI統計は前向きな内容だった一方、今年の利下げは当初想定よりも少ない1回ないし2回で、初回利下げは7月会合までない可能性があることを投資家は覚悟しておくべきだと指摘した。

国債

米国債は高安まちまち。値動きは総じて限定的だった。午後に実施された30年債入札では需要が低調だった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.68% | 5.6 | 1.21% |

| 米10年債利回り | 4.59% | 4.3 | 0.95% |

| 米2年債利回り | 4.95% | -1.9 | -0.37% |

| 米東部時間 | 16時56分 |

為替

外国為替市場でドルはほぼ変わらず。3月PPIの伸びは市場予想をやや下回った。ユーロは小幅安。欧州中央銀行(ECB)は政策金利を据え置いた上で、インフレ低下なら利下げが近く可能になると、これまでで最も明確なシグナルを送った。

ECB、金利据え置き-インフレ低下なら6月利下げと示唆 (2)

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1250.83 | 0.70 | 0.06% |

| ドル/円 | ¥153.25 | ¥0.09 | 0.06% |

| ユーロ/ドル | $1.0726 | -$0.0017 | -0.16% |

| 米東部時間 | 16時55分 |

シティグループのストラテジスト、ジャバズ・マタイ氏は「2024年については、この先も利下げの可能性がなくなり得るとの主張は理解できるが、25年と26年に関しては、大半の妥当なシナリオ下においてなおいくらかの利下げがあると考えられる」と述べた。

円は対ドルでほぼ変わらず。一時152円80銭まで上昇する場面もあった。神田真人財務官は日本時間11日午前、「行き過ぎた動きに対してはあらゆる手段を排除せず適切に対応する」と市場をけん制。鈴木俊一財務相も「あらゆるオプションを排除せず適切に対応」すると発言した。

バンク・オブ・アメリカ(BofA)などのストラテジストは、日本当局による新たな介入ラインとして、1ドル=155円の可能性が強まっているとみている。

円相場、対ドルで155円に向けて下落なら介入のリスク-BofA

原油

ニューヨーク原油先物相場は反落。イランや親イラン武装勢力によるイスラエル攻撃の可能性が引き続き意識されているものの、前日に示された米原油在庫の増加が相場押し下げ要因となった。

米エネルギー情報局(EIA)が10日に発表した週間統計で、先週の米原油在庫は584万バレル増加し、昨年7月以来の高水準となった。

米CPI統計などでインフレの根強さが示され、当局による利下げ開始時期が遅れるとの見方も、このところ原油相場への逆風となっている。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物5月限は前日比1.19ドル(1.4%)安の1バレル=85.02ドルで終了。ロンドンICEの北海ブレント6月限は74セント(0.8%)下落し、89.74ドルで引けた。

金

金相場は反発。米PPIは前年同月比の上昇率が11カ月ぶりの大きさとなったがエコノミスト予想は下回り、市場を一定程度落ち着かせた。前日の米CPIは予想を上回る伸びを示していた。

MKS・PAMPの金属戦略責任者、ニッキー・シールズ氏は「前日の強いCPI統計を、PPIがある程度和らげた」と述べた。

サクソバンクの商品戦略責任者オレ・ハンセン氏は、金融市場のリスクや「地政学的な懸念に対するヘッジ手段を探している投資家などから強い買い意欲」が見られ、それが金相場を支える一因となっていると分析した。

金スポット相場はニューヨーク時間午後3時12分現在、1.2%高の1オンス=2362.29ドル。ニューヨーク商品取引所(COMEX)の金先物6月限は24.30ドル(1%)高の2372.70ドル。

原題:‘Mag Seven’ Power Stocks in Run-Up to US Earnings: Markets Wrap(抜粋)

Treasuries Mixed, Steeper as Front-End Gains; Solid 30Y Auction

Dollar Steadies After Soft Producer Price Data: Inside G-10

Oil Falls Near $85 as Swelling Stockpiles Overshadow Iran Risk

Gold Rises as Traders Weigh Fed Rate Path After US PPI Report

最新の情報は、ブルームバーグ端末にて提供中