Rita Nazareth

- パウエル議長、さらなる金利高止まり示唆-ドルは5営業日連騰

- 株は下落、原油は狭いレンジで一進一退し金はもみ合い

世界最大の規模を持つ米国債市場がまた揺れた。パウエル連邦準備制度理事会(FRB)議長が利下げを急がない当局の姿勢を示唆し、2年債利回りは一時5%台に乗せた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.77% | 5.0 | 1.06% |

| 米10年債利回り | 4.67% | 6.8 | 1.48% |

| 米2年債利回り | 4.99% | 6.5 | 1.31% |

| 米東部時間 | 16時35分 |

パウエル議長は最近のインフレデータから判断して、金融当局が利下げに必要な確信を得るのにはより長い時間がかかる可能性が高いとの認識を示した。また景気抑制的な金融政策が作用する時間をさらに与えるのが適切となろうとも述べた。米国債利回りは今年の最高水準に上昇。ただ押し目を買う動きも出て、利回りは伸び悩んだ。

LPLファイナンシャルのチーフエコノミスト、ジェフリー・ローチ氏はパウエル氏のコメントについて、当初想定していたよりも長期にわたって金利を据え置く可能性が高くなったことの表れだと解釈した。

ナットアライアンス・セキュリティーズの国際債券責任者、アンドルー・ブレナー氏は「パウエル氏の発言はタカ派的だ。利下げをさらに先送りしている」と指摘。「データを確認する必要があるのだろう」と述べた。

年内6回、合計1.5ポイントの利下げを織り込むことで今年はスタートしたが、今では0.5ポイントの利下げさえも怪しいとの見方が市場で広がっている。ウォール街でも大半のエコノミストが利下げ予想を巻き戻しており、昨年10月に起きた米国債利回りの5%乗せが再来するシナリオに備え始めている。

米国債の予想ボラティリティーを測るICE・BofA・MOVE指数は、この日は1月以来の高水準に上振れした。

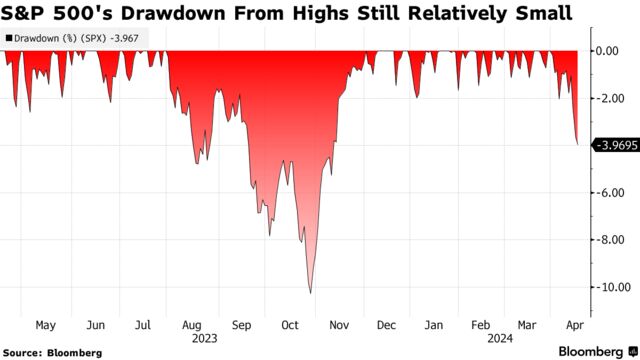

米国株

S&P500種株価指数は5050付近に下落。バンク・オブ・アメリカ(BofA)は不良債権の貸倒償却が予想を上回ったことから、株価が下落。モルガン・スタンレーは上昇。トレーディング収入が好調だった。ユナイテッドヘルス・グループは決算を好感され、ダウ工業株30種平均の上昇を率いた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5051.41 | -10.41 | -0.21% |

| ダウ工業株30種平均 | 37798.97 | 63.86 | 0.17% |

| ナスダック総合指数 | 15865.25 | -19.77 | -0.12% |

米連邦準備制度理事会(FRB)のジェファーソン副議長は、インフレ鈍化でこれまで相当な進展があったとしつつ、インフレ率を持続的に2%に下げるという金融当局の仕事は「まだ終わっていない」と述べた。サンフランシスコ連銀のデーリー総裁は15日、金利を調整する緊急性はないとの見解をあらためて示した。堅調な米経済成長と力強い労働市場、インフレの高止まりを理由に挙げた。

一連の強い経済データを受けて利下げ予想を後ずれさせるトレーダーが多い中、ステート・ストリート・グローバル・アドバイザーズは6月にも金利が引き下げられるとの逆張り的な予想を維持している。

最高投資責任者(CIO)のローリ・ハイネル氏によれば、11月の大統領選挙よりずっと前に利下げが開始するとしたステート・ストリートの確信に揺らぎはない。連邦公開市場委員会(FOMC)が選挙結果に影響を与えていると見られるのを避けるためだと述べた。金融政策が実際の効果を及ぼすまでに長い時間が要すること、さらに最近のデータの質が低いことを考えれば、インフレの状況はなお利下げを正当化するという。

メイン・ストリート・リサーチの最高投資責任者(CIO)、ジェームズ・デマート氏は「目の前で起きている株式市場の調整は、中東の緊張と債券利回り上昇、そして利下げ先送りに対する不安が引き金となった」と解説。「株式市場はもうかなり前から、反落の時期を迎えている」と述べた。

世界最大の資産運用会社、ブラックロックの共同創業者であるロバート・カピート社長は、市場は復活の準備が整っているとみている。同氏はシンポジウムで、マネー・マーケット・ファンド(MMF)には現在9兆ドル(約1389兆円)近く、銀行の現金代替口座にも同額が眠っていると語った。

「国債利回りの上昇は世界経済と企業利益が強くて耐性に富んでいることの兆候だ」とメイン・ストリート・リサーチのデマート氏。「経済と企業の力強さが原因で、予測可能な将来における利下げの数が減る、あるいはゼロになる可能性があっても、それが今の新たな強気市場を損なうことにはならない」と述べた。

「新しいビジネスサイクルの早期段階においては、米金融政策ではなくて企業決算が株価の原動力になる。企業決算は予想を大きく上回る好調となっており、決算発表が最盛期を迎えれば同様の結果が得られるとわれわれは想定している」と結論付けた。

企業ニュースではテスラの株式時価総額が一時5000億ドルを割り込んだ。フランスの高級ブランドグループ、LVMHモエ・ヘネシー・ルイ・ヴィトンの2024年1-3月(第1四半期)売上高は、富裕層の高額品への支出抑制を受けて伸びが鈍化した。

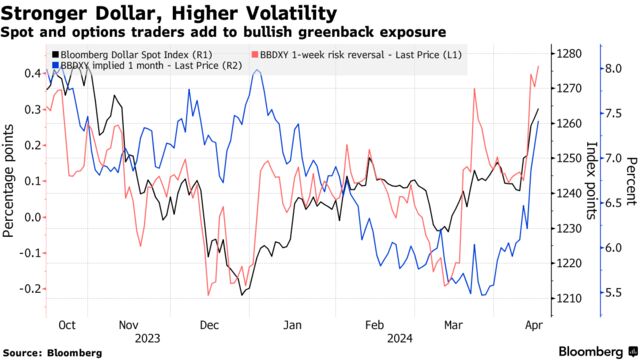

外為

ニューヨーク時間午前の取引で円は対ドルで下げを埋めて上昇したが、すぐに下落を再開した。市場では日本当局が円安に歯止めをかけようと介入に動く可能性が警戒されている。高いボラティリティー(変動性)はキャリートレードを圧迫している。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1265.96 | 4.27 | 0.34% |

| ドル/円 | ¥154.71 | ¥0.43 | 0.28% |

| ユーロ/ドル | $1.0617 | -$0.0007 | -0.07% |

| 米東部時間 | 16時45分 |

円は対ドルで一時154円04銭まで急速に跳ね上がった後、直ちに反転し、パウエル議長の発言中には154円79銭まで下落。約34年ぶりの円安水準を更新した。

この乱高下は日本当局による介入リスクに対して市場の警戒が高まっているためであり、当局による介入の結果である可能性は低いとの見解を野村証券が示した。

野村の為替ストラテジスト、後藤祐二朗、宮入祐輔、 茂木仁の3氏は16日のリポートで「節目の155円の水準に近づく中で、市場はドル・円相場の突然の下落に敏感になっている」と述べた。

リポートではドル・円相場が一瞬急落した後に、下落が続かなかった点をより重視していると指摘。今回の急激な動きは市場に介入の可能性を一段と意識させ、継続している円安のペースを制限するかもしれないとの考えを示した。

円の一時的な急反発、介入リスクへの高まる警戒示唆-昨年10月を想起

鈴木俊一財務相は16日、為替の動向について「必要に応じて万全の態勢、対応をしっかりやっていきたい」と述べたが、相場への影響は限定的だった。20カ国・地域(G20)財務相・中央銀行総裁会議など一連の国際会議を前に日本当局は動きにくいとの見方も出ている。

トレーダーの間では、円相場は中南米通貨のキャリー取引巻き戻しが影響しているようだとの指摘も出ている。高いボラティリティーと米政策金利の高止まり長期化が背景にある。

ブルームバーグ・ドル指数は一時0.5%上昇。米国債利回りの上昇を背景に5カ月ぶり高水準を更新した。

世界中の政策当局者がドル上昇と米金利高止まりへの対応に苦慮していると、モハメド・エラリアン氏は指摘した。「全般的なドル高にどう対応するべきか、世界中の当局者がややフリーズ(停止)状態に陥っている」とブルームバーグテレビジョンで発言。「米金利の全般的な上昇にどう対応するのか」と問いかけた。

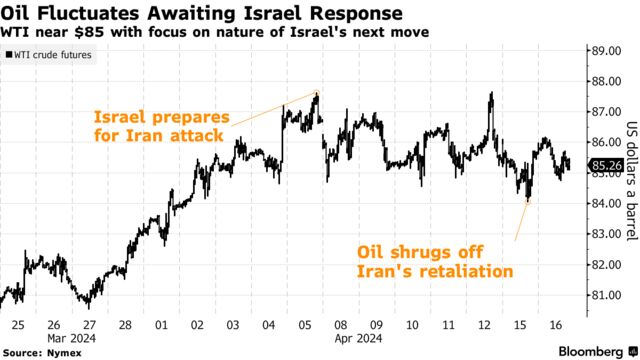

原油

ニューヨーク原油相場はほぼ変わらず。イランから直接攻撃を受けたイスラエルの反応が引き続き意識される中、狭いレンジで一進一退の動きが続いた。

イスラエルの軍当局者は15日、対抗措置を取る以外に選択肢はないと主張。一方、西側とアラブ諸国は、過剰な反応はイスラエルの利益にならないとネタニヤフ首相を説得しようとしている。

BOKファイナンシャル・セキュリティーズのシニアバイスプレジデント、デニス・キスラー氏は、攻撃がエスカレートするか、あるいは「原油生産施設の破壊につながらない限り、攻撃による価格への影響は限定されるだろう」と指摘。「それでも、緊張緩和の兆しがなければ、原油には約7-10ドルの地政学リスクプレミアムが反映され続ける可能性が高い」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物5月限は前日比5セント(0.1%)安の1バレル=85.36ドルで終了。ロンドンICEの北海ブレント6月限は8セント(0.1%)下落し、90.02ドルで引けた。

金

金スポット相場は前日終値を挟んでもみ合い。米金融当局が利下げを急ぐことはないとの観測が広がる中、パウエル議長らの発言が意識された。

米利下げ開始は9月になるとトレーダーらは見込んでおり、開始時期予想がわずか1週間前の7月から後ずれしている。

一方で、地政学的情勢が緊迫化する中、金は数週間にわって上昇トレンドが継続。中央銀行による活発な購入や中国消費者の需要増加なども金価格を支えている。

シティグループは2024年の金価格見通しを1オンス=2350ドルに引き上げ、25年については2875ドルに「40%大幅上方修正」したと、リポートで明らかにした。ゴールドマン・サックス・グループも金相場の年末予想を引き上げている。

ゴールドマン、金相場の年末予想2700ドルに上げ-揺るぎない強気相場

金スポット相場はニューヨーク時間午後2時15分現在、前日比0.3%高の1オンス=2391.41ドル。早朝時間には一時0.8%余り下落する場面もあった。ニューヨーク商品取引所(COMEX)の金先物6月限は24.80ドル(1%)高の2407.80ドルで終えた。

原題:US Yields Spike as Hawkish Powell Puts 5% in Play: Markets Wrap(抜粋)

Dollar Holds Gain After Powell Remarks; Yen Wobbles: Inside G-10(抜粋)

Brief Yen Surge Shows Traders Highly Sensitive to Intervention(抜粋)

Oil Holds Steady Amid Wait for Israel’s Response to Iran Attack(抜粋)

Gold Fluctuates as Traders Digest Fedspeak and Await Powell(抜粋)