Rita Nazareth

- GDP速報値は景気減速とインフレ示唆、スタグフレーションを意識

- 円相場は一時155円75銭、介入警戒感強まる-26日に日銀会合

25日の米国債相場は下落。1-3月(第1四半期)の米実質国内総生産(GDP)速報値が景気減速と根強いインフレを示し、売りが膨らんだ。

米GDP1-3月に急減速、インフレは加速-軟着陸期待に水差す (3)

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.81% | 4.0 | 0.84% |

| 米10年債利回り | 4.70% | 6.0 | 1.30% |

| 米2年債利回り | 5.00% | 7.1 | 1.43% |

| 米東部時間 | 16時51分 |

米国債は売られ、利回りは年初来の最高を記録した。GDPが「スタグフレーション」への不安をあおり、金融政策の行方にさらなる不透明感をもたらした。金利スワップ市場が示す利下げ開始時期は12月に後退した。

これまで強い需要と落ち着いた物価上昇圧力を背景に経済のソフトランディング(軟着陸)期待が強まってきたが、GDPはそうした楽観に水を差す内容となった。GDPは前期比年率1.6%増と、エコノミスト調査での予想を全て下回った。食品とエネルギーを除く個人消費支出(PCE)コア価格指数は3.7%上昇と、予想を上回った。

インディペンデント・アドバイザー・アライアンス(IAA)のクリス・ザカレリ氏は「今回の統計は経済成長の鈍化とインフレ圧力継続を示しており、悪いことが重なった格好だ。米金融当局はインフレが持続的に低下することを望んでおり、市場は経済成長拡大と企業収益の増加を望んでいる」と指摘。どちらも正しい方向に向かっていないのなら、それは市場にとって「悪いニュース」になるだろうと述べた。

7年債入札(規模440億ドル)の結果はほぼ予想通りとなった。

パシフィック・インベストメント・マネジメント(PIMCO)の共同創業者、ビル・グロース氏は「10年債利回りは4.75%に向かっている。そんな中、国債を保有する必要はない。現在はバリュー株を維持し、テクノロジー銘柄を敬遠すべきだ」とX(旧ツイッター)に投稿した。

キャンター・フィッツジェラルドのハワード・ラトニック会長兼最高経営責任者(CEO)は、今年の米利下げは1回だけで、米大統領選の前に実施されるとの見通しを示した。「9月だと私は考えている。経済を動かすためではなく、利下げという行為をやって見せておくためだ」と述べた。

FRBは今年1回だけ利下げへ、大統領選の前に-キャンターCEO

BMOキャピタル・マーケッツのイアン・リンジェン氏は「この統計を受け、スタグフレーションの臆測が高まるのは間違いないが、労働市場が力強さを維持している限り、そのような結果になるとの心配はそうしていない」と話した。

CIBCプライベート・ウェルスUSのデービッド・ドナベディアン氏は、今回のデータで最も重大な後退はコアインフレの加速だと指摘。「全ての利下げ観測がなくなるのはそう遠くない」と述べ、来週の連邦公開市場委員会(FOMC)会合後に、パウエル連邦準備制度理事会(FRB)議長がよりタカ派的な発言をする可能性があるとの見方を示した。

金利スワップ市場が織り込む年内の利下げ幅はわずか35ベーシスポイント(bp、1bp=0.01%)程度となっている。年初には6回余りの25bp利下げを織り込んでいた。

米株式相場は下落。ただ、エヌビディアとテスラが上昇したため、下げ渋る展開となった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5048.42 | -23.21 | -0.46% |

| ダウ工業株30種平均 | 38085.80 | -375.12 | -0.98% |

| ナスダック総合指数 | 15611.76 | -100.99 | -0.64% |

S&P500種株価指数は5050近辺に下落。今週の上昇分の一部を失った。

通常取引終了後には大手ハイテク企業の一角が決算を発表。マイクロソフトの1-3月(第3四半期)決算は売上高と利益の伸びが市場予想を上回った。クラウドと人工知能(AI)向け商品に対する法人需要に支えられた。

グーグルの親会社、米アルファベットも売上高と純利益がアナリスト予想を上回った。クラウド・コンピューティング部門の成長が寄与した。同社は配当と自社株買いの追加も明らかにした。株価は両社ともに時間外取引で上昇。

一方、インテルが示した4-6月(第2四半期)の売上高と一部項目を除外した1株利益はいずれも市場予想を下回った。株価は時間外取引で下落した。

ニューヨーク外国為替市場では円相場が一時1ドル=155円75銭に下落。34年ぶりの安値を更新した。日本の通貨当局が円買い介入に踏み切るとの警戒感が強まっている。

PCE価格指数を受けて米国債利回りが上昇し、ドルも上げたが、ドル指数はその後伸び悩み下落に転じた。日本銀行が26日に結果を発表する金融政策決定会合を前に、円コールの価格が高止まりしている。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1260.19 | -0.84 | -0.07% |

| ドル/円 | ¥155.65 | ¥0.30 | 0.19% |

| ユーロ/ドル | $1.0731 | $0.0032 | 0.30% |

| 米東部時間 | 16時52分 |

日銀が26日に開く金融政策決定会合2日目の議論で、国債買い入れ縮小の方法を検討すると、時事通信が報じた。国債保有残高を減らしていく事実上の量的引き締め局面へ移行するという。

イエレン米財務長官は、円の対ドルでの下落に対応するために日本当局がとり得る動きについて自身の姿勢を問われ、為替市場への介入はまれな出来事であるべきだと語った。

イエレン米財務長官が円相場で発言、為替介入は「まれ」であるべきだ

米原油先物相場は反発。ドルが値を消し、ドル建てで取引されるコモディティー(商品)の割高感が薄れた。

米GDP統計では伸び率、PCE価格指数ともに地合いを悪化させる内容で、相場は当初マイナス圏で推移。狭いレンジの取引となったが、プラス圏に浮上して終えた。

コンサルティング会社オイリティクスの創業者、ケシャブ・ロヒヤ氏は、「地政学絡みのニュースやデータ発表が少ないため、原油市場は依然として均衡価格を見いだそうとしている」と述べた。

石油輸出国機構(OPEC)と非加盟産油国で構成する「OPECプラス」による協調減産や中東情勢の緊迫化を受けて、原油は年初来で値上がり。ただ、足元では地政学リスクの緩和を受けて、価格が押し戻されている。オプション市場は引き続き弱気な見方を織り込む一方、世界最大の原油上場投資信託(ETF)「ユナイテッド・ステーツ・オイル・ファンド」からは1日当たり過去最大の資金が流出した。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物6月限は前日比76セント(0.9%)高の1バレル=83.57ドルで終了。ロンドンICEの北海ブレント6月限は99セント(1.1%)高の89.01ドルで終えた。

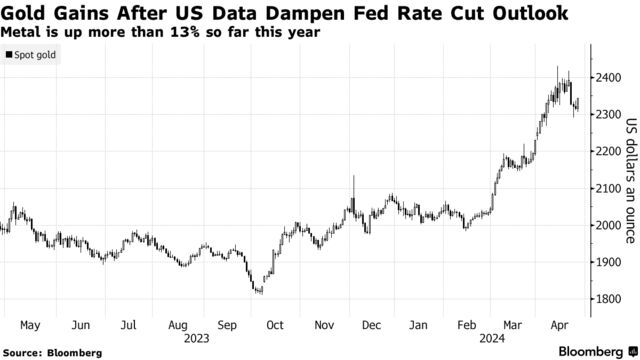

金相場は4日ぶりに反発。大幅な景気減速を示すGDP統計を受けて、安全資産としての金の妙味が高まった。

GDP統計ではインフレの根強さも浮き彫りとなった。米利下げの先行きを巡って不確実性が増したものの、金利に対する懸念よりも、代替資産としての金の見通しが強く意識された。

サクソバンクの商品戦略責任者オレ・ハンセン氏は「成長鈍化とインフレ加速は、他の資産の打撃となり得るため、金にとっては望ましい組み合わせだ」として、市場関係者は金利先高観にも動じなかったと指摘。

その上で「調整局面にはおそらくもう少し時間がかかることから、目先の上値余地は限られるだろう。とはいえ、全体として金を保有する理由は弱まるどころか、むしろ強まった」と述べた。

金スポット価格はニューヨーク時間午後2時11分現在、前日比17.99ドル高の1オンス=2334.16ドル。一方、ニューヨーク商品取引所(COMEX)の金先物6月限は4.10ドル(0.2%)高の2342.50ドルで引けた。

原題:Wall Street Roiled as Data Crush Fed-Pivot Hopes: Markets Wrap(抜粋)

Big Tech Surges in Late Hours on Blowout Earnings: Markets Wrap

Dollar Trims Gain After Post-Data Spike, Yen Chills: Inside G-10

Oil Rises as Weaker US Dollar Vies With Slower Economic Growth

Gold Advances After US Data Revives Prospects for Haven Buyers