Ben Holland

- 住宅ローン以外の利払い、1月は年率換算で5734億ドル

- 2023年10-12月の住宅ローン金利負担、年率換算5783億ドル

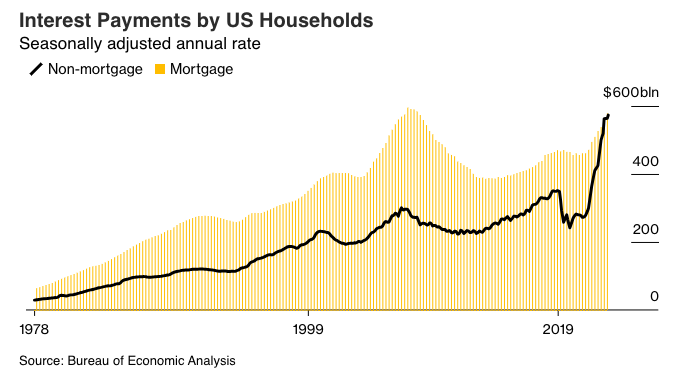

米商務省経済分析局(BEA)の統計によると、米国の家計は現在、クレジットカードや学生ローンなどの負債に対し、住宅ローンとほぼ同程度の利息を支払っている。

住宅ローン以外の金利支払いは1月、年率換算で5734億ドル(約86兆円)に上った。これはインフレ調整後でも過去最高額であり、2023年10-12月(第4四半期)時点で家計が負担していた住宅ローン金利の年率換算5783億ドルに迫るものだった。

この2つの金利負担がこの数カ月にほぼ同水準であったことは、1970年代にさかのぼるデータでは前例がない。ほとんどの期間、住宅ローンの金利負担は他の約2倍だった。

このバランスが変化したのは、何百万人もの米国人が2008年以降の10年間に低金利で住宅ローンを組んだか、あるいは新型コロナウイルスのパンデミック(世界的大流行)初期にさらに低い金利を確保したことが要因だ。連邦公開市場委員会(FOMC)が借り入れコストを引き上げ始めた際にも、これらの債務は金利上昇から守られた。その他の債務では金利負担が2022年以降に膨れ上がっている。こうした種類の信用供与は全体として、金融危機後に住宅ローンよりも急速に成長している。

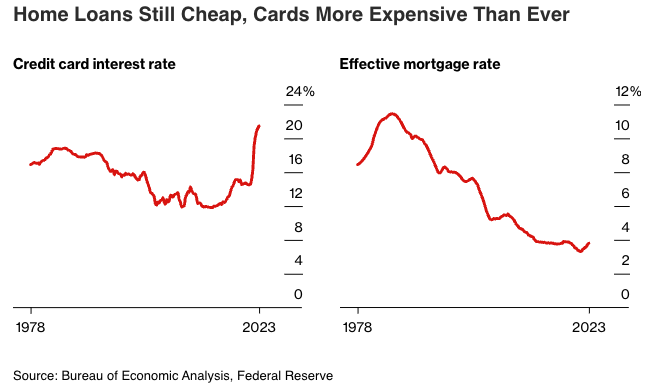

その乖離(かいり)を示す例がある。 新規住宅ローンのコストは昨年、数十年ぶりの高水準に達したが、ほとんどの住宅所有者が支払う実質金利は歴史的な低水準に近いままだ。一方、連邦準備制度理事会(FRB)によれば、クレジットカードの一般的な金利は20%を超え、過去最高に上昇している。

消費者の債務負担が急速に増大していることから、一部の投資家やエコノミストは債務不履行の波が押し寄せるのではないかと懸念している。

米国の賃金は現在、生活費を上回るペースで伸びているが、過去数年の高インフレ期にはそのほとんどで下回っていた。特に政府がパンデミック関連の給付金を縮小した後、多くの家庭が支出を維持するために借り入れに動いた。

ニューヨーク連銀が先月発表したところによると、米国全体の返済延滞件数はコロナ禍前を下回っているが、クレジットカードや自動車ローンの延滞件数は、若年層の借り手も含めて増加している。さらに債務負担には偏りがあるようだ。所得の低い世帯や裕福でない世帯は一般的に、最も金利負担の大きい種類の借り入れに依存している。

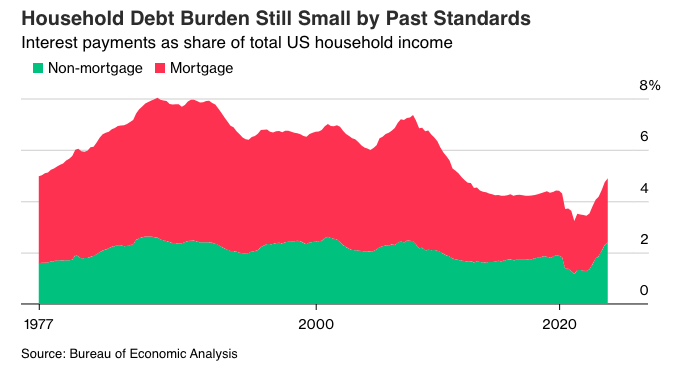

借り入れコストの上昇が多くの米国人に困難をもたらしているにもかかわらず、全体像としての家計負担は今のところ危機的な水準ではない。

所得に占める利払いの割合は急速に伸びており、2010年代の大半を上回っているが、その前の数十年間の通常水準をなお大きく下回っている。

原題:Americans Now Pay as Much Interest on Other Debt as on Mortgages(抜粋)