- 超低利回り債券の残高の大きさと流動性枯渇懸念がリスク

- リスクは現実のもので、用心するのが極めて妥当

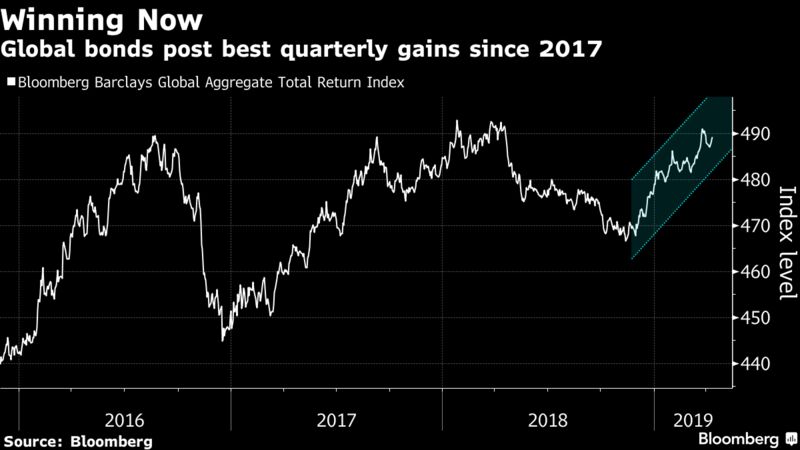

世界の債券相場上昇の影に、大きなリスクが潜んでいる。長年市場を見守ってきたベテランらの何人かがこのように警告する。

米連邦準備制度や他の中央銀行によるハト派コメントを受けて投資家は債券市場に戻ってきたが、こうした投資家をひどい損失のリスクにさらす2つの要素があると市場ウォッチャーらは言う。1つは超低利回り債券の残高の大きさだ。債券相場が下落した場合のバッファーが、投資家にほとんど残されていないことを意味する。 第2に、一斉売りの際に流動性が突然枯渇し、債券保有者が迅速にポジションを解消できなくなる懸念がある。

もちろん、債券市場で状況が悪化する時期を予想している人はいないし、過去の事例は悲観論者にくみしない。それでも、リスクは現実のもので、用心するのが極めて妥当だとウォッチャーらは言う。あるデータによれば、投資適格社債の残高は金融危機以降に倍増し52兆ドル(約5820兆円)に上っている。利回りは同期間に平均で1.8%下がり、2007年の水準の半分未満に落ち込んでいる。わずか0.5ポイント上昇しても投資家は約2兆ドルを失い得る。

アルハンブラ・インベストメンツの世界調査責任者、ジェニファー・スナイダー氏は「これは評価されていない隠れたレバレッジの要素だ」とし、 「最終的にショックを受けることになるだろう」と話した。

ユーリゾンSLJキャピタルのスティーブン・ジェン最高経営責任者(CEO)は債務残高の大きさを指摘する。「世界の債務残高はあまりにも大きいので今や、歴史的には通常の規模の利上げにももはや耐えられない」と同氏は述べた。

ルーミス・セイレスのマネーマネジャー、エレーン・ストークス氏は投資家が一斉にポジションを解消しようとした時に取り残されるリスクを心配する。「マーケットメーカーの数はかつてに比べ少ないのに、投資適格債とソブリン債の残高は大きい」とし、米国債のような流動性の高い市場ですら、価格を動かさずに売買するのは難しくなったと指摘した。

原題:Hidden Bond Market Dangers Expose Traders to $2 Trillion Wipeout(抜粋)