▽【米国市況】S&P500小反落、週間では今年最大の上昇-151円台前半<bloomberg日本語版>2024年3月23日 5:50 JST

Rita Nazareth

- 米株相場の先行きを巡り、市場関係者の見方は割れている

- ドルは対円を除き上昇、週間ベースでは2カ月ぶり大幅高

22日の米株式市場でS&P500種株価指数は小反落。ただ週間ベースでは今年に入って最大の上昇率を記録した。米金融当局が6月にも利下げに踏み切るとの観測が背景にある。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5234.18 | -7.35 | -0.14% |

| ダウ工業株30種平均 | 39475.90 | -305.47 | -0.77% |

| ナスダック総合指数 | 16428.82 | 26.98 | 0.16% |

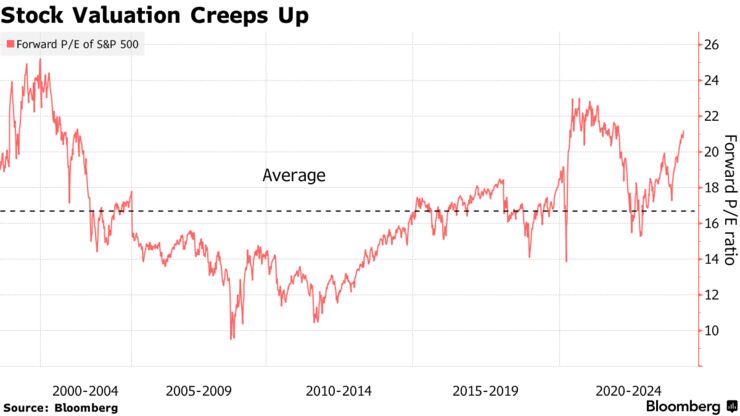

S&P500種は年初来では約10%上昇。株式相場の腰の強さを受け、ストラテジストの間では目標株価を引き上げる動きが相次いでいる。一方で、値固めや下落を予想する声も強まっている。

UBSグローバル・ウェルス・マネジメントの米国株責任者デービッド・レフコビッツ氏は「戦術的な資産配分において、われわれは米国株への中立的な配分を維持している」と説明。「一部のセンチメント指標などで高揚感が見られることを踏まえると、今後数カ月間で小幅な下げ局面があっても不思議ではない。そうなれば投資家にとっては、株式ポジションを増やす好機になるだろう」と語った。

この日は経済指標の発表がなく、トレーダーの注目は米金融当局者の発言に向かった。ただ、米連邦準備制度理事会(FRB)のイベントであいさつに立ったパウエル議長に金融政策に関する言及はなかった。バー副議長(銀行監督担当)は、物議を醸している銀行の資本規制強化案に大幅な変更が加えられる可能性が高いと述べた。

銀行の資本規制強化案、大幅に修正される公算大-バーFRB副議長

週末を控え、相場は比較的落ち着いたムードに包まれたが、注目度の高かった19、20両日の連邦公開市場委員会(FOMC)会合を前にした1週間では、米国株から巨額の資金が流出していた。

バンク・オブ・アメリカ(BofA)がEPFRグローバルを引用したリポートによると、20日までの1週間に米国株ファンドから約220億ドル(約3兆3300億円)が流出。流出額は2022年12月以降で最大だった。

昨年に米株高予想を的中させた少数派の一人、BMOキャピタル・マーケッツのチーフ投資ストラテジスト、ブライアン・ベルスキは、再び逆張りの立場に立っている。ウォール街で米株強気派が増える中、今度は米株下落を予想。利下げ開始時期への誤った楽観で株価はあまりに急速かつ大幅に上昇したため、調整は間近に迫っているとブルームバーグのインタビューで語った。

債券大手パシフィック・インベストメント・マネジメント(PIMCO)の共同創業者、ビル・グロース氏は金融市場に「行き過ぎた熱狂」が渦巻いていると述べ、この先は荒れ模様になり得ると投資家に警告した。

グロース氏、「根拠なき熱狂」再来を警告-「シートベルト着用を」

一方、HSBCのストラテジストは米株市場について、バブルにはなっていないとみている。マックス・ケトナー氏率いるチームは、米株の投資判断を従来の「ニュートラル」から「戦術的なオーバーウエート」に上方修正。「インフレの再加速はリスクだが、ここで重要なのは、中央銀行と市場がいつ本当にそれを気にし始めるかだ」と指摘。「私たちはまだそこからかなり離れている」とリポートに記した。

国債

米国債相場は上昇(利回りは低下)。10年債利回りは一時7ベーシスポイント(bp、1bp=0.01%)低下して4.2%を割り込む場面もあった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.38% | -5.7 | -1.28% |

| 米10年債利回り | 4.20% | -6.7 | -1.57% |

| 米2年債利回り | 4.59% | -4.3 | -0.93% |

| 米東部時間 | 16時46分 |

10年債利回りについてケンブリッジ大学クイーンズカレッジの学長モハメド・エラリアン氏は、4.25%前後が2024年の「妥当な」平均値だとみている。

エラリアン氏は「債券市場は利回りカーブがようやくスティープ化すると認識しつつある」と発言。「高めのインフレを当面は受け入れることになるが、インフレは十分に安定したものになると理解しつつある」とブルームバーグテレビジョンで述べた。

外為

外国為替市場でドルは、円を除く主要10通貨に対して上昇。ドルは週間ベースでは2カ月ぶりの大幅高となった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1246.44 | 4.82 | 0.39% |

| ドル/円 | ¥151.40 | -¥0.22 | -0.15% |

| ユーロ/ドル | $1.0808 | -$0.0052 | -0.48% |

| 米東部時間 | 16時46分 |

この日の市場では、人民元の大幅安で逃避需要も誘発されたとみられる。オンショア人民元は、中国当局が何カ月も防衛してきた主要な水準である1ドル=7.20元を超える水準に下落した。

円相場はニューヨーク時間の朝方に一時1ドル=150円台に迫ったが、その後は151円台前半での推移。来週のドル・円は34年ぶりの円安となる152円を試す展開も予想されており、市場では引き続き日本の通貨当局による介入への警戒感がある。

原油

ニューヨーク原油相場は3日続落し、終値でバレル当たり81ドルを割り込んだ。世界の石油市場では需給逼迫(ひっぱく)の兆候が出ているものの、ドル高が商品に対する投資意欲を抑えた。

ロシアの製油所はウクライナの無人機に攻撃され、稼働率が数カ月ぶりの水準に低下。石油製品の供給に圧力が強まっている。米国の制裁措置に伴い、インドの製油会社は全て、ロシアの海運会社ソフコムフロートのタンカーが輸送する同国産原油の受け入れを拒否し、需給をさらに逼迫(ひっぱく)させている。

しかしここ数日は、原油相場の上昇傾向にドル高が水を差す形になっている。ドル高は米国外の買い手にとって商品を割高にする。FOMCが年内の利下げ観測を補強したものの、スイス中銀による予想外の利下げや中国人民元の軟調を受けて、ドル指数は1月以来の好調な一週間を終えた。

世界の石油需要は予想を上回る勢いとみられ、テキサス州ヒューストンで開催されたエネルギー業界最大規模のイベント「CERAウィーク」では、強気なムードが漂う。米在庫減少と、石油輸出国機構(OPEC)と非加盟産油国で構成される「OPECプラス」の減産、ウクライナ無人機によるロシア製油所攻撃の影響で、今年の原油相場はこれまで上昇傾向にある。

しかしOPECプラス以外の産油国による生産急増と、最大の原油輸入国である中国の経済見通しが不透明なことが、原油価格の上昇を限定している。

中東情勢に目を向けると、イスラエルは米国などの反対を押し切ってパレスチナ自治区ガザ南部のラファに侵攻する意向だと閣僚が述べた。イエメンの親イラン武装組織フーシ派は中国とロシアに対し、両国の船舶は紅海とアデン湾を安全に航行できると通知した。

ニューヨーク商業取引所(NYMEX)のWTI先物5月限は、前日比44セント(0.5%)安い1バレル=80.63ドルで終了。ロンドンICEの北海ブレント5月限は35セント下げて85.43ドル。

金

金スポット価格は続落。ドルが堅調を維持したため売り優勢となった。前日は過去最高値を更新した後に下げに転じる乱高下の展開だった。

週間ベースでの金スポットは上昇。FOMCが年内利下げの準備を進めながら、経済のソフトランディング(軟着陸)を達成できるとの楽観が市場で強まった。金利の低下は利息を生まない金投資にプラスに働くことが多い。

クオンティクス・コモディティーズのインベスターソリューション責任者、マシュー・シュワブ氏は「株式相場が上昇していても、価値保存手段の多様化を可能にする金にはなおも著しい『買い気』があることを、今の金市場は物語っている」と指摘。「より広い意味では、ハト派的なFOMCも金にはプラスだ」と続けた。

ニューヨーク時間午後1時51分現在、金スポット価格は前日比21.06ドル安の1オンス=2160.27ドル。ニューヨーク商品取引所(COMEX)の金先物6月限は24.90ドル(1.1%)下げて2181.60ドルで終えた。

原題:S&P 500 Hits a Wall at End of Best Week in 2024: Markets Wrap(抜粋)

USD Set For Best Week in Two Months On Yuan Selloff: Inside G-10(抜粋)

Oil Edges Lower as Stronger Dollar Offsets Supply Tightness(抜粋)

Gold Extends Decline From Record as Dollar Strength Persists(抜粋)