Rita Nazareth

- S&P500種は終値で今年24回目の最高値近辺、エヌビディアも上昇

- 世界的に国債値上がり、加CPI鈍化で先進国のインフレ抑制を楽観

21日の米国株式相場は上昇。強気相場を支えてきたエヌビディア決算を翌日に控え、S&P500種株価指数は終値で過去最高値を更新した。この日相次いだ米金融当局者の発言にも注目が集まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5321.41 | 13.28 | 0.25% |

| ダウ工業株30種平均 | 39872.99 | 66.22 | 0.17% |

| ナスダック総合指数 | 16832.63 | 37.75 | 0.22% |

エヌビディア決算への期待値は極めて高い。同社の売上高はデータセンター事業に対する旺盛な需要に押し上げられる見通しだ。人工知能(AI)の申し子とも言えるエヌビディアが空前の水準まで高まった期待に応えられるのか、世界の投資家の注目が集まる。

ネーションワイドの投資調査責任者マーク・ハケット氏は、「市場のトレンドが上向きで、感情も抑制されている中で、エヌビディアの決算は最近の上昇基調の持続可能性、および潜在的な株高の裾野の広がりを見極める上で非常に重要な意味を持つだろう」と述べた。

S&P500種は終値で今年24回目の最高値更新となった。エヌビディアは0.6%高。同社株価は2023年におよそ3倍に値上がりしたのに続き、年初来90%余り上昇している。低調な売上高見通しが嫌気され、パロアルト・ネットワークスは下落した。個別銘柄ではこの他、利益が市場予想を大きく上回った百貨店メーシーズが値上がり。ホームセンター運営大手ロウズは低調な売上高が続くとの見通しを示して売られた。

米パロアルト・ネットワークス株、時間外で急落-売上高見通しに失望

恐怖指数として知られるシカゴ・オプション取引所(CBOE)のボラティリティー指数(VIX)は2019年11月以来の低水準で終えた。

米連邦準備制度理事会(FRB)のウォラー理事は、利下げを開始するには良好なインフレ数値を「あと数カ月」確認する必要があるとの見解を示し、「3、4カ月の据え置きで経済が崖から急転落するようなことにはならないだろう」と述べた。

ウォラーFRB理事:利下げに「あと数カ月」良好なインフレ必要 (3)

一方、アトランタ連銀のボスティック総裁は景気を刺激することも減速させることもない中立金利の水準を巡って、金融当局者は活発な議論を行っていると述べた。

アトランタ連銀総裁、中立金利巡り活発に議論ー10-12月利下げ開始も

バーFRB副議長(銀行監督担当)は、インフレの完全沈静化には政策当局がこれまで考えていたよりも長い間金利を据え置く必要があると改めて述べた。

バーFRB副議長、「考えていたよりも長い間」金利の据え置きが必要

ニュースレター「ザ・セブンズ・リポート」を創業したメリルリンチの元トレーダー、トム・エッセイ氏は「市場は現時点で、米金融当局者が折に触れて言及する高金利の長期化を織り込み済みだ」と指摘。とりわけ今週最大の注目材料と広く考えられているエヌビディアの決算発表を翌日に控える中で、「市場を有意に動かすには、追加利上げ議論が再燃する必要があるだろう」と述べた。

ゴールドマン・サックス・グループのストラテジストらは、株式投資家が市場のボラティリティー急上昇に身構えていると指摘。エヌビディアの決算発表といったイベントは値動きを増幅させる可能性があるとの見方を示した。

ゴールドマン、株式投資家は市場のボラティリティー急上昇に身構え

米国債相場は上昇。この日は世界的に債券価格が上昇(利回り低下)した。先進国・地域がようやくインフレに歯止めをかけつつある兆候が示されたことが追い風となった。

世界的に債券高、インフレに歯止めの兆候-カナダCPI鈍化が後押し

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.55% | -3.6 | -0.79% |

| 米10年債利回り | 4.41% | -3.1 | -0.70% |

| 米2年債利回り | 4.83% | -2.1 | -0.44% |

| 米東部時間 | 16時50分 |

カナダ国債の上げが特に目立った。同日発表された4月の消費者物価指数(CPI)が前月に比べて伸びが鈍化。米国に続き、カナダでもCPIが鈍化したことで、インフレ抑制に対する楽観的な見方が強まった。市場の焦点は22日に発表される4月の英CPIにシフトしている。

米10年債利回りは約3ベーシスポイント(bp、1bp=0.01%)低下。ウォラーFRB理事が「最新のCPIデータはインフレが加速していないという良い兆候」だと述べたことに反応した。

ティー・ロウ・プライスの債券ポートフォリオマネジャー、スティーブン・バルトリーニ氏は「ウォラー理事発言の一部はややハト派的に聞こえた。経済成長に対して少し悲観的な見方を強め、米金融当局の次の動きは利下げだという考えにウォラー氏は傾きつつある」と分析した。

ウォラー理事は利下げ開始には良好なインフレ数値を「あと数カ月」確認する必要があるとの見解を示したが、一部の市場関係者が予想していたほどタカ派的ではなかった。

ニューヨーク外国為替市場では、ブルームバーグ・ドル・スポット指数が2日連続で上昇した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1247.58 | 1.10 | 0.09% |

| ドル/円 | ¥156.19 | -¥0.07 | -0.04% |

| ユーロ/ドル | $1.0854 | -$0.0003 | -0.03% |

| 米東部時間 | 16時50分 |

円相場は対ドルでほぼ変わらずの156円台前半。一時は155円85銭まで上昇する場面もあった。早い時間には156円40銭台まで売られていたが、切り返した。

ドル・円の1カ月物リスクリバーサルは、円に対して約3週間ぶりの強気な水準に傾いている。

カナダドルは対米ドルで下落。コアインフレの前年比上昇率が4カ月連続で鈍化したことを受けて、市場が織り込む6月利下げの確率が約60%まで高まった。

原油先物相場は続落し、3カ月ぶり安値近辺で推移した。主要なマーケット指標が軟調の兆しを示唆した。ただ、次の取引材料を待つムードが強く、引き続きレンジ内での取引となった。

北海ブレントの期近物は1バレル=83ドルを下回って終了。今月に入って5ドルという狭いレンジ内で取引されている。

ヘリマ・クロフト氏らRBCキャピタル・マーケッツのアナリストは「複数の四半期にまたがるような大きなテーマを欠く中、レンジ内の相場変動が続く可能性が高い」と、リポートで指摘した。

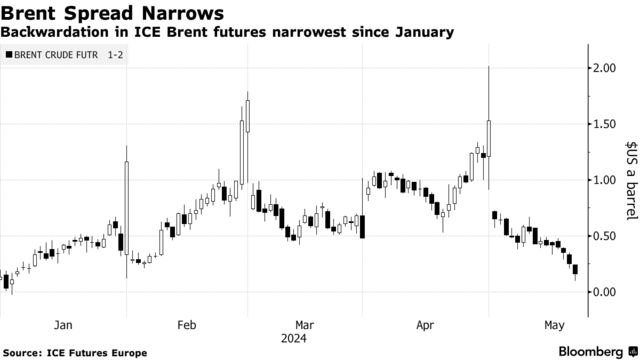

北海ブレントのプロンプトスプレッド(当限月と来限月の価格差)は一時、バレル当たり10セントまで縮小。期近物のプレミアムとしては1月以降で最小となった。供給が需要を超過していることを示している。

ブレント原油現物の先物に対する相対的な指標であるブレントDFLはマイナスに転じており、現物市場の弱さを示唆する。

ニューヨーク商業取引所(NYMEX)ウェスト・テキサス・インターミディエート(WTI)先物6月限は、前日比54セント(0.7%)安の1バレル=79.26ドルで終了した。6月限はこの日が最終取引日。中心限月の7月限は0.8%安の78.66ドル。

ロンドンICEの北海ブレント7月限は83セント(1%)安の82.88ドルで引けた。

ニューヨーク金相場は下落。早期利下げの可能性は高くないことを示唆する米金融当局者のタカ派的発言が重しとなった。

高金利は通常、利息の付かない金にはマイナスとなる。

金スポット価格はニューヨーク時間午後3時1分現在、前日比0.2%安の1オンス=2420.13ドル。ニューヨーク商品取引所(COMEX)の金先物8月限は12.60ドル(0.5%)安の2449.10ドルで終了した。

原題:S&P 500 Hits Fresh Highs in Countdown to Nvidia: Markets Wrap

Global Bonds Rise on New Sign Inflation Is Easing Around World

Dollar Firms After Fed Comments, Krone Rallies: Inside G-10

Oil Drops in Listless Trading as Spreads Show Physical Weakness

Gold Slips From Record as Hawkish Fedspeak Dampens Rate Cut Hope(抜粋)