Rita Nazareth

- 円は対ドルで心理的節目の160円に近づく、介入警戒感高まる

- 「トリプルウィッチング」で米株は神経質な展開、指数リバランスも

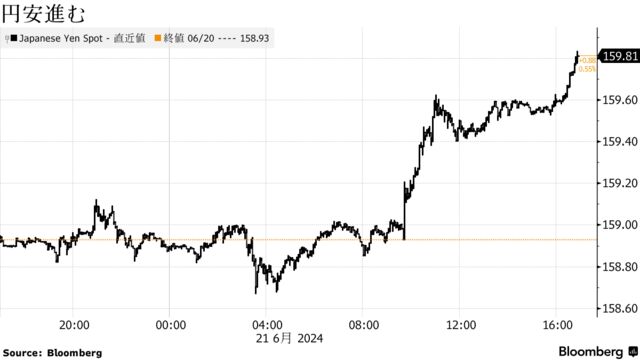

21日のニューヨーク外国為替市場では、円が対ドルで下げ幅を拡大し、159円80銭台まで値下がりした。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1268.09 | 0.38 | 0.03% |

| ドル/円 | ¥159.81 | ¥0.88 | 0.55% |

| ユーロ/ドル | $1.0692 | -$0.0010 | -0.09% |

| 米東部時間 | 16時58分 |

ニューヨーク時間午前9時45分に発表された6月の米サービス業購買担当者指数(PMI)速報値が2022年4月以来の高水準に上昇したことなどに反応。終盤にかけてじりじり下げ、一時159円84銭まで下落した。重要な心理的節目として意識される160円に近づいている。

ノムラ・インターナショナルの通貨ストラテジスト、宮入祐輔氏は「ドル・円の相場水準より上昇ペースの方が重要だ。従って、このようにゆっくりとしたペースでじわじわとドルが上昇している状況では、日本の財務省が市場に介入する上でのハードルはまだ高いと考える。とはいえ、ドル・円が160円17銭を超えた場合は口先介入がもっと増えるはずだ」と指摘した。

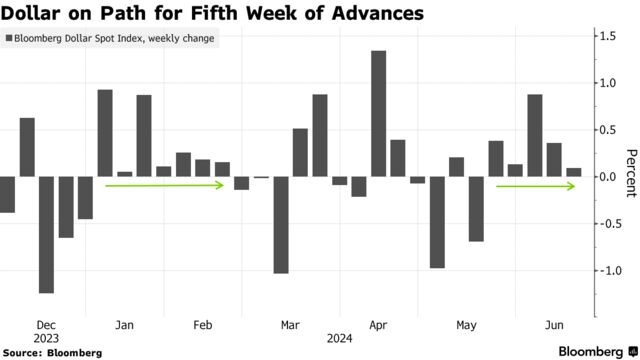

ブルームバーグ・ドル・スポット指数は5週連続の上昇で、2月以来の長期連続高。ドル独歩高の様相が強まっており、主要通貨では今週、円の下落が最もきつかった。英ポンドとスイス・フランも大幅安となった。

マネックスの外国為替トレーダー、ヘレン・ギブン氏は「米金融当局が利下げに踏み切るまで、ドル高の流れが変わることはないだろう」と指摘。「米金融当局が緩和に大きくかじを切るまで、円とスイス・フランは向こう数カ月、最も苦しむことになるかもしれない」と述べた。

ブルームバーグ・エコノミクス(BE)のシニアエコノミスト、デービッド・パウエル氏は「米金融当局の見通しはなお流動的だ。6月の米連邦公開市場委員会(FOMC)会合後に公表された当局者の金利見通しでは、年内の予想利下げ幅が3月時点の75ベーシスポイント(bp、1bp=0.01%)から25bpに縮小した」と指摘。「これに対してBEでは、インフレ鈍化と失業率の上昇により、9月と12月にそれぞれ25bpずつ、合計50bpの利下げが実施されると見込んでいる」とし、「米金融当局が他の中央銀行にとってアンカー(いかり)の役割を果たしているため、米金融政策の先行きを巡る不透明感は、ユーロ圏から日本、アルゼンチンやトルコに至るまで、世界各国・地域の見通しにも影響を及ぼす」と述べた。

ドル一強の構図は為替市場全般に混乱をもたらしており、とりわけ超低金利の円は今年、対ドルで11%余り下落している。

日本の当局は、過度な変動があれば適切な行動を取る構えをみせている。円を下支えし投機的な取引を抑制するため、すでに4月と5月に記録的な規模の為替介入を行っている。

レバレッジドファンドの円ショートは、日米金利差を背景に4月に記録的な水準に達したが、その後は縮小している。スイス・フランに対するショートポジションは今月、2021年11月以来の高水準に達している。スイス・フランは年初来、対ドルで約6%の値下がりだ。スイス・フランが一段安となっている背景には、スイス国立銀行(中央銀行)が追加利下げに踏み切ったことがある。

金融市場が比較的落ち着いているため、ドルの上昇には一定の歯止めがかかっているが、ドル高の流れは当面続きそうだ。

ゴールドマン・サックス・グループのカマクシャ・トリベディ氏は電話取材で「バリュエーションのプレミアム低下は極めて緩やかで、『ドルがより長くより強く』の流れは続くだろう」と指摘。その上で「基本シナリオは年内2回の利下げだが、米国の経済成長も資産市場も、依然として極めて底堅い状況が続く」との見方を示した。

米国株式市場では、S&P500種株価指数とナスダック総合指数が続落。オプションの満期日が集中する「トリプルウィッチング」となったこの日、慎重ムードが強まったほか、これまで米株高の原動力となってきたエヌビディアは再び売られた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5464.62 | -8.55 | -0.16% |

| ダウ工業株30種平均 | 39150.33 | 15.57 | 0.04% |

| ナスダック総合指数 | 17689.36 | -32.23 | -0.18% |

トリプルウィッチングでは株価指数先物、個別銘柄、株価指数オプションの3つに関連する約5兆5000億ドル(約878兆円)相当のデリバティブ取引が満期を迎える。そのためトレーダーは一斉に既存のポジションをロールオーバーするか、新たなポジションを構築するか決める必要に迫られる。今回は、エヌビディアの影響が加わった。21日に満期を迎えるエヌビディアに絡む契約の規模は、原資産としてはS&P500種に次いで2番目に大きい。また、S&Pダウ・ジョーンズ・インデックスによる指数のリバランスも重なった。

米国株は「トリプルウィッチング」で波乱も-5.5兆ドル期日到来 (1)

エヌビディアはこの2日間で時価総額2000億ドル余りを失った。時価総額は約3兆1000億ドルで、アップルの3兆2000億ドル、マイクロソフトの3兆3000億ドルを下回った。

エヌビディア、株続落で時価総額2000億ドル消失-首位の座から陥落

バンク・オブ・アメリカ(BofA)のストラテジスト陣は、人工知能(AI)への熱狂は今週、エヌビディアを時価総額で世界首位に押し上げただけでなく、ハイテクファンドへの記録的な資金流入を後押ししたと指摘した。BofAがEPFRグローバルのデータを引用して記したリポートによれば、19日までの1週間に約87億ドルがテクノロジーファンドに流入した。

ストラテジストのマイケル・ハーネット氏は、フランスの政治的混乱で欧州が低調な中、「『全ての道はエヌビディアに通ず』というトレーディングの傾向が再び強まっている」と指摘。投資家はAI関連へのエクスポージャーを増やす必要性をなお感じているものの、「あらゆる資産運用者が株式の集中リスクを懸念している」とハーネット氏は述べた。

「全ての道はエヌビディアに通ず」、ハイテクに資金流入-BofA

市場は今年下期の行方と米金融当局の次の一歩を見据えつつポジション構築を行うという重要な岐路にさしかかっており、今回のトリプルウィッチングはそのタイミングで起こった。S&Pグローバルが発表した6月のサービス業PMIはここ2年余りの最高水準となった。5月の米中古住宅販売件数は3カ月連続で減少。一方、販売価格は過去最高を更新した。

UBSグローバル・ウェルス・マネジメントの米州担当最高投資責任者(CIO)、ソリタ・マルチェリ氏は、投資家は大荒れの展開にも備えるべきだと指摘。「下半期は移行とボラティリティーの局面となりそうだ。今ここで下す決断が、この時期をうまく乗り越えられるかどうかの鍵を握る」と述べた。

米国債相場は小幅高。早い時間では、弱いユーロ圏のPMIデータを受けて独連邦債が大きく買われた流れが波及した。だがその後、発表された米製造業・サービスPMIが上振れし、ほぼ巻き戻された。

ユーロ圏PMIが予想外に失速、仏選挙リスクが圧迫-製造業低迷 (1)

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.40% | 0.0 | 0.00% |

| 米10年債利回り | 4.26% | -0.4 | -0.09% |

| 米2年債利回り | 4.73% | -0.7 | -0.15% |

| 米東部時間 | 16時59分 |

米10年債利回りは4.25%でほぼ変わらず。欧州債市場では、ドイツ債に対するフランス債の上乗せ利回り(スプレッド)が拡大し、終値ベースで2012年以来の大きさに達した。

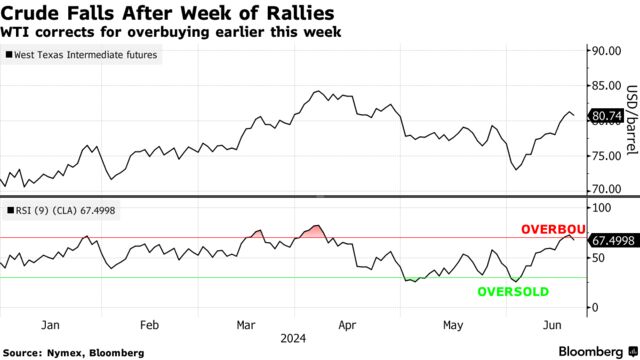

ニューヨーク原油相場は反落。先物がテクニカル指標で買われ過ぎの領域に入ったことで、上値を追う展開にならなかった。ただ、米原油在庫の縮小と燃料需要増加の兆候を受け、週間ベースでは上昇を維持した。

相対力指数(RSI、9日間)で見ると、ウェスト・テキサス・インターミディエート(WTI)は20日に買われ過ぎの範囲に入っていた。

ドルが21日に上昇したことも、商品相場全般に重しとなった。

米エネルギー情報局(EIA)が前日に発表した週間統計は、原油と石油精製品に対する需要の高まりを示した。米原油在庫は255万バレル減少し、ガソリンとディーゼル燃料の在庫もそれぞれ減少した。

ニューヨーク商業取引所(NYMEX)のWTI先物8月限は前日比56セント(0.7%)安の1バレル=80.73ドルで終了。ロンドンICEの北海ブレント8月限は0.5%安の85.24ドルで引けた。

ニューヨーク金相場は反落。米PMIでサービス業と製造業の指数がともに市場予想を上回ったことを受け、米利下げ時期に関する予想は再検討が必要とのムードが広がった。

TDセキュリティーズのグローバル商品戦略責任者、バート・メレク氏は今回のPMIを受け、「米金融当局がよりタカ派的スタンスを示唆するようになる」かもしれないと述べた。

金スポット価格はニューヨーク時間午後2時47分現在、前日比1.6%安い1オンス=2322.44ドル。ニューヨーク商品取引所(COMEX)の金先物8月限も1.6%下げて2331.20ドルで終了した。

原題:Stocks Fall as ‘Key’ Rebalance Puts Nvidia in Play: Markets Wrap(抜粋)

Dollar Up Fifth Straight Week, Yen Maintains Losses: Inside G-10

Dollar Winning Streak Extends Into Fifth Week as Yen Slumps

Treasuries Pare Bund-Led Gains After US June PMIs Beat Estimates

Oil Rally Fizzles After Futures Cross Into Overbought Territory