Rita Nazareth

- 金融株は下落、大手米銀トップの慎重な発言で

- 米国債相場は上昇、原油安で-3年債入札好調

10日の米株式市場ではS&P500種株価指数が続伸。大手ハイテク株を中心に買いが入った。一方、大手米銀トップの慎重な発言を受けて、金融株は売られた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5495.52 | 24.47 | 0.45% |

| ダウ工業株30種平均 | 40736.96 | -92.63 | -0.23% |

| ナスダック総合指数 | 17025.88 | 141.28 | 0.84% |

アナリストの強気な見解を受けて上昇したテスラを中心に大型株が上げた。オラクルは最高値を更新。一方、バンク・オブ・アメリカ(BofA)は投資銀行の業績が一部市場予想を下回るとの見通しを示した。JPモルガン・チェースはアナリスト予想が楽観的過ぎると指摘した。前日にはゴールドマン・サックス・グループが、第3四半期のトレーディング部門が10%減益となる可能性を示唆していた。

JPモルガン、楽観見通し「妥当ではない」-銀行株全般に売り拡大 (1)

10日夜に米大統領選の民主党候補ハリス副大統領と共和党候補のトランプ前大統領による討論会を控え、選挙リスクも意識された。

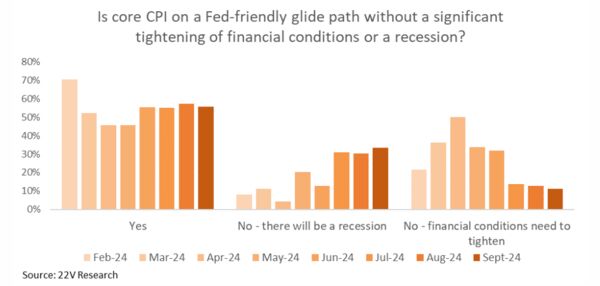

11日の消費者物価指数(CPI)発表を前に、22Vリサーチが実施した調査によると、コアCPIが米金融当局が望むような軌道にあるとの回答比率は56%だった。一方、リセッション(景気後退)を予想する投資家の割合は高止まりしている。

CPIに対する市場の反応については、48%が「まちまち・無視できる程度」、32%が「リスクオン」と回答。「リスクオフ」を予想したのは20%にとどまった。

ウェルズ・ファーゴ・インベストメント・インスティチュートのサミーア・サマナ氏は「市場が米利下げを積極的に期待していることを考えると、CPIが上振れすれば、下方向の荒い値動きにつながるだろう」と指摘。「CPIが下振れすれば、利下げ余地が大きくなる一方、景気が予想以上に減速していることを示し、上下両方向のリスクが高まる」と述べた。

米国で近く利下げが見込まれる中、リセッションリスクはなお低いとして、米ゴールドマン・サックス・グループのストラテジストは、米国株が20%超の大幅安となる可能性は低いと予測した。

クリスチャン・ミューラーグリスマン氏率いるゴールドマンのチームは、バリュエーションの上昇や強弱が混在する成長見通し、政策の不透明感によって年末にかけて株価が下落する可能性はあるものの、「健全な民間セクター」が経済をある程度支えており、全面的な弱気相場に突入する公算は小さいとの見方を示した。

米国債

米国債相場は上昇。原油安を受けて買いが入った。午後には規模580億ドルの3年債入札で強い需要があり、堅調を維持した。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 3.95% | -4.6 | -1.15% |

| 米10年債利回り | 3.64% | -6.2 | -1.67% |

| 米2年債利回り | 3.59% | -7.7 | -2.09% |

| 米東部時間 | 16時48分 |

為替

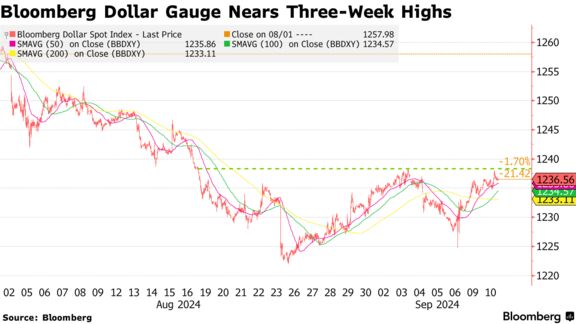

外国為替市場ではドル指数と円が上昇。米大統領選の候補者による討論会を前に、リスク回避の動きとなった。

円は対ドルで上昇。一時は1ドル=142円20銭まで上げた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1236.44 | 1.31 | 0.11% |

| ドル/円 | ¥142.49 | -¥0.69 | -0.48% |

| ユーロ/ドル | $1.1021 | -$0.0014 | -0.13% |

| 米東部時間 | 16時49分 |

クレディ・アグリコルCIBのG10為替調査・戦略責任者、バレンティン・マリノフ氏は「この値動きは、ドル・スマイル理論が依然として外為市場の支配的なひな形であることを浮き彫りにしている。実際、米緩和観測が引き続きドルに打撃を与える可能性がある一方、リセッション懸念を背景とした市場のリスク回避志向はリスク関連通貨に対してドルを下支えするはずだ」と述べた。

原油・金

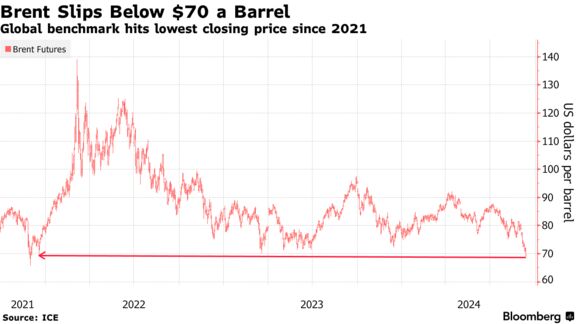

原油相場は国際指標である北海ブレント先物がおよそ2年ぶりに1バレル=70ドルの節目を割り込んだ。堅調な供給と需要低下への懸念に加え、投機的な売りが下げを加速させた。

10日発表された弱い中国の輸入データを含め、米中両国のさえない経済統計により需要への懸念が強まり、来年に供給過剰に陥るリスクが意識された。石油輸出国機構(OPEC)非加盟の産油国で生産量が急増していることも、こうした懸念に拍車をかけており、弱気なポジションは記録的な水準に膨らんでいる。

CIBCプライベート・ウェルスのシニア・エネルギー・トレーダー、レベッカ・バビン氏は「押し目買いへの自信が失われており、原油は底打ちが難しい状況だ。大きな材料も限定的で、エアポケット(航空機が急激に下降する空域)が生じている」と指摘。「中国のデータは引き続き低調だ」と述べた。

OPECは世界の石油需要見通しをおおむね横ばいで維持した。国際エネルギー機関(IEA)も今週、月報を公表する。IEAはこれまで、来年の供給過剰を予想している。

BOKファイナンシャル・セキュリティーズのシニアバイスプレジデント、デニス・キスラー氏は「中国の需要軟化が最大の弱気要因となっている。今や多くのトレーダーがアジアの需要低迷は長期的な問題になると考え始めている」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物10月限は、前日比2.96ドル(4.3%)安の1バレル=65.75ドルで終了。ロンドンICEの北海ブレント11月限は3.7%下げて69.19ドル。WTI、ブレントともに終値で2021年12月以来の安値となった。

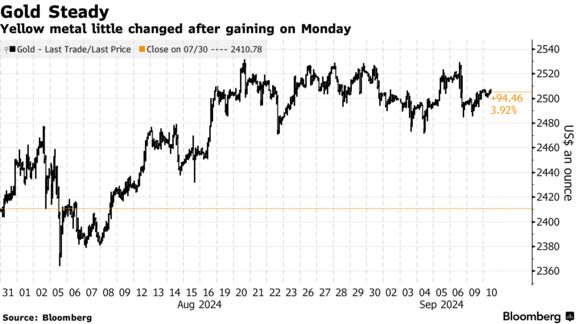

金スポット相場は続伸。今週発表される米インフレ統計に注目が集まる中、日中はもみ合いの展開となった。同統計は利下げサイクルの道筋に関して手掛かりを提供する可能性がある。

米CPIが11日、米生産者物価指数(PPI)は12日にそれぞれ公表の予定で、米金融当局にとって利下げの判断材料になるとみられている。

FHNファイナンシャルのクリス・ロウ氏は「インフレは重要だ」と指摘。「弱めの数字となれば、米金融当局に50ベーシスポイント(bp、1bp=0.01%)の利下げを促す可能性がある。高めが出れば、25bpが確実になり得る」と述べた。

金利低下は、利回りを生まない金にとって強材料とされる。

金スポット価格はニューヨーク時間午後2時3分現在、前日比6ドルちょうど(0.2%)高の1オンス=2512.38ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は10.40ドル(0.4%)上げて2543.10ドルで引けた。

原題:Stocks Get Tech Boost Despite ‘Big Bank Gloom’: Markets Wrap(抜粋)

Treasuries Rally as Oil Tumbles, Auction Draws Strong Demand

Dollar, Yen Up in Risk-Off Trade Before US Debate: Inside G-10

Brent Oil Tumbles Below $70 as Oversupply Fears Deepen Rout

Gold Wavers as Market Awaits Inflation Data Ahead of Fed Meeting