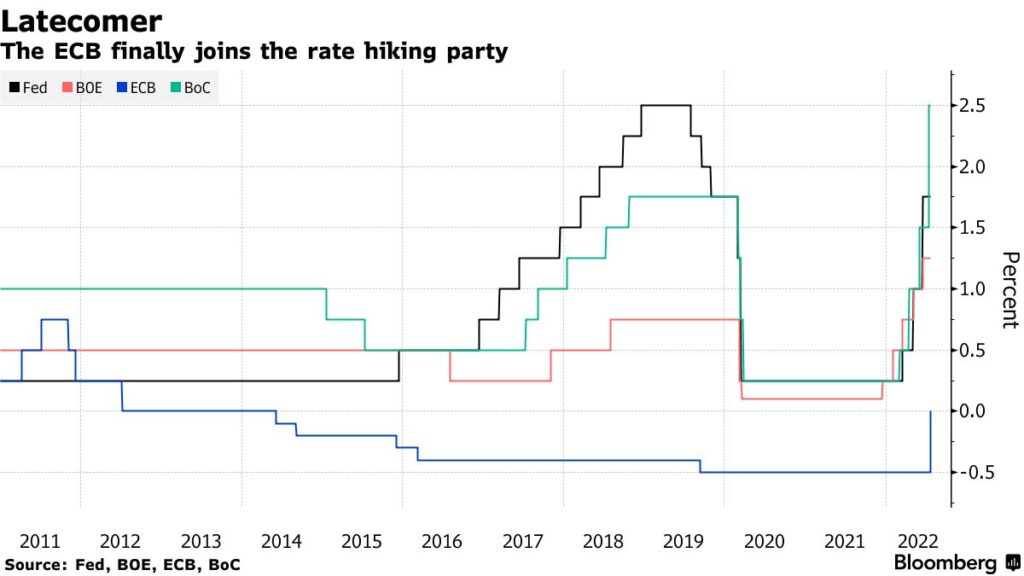

中央銀行が超えてはならないラインを設定すれば、市場はそれを試そうとする。欧州中央銀行(ECB)はユーロ圏債券市場の分断化阻止ツール「トランスミッション・プロテクション・インスツルメント(TPI)」について最初の詳細を発表した。トレーダーらはその発動条件を探ろうとしている。

スプレッドがどの程度拡大すればツールが発動するのか。ある国の国債市場をECBが支える条件は何か。イタリアの政治混乱はECBに行動をとどまらせるのか。

フランクリン・テンプルトンの欧州債券責任者、デービッド・ザーン氏は「市場はECBの決意を試そうとするだろう」とし、「ECBがいつ、どの水準で介入するかに市場は関心を持っている」と話した。

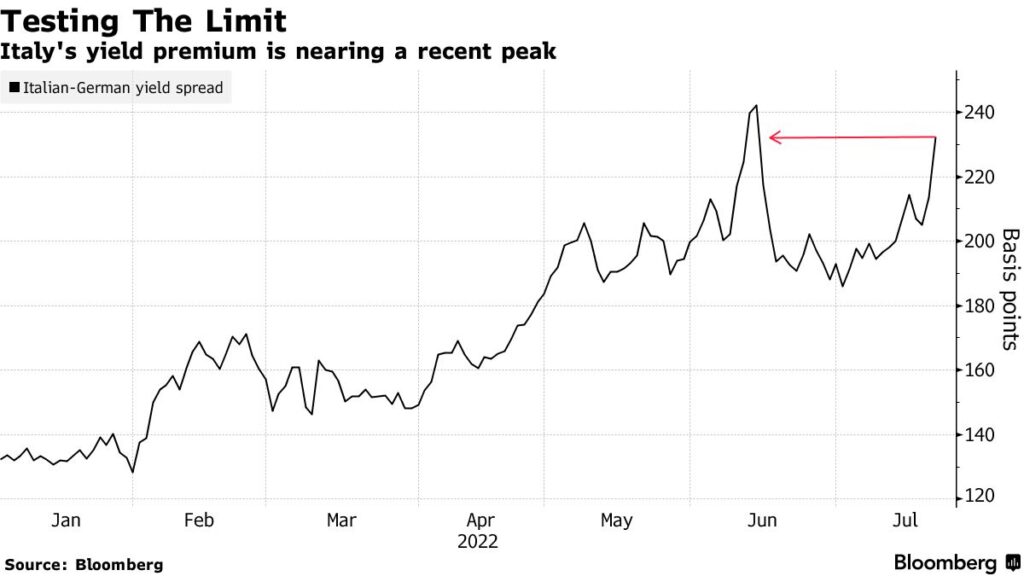

誰もが注目している指標は、イタリア債とドイツ債のスプレッドだ。一部のストラテジストはECBが緊急会合を開いた6月のピークをわずかに上回る250ベーシスポイント(bp、1bp=0.01%)前後が引き金になる可能性があるとみている。22日午前は約235bpだった。

しかしイタリアは現在、ドラギ首相の辞任で総選挙に直面しており、スプレッド拡大には妥当な理由がある。イタリア市場の動揺は政治の展開に関連したもので、これはTPIの焦点ではない。事情に詳しい関係者は21日のECB発表後、政策委員会はTPI創設で合意したが、現在の状況下で発動が正当化されるとは考えていないと述べていた。

フィデリティ・インターナショナルのマクロおよび戦略的資産配分のグローバル責任者、サルマン・アーメド氏は、「ECBがスプレッド拡大をどこまで容認するかに、今や注目が集まっている」と指摘。「極右政党がリードするイタリア総選挙の見通しは、少なくとも短期的にはイタリアがECBによる支援の条件を満たさない可能性が高いことを意味し、ECBが介入するかどうかについての疑問につながる」と語った。

原題:Bond Traders Hunt for the Trigger of the ECB’s Anti-Crisis Tool(抜粋)