Masaki Kondo、船曳三郎

日本銀行の次期総裁に経済学者で元日銀審議委員の植田和男氏が指名されることで、金融市場は金融政策の正常化を織り込み始めた。債券トレーダーはイールドカーブコントロール(長短金利操作・YCC)のさらなる修正に賭け、今年半ばにマイナス金利が終了するとの見方も強めている。株式投資家は銀行が金利上昇の恩恵を受けると期待している。

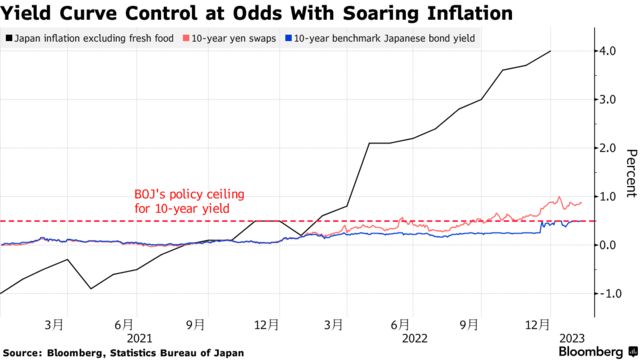

長期金利の指標である新発10年国債利回りは日銀の許容上限0.50%付近に張り付いている。日銀が直接介入できないスワップ市場の10年物金利は同債利回りを30ベーシスポイント(bp)以上も上回っている。ただ、それでも40年ぶりの高水準にあるコアインフレ率には遠く及ばない。

「日本は大きなインフレ問題を抱えているが、多くのエコノミストは過小評価している」と、アシンメトリック・アドバイザーズのストラテジスト、アミール・アンバーザデ氏(シンガポール在勤)は指摘する。「植田氏は、インフレが今期から低下傾向に向かうという黒田東彦総裁の誤った希望に縛られることなく、多くの人が思っているよりも早くYCC修正に手を付けるだろう」とみる。

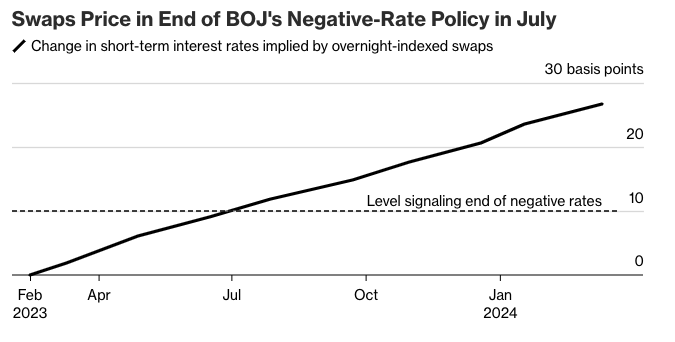

日銀のマイナス金利政策も植田次期総裁の下で終了すると予想されている。フォワードスワップは7月のマイナス金利解除と、その後の利上げを織り込んでいる。バークレイズ証券の山川哲史氏は、日銀は7月にマイナス金利を解除し、短期政策金利のみを目標とする従来の金融政策の枠組みに戻すとみている。

長期金利の上限設定とマイナス金利政策は銀行の収益性を圧迫してきた。株式市場では、政策転換への期待から銀行業指数が5年ぶりの高値圏に達している。

日銀が昨年12月に予想外のYCC修正に踏み切る中、日本円は同10月末に比べて10%以上も急騰し、10カ国・地域中最大のパフォーマンスとなった。次期総裁の下で行われる4月の日銀決定会合を含む3カ月のインプライドボラティリティーは、為替市場全体の指標が低下する中でも上昇しており、日銀の次のサプライズに警戒していることを示している。

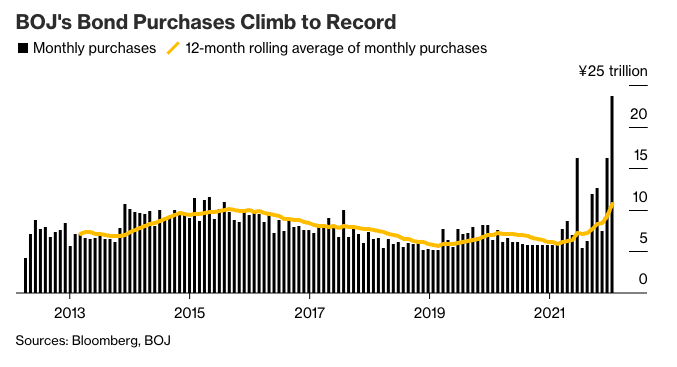

日銀は目先、長期金利の上限0.5%を守るために市場介入を強化する必要があるが、1月に過去最大23.7兆円の国債を買い入れており、すでに国債発行額の半分を保有する。さらなる買い入れ拡大は昨年12月の政策修正の目的だった市場機能の問題をさらに悪化させかねない。みずほ銀行の唐鎌大輔チーフマーケットエコノミストは、「黒田日銀は金融政策の限界に挑戦し、その非効率性を明らかにした」と指摘する。