- 時間がたっても市場機能の悪化は是正できない-東海東京証の佐野氏

- 2月臨時会合で再修正思惑、YCCアタックも-三菱モルガン石井氏

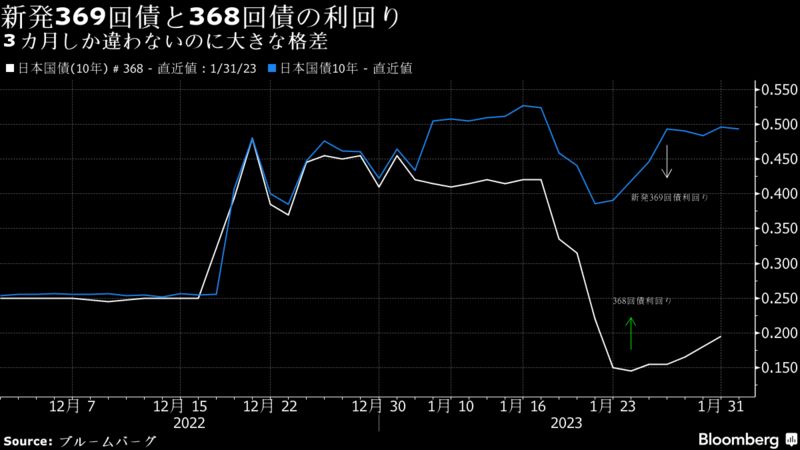

日本銀行のイールドカーブコントロール(長短金利操作、YCC)が続く中、残存期間が10年程度の国債で異なる利回りが存在する「一物二価」が鮮明になっている。市場機能が損なわれて社債発行への弊害やYCC限界論が市場で強まっている。

1日の国債市場で10年369回債が0.48%を付けた一方、368回債は0.21%だった。ともに10年カレント(直近発行)債で満期日の差はわずか3カ月だが利回りは倍以上違う。三菱UFJモルガン・スタンレー証券の石井純シニア債券ストラテジストは「ほぼ同じ残存期間の国債が一物二価という異常事態で、これほどの金利差は記憶にない」と語った。

日銀は昨年12月に10年債の許容変動幅を拡大、上限を維持するためカレント債のほぼ全てを購入している。369回債は2、3月に追加発行されるため需給緩和から金利が高止まりする一方、368回債や367回債は売り手不在で極端に利回りが低い。こうした金利のゆがみが企業の社債発行にも影響を与えている。

日銀が金融緩和を修正、長期金利の許容上限を0.5%に引き上げ

限界論

みずほ証券の大橋英敏チーフクレジットストラテジストは「社債発行を延期したり十分な起債ができない例が出ている」と語る。日本の企業金融は銀行融資が多く資金調達に行き詰まる企業が出ているわけではないが、電力会社のように「負債額や社債発行残高が多い企業にとって調達コストが上がっている」と述べた。

社債発行環境の改善はまだ見えず、YCC修正受け企業は起債延期も

黒田東彦総裁は1月18日の会見で「機動的な市場調節運営を続けることで市場機能は改善していく」と述べた。

これに対し東海東京証券の佐野一彦チーフストラテジストは「時間が経過しても改善しない」と断言する。利回り曲線のゆがみにより国債は先物との連動性が失われボラティリティ(価格変動)が上昇するなど取引に支障が出ており、市場機能改善にはYCC撤廃しかないと語る。

三菱モルガンの石井氏は、市場機能悪化でYCC限界論が強まっており、「それを抑えようと日銀が国債を買い増す結果、さらに市場機能が悪化するという悪循環に陥っている」と述べた。その上で「日銀が2月に臨時の金融政策決定会合を開きYCCを再修正せざるを得なくなるとの思惑から、海外投機筋がYCCアタックを続ける可能性もありそうだ」としている。

ヘッジファンドのブルーベイ、米国・日本・イタリアの国債をショート