- 同様の事態、前回には金融危機後の時期以来で最大の債券売りに

- 景気悪化懸念の後退に伴い投資家は長期債保有への不安を深める

債券市場のある指標が突然、赤信号を発した。前回に赤が灯った時には世界金融危機後の時期以来で最大の債券売りにつながっていた。

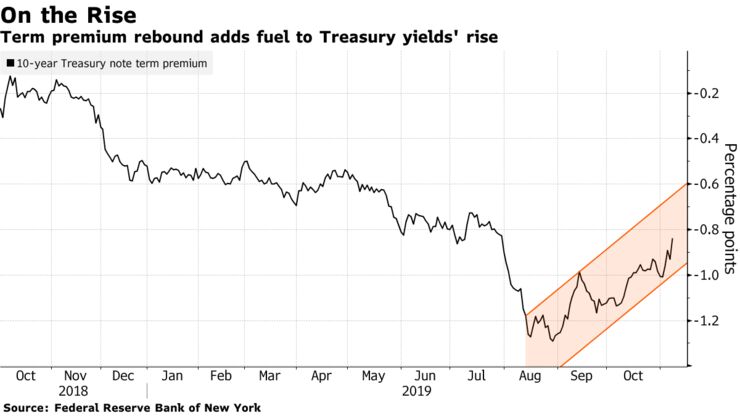

その指標とはタームプレミアムで、米国債とドイツ国債の両方について前四半期の記録的低水準から反転上昇している。米国債タームプレミアムの3カ月での上昇は2016年後半以来の最大に向かっている。

8月までの安定した上昇から一転し、世界の債券相場は最近数週間に下落した。貿易紛争の緩和が世界経済への懸念を和らげたことが背景にある。タームプレミアムの反発は債券売りがさらに続くことを示唆する。短期債をロールオーバーする代わりに長期債を保有する投資家が求めるプレミアムの上昇トレンドは、始まったばかりだと投資家やストラテジストが指摘する。

10年物米国債利回りは7日に3カ月ぶり高水準となり、ドイツ国債利回りも7月半ば以来の高さとなった。フランスとベルギーではゼロを上回った。8日の日本国債利回りは5月以来の最高に達した。

景気悪化懸念の後退に伴い、安全資産からリスク資産への資金の流れが見込まれる中で投資家は長期債保有について不安を深めている。こうした傾向はすでに利回りを押し上げ、米連邦準備制度が利下げ停止を示唆していることと相まって、タームプレミアムが上昇。欧州でも緩和的な金融政策の中でインフレ見通しが上向きタームプレミアムへの上昇圧力になっている。

コーナーストーン・マクロのパートナー、ロベルト・ペルリ氏は、貿易問題や英国の欧州連合(EU)離脱を巡るリスクが和らいだため、「タームプレミアムは50ベーシスポイント(bp、1bp=0.01%)程度上昇する余地がある。米金融当局は金利を据え置いており利上げの可能性はゼロなので投資家がリスクを取るインセンティブは大きい」と話した。

ニューヨーク連銀のモデルによると、10年物米国債のタームプレミアムは8月末から約42bp上昇し、3カ月で16年以来最大の上昇に向かっている。8月はマイナス1.29%という記録的な低さだったが、先週にはマイナス0.84%まで回復した。

原題:

This Red Alert Is Now Flashing on the Bond Trader’s Radar Screen(抜粋)