Rita Nazareth

- 依然として大きい日米金利差を背景としたドル高・円安基調が根強い

- 低調な7年債入札を受けて利回りが上昇-S&P500種は5300割れ

29日のニューヨーク外国為替市場で円相場は下落。一時1ドル=157円71銭まで下げ、日本時間2日早朝の円急騰前の水準まで戻った。依然として大きい日米金利差を背景としたドル高・円安基調が根強い。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

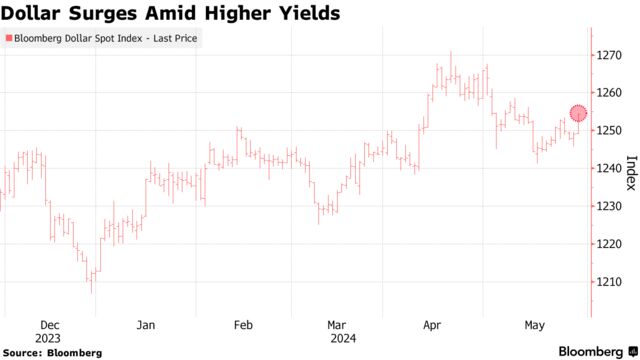

| ブルームバーグ・ドル指数 | 1255.09 | 5.98 | 0.48% |

| ドル/円 | ¥157.70 | ¥0.53 | 0.34% |

| ユーロ/ドル | $1.0800 | -$0.0057 | -0.53% |

| 米東部時間 | 16時40分 |

米国債利回り上昇が投資家心理に重しとなる中、逃避需要からドルは買われ、主要10通貨に対するドルの動きを示すブルームバーグ・ドル・スポット指数は2週間ぶり高水準に上げた。

円買い介入への警戒感が再び強まる一方、市場ではその効果に対して懐疑的な見方も根強い。イエレン米財務長官が為替介入に否定的な発言を繰り返す中、継続的な円買い介入実施は難しいとの見方が円を売りやすくしている面もある。

バシーリ・セレブリアコフ、シャハブ・ジャリヌース両氏を含むUBSのストラテジストは28日付の顧客向けリポートで、「米経済データはいくらか軟化し、米金融当局は利上げの可能性は低いとの考えを示しているが、ドルネガティブの環境に移行するハードルは依然高いと当社ではみている」と記述。UBSではドル・円相場について、160円で今年を終え、2025年末までに140円になると予想している。

ドルを152円の押し目で買うこと検討、年末予想は160円-UBS

米国債は下落し、米国株も押し下げられた。前日に続いて米国債入札が低調となったことを受け、米金融当局が利下げを急がない姿勢を見せる中で、利回りの上昇継続をもたらし得る国債供給増加への懸念が強まった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.73% | 6.7 | 1.44% |

| 米10年債利回り | 4.61% | 6.4 | 1.40% |

| 米2年債利回り | 4.97% | -0.4 | -0.08% |

| 米東部時間 | 16時40分 |

この日実施された7年債入札(発行額440億ドル)では、最高落札利回りが4.650%と、入札前取引(WI)水準の4.637%を上回った。前日に実施された2年債と5年債の入札も需要は軟調だった。これらの入札は複数の資産クラスに対して影響力を強めており、インフレが減速の兆しをほとんど見せない中、米金融政策を巡る不透明感がいかに市場を支配し続けているかを浮き彫りにしている。

またBTIGの世界金利トレーディング共同責任者、トーマス・ディガロマ氏は「アジアと欧州で広がった債券売りの動きを受けて、米7年債入札では需要が低調だった」と指摘。「きょうの世界的な債券の売り浴びせには強い勢い」があり、米国債入札に重しとなったと述べた。

ミラー・タバクのマット・メイリー氏は「現在の状況は急速に懸念要素になりつつある」と指摘。「米国だけでなく、世界の他の地域でも利回りが再び上昇している。予想株価収益率(PER)が22倍となっている米株式市場にとってこれは明るいニュースではない」と語った。

S&P500種株価指数は5300を割り込んだ。個別銘柄では利益見通しを下方修正したアメリカン航空グループが安い。ユナイテッドヘルス・グループも下落。一方でエネルギー大手マラソン・オイルは上昇。同業コノコフィリップスは、マラソン・オイルを買収することで同社と合意した。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5266.95 | -39.09 | -0.74% |

| ダウ工業株30種平均 | 38441.54 | -411.32 | -1.06% |

| ナスダック総合指数 | 16920.58 | -99.30 | -0.58% |

米連邦準備制度理事会(FRB)が29日公表した地区連銀経済報告(ベージュブック)は、米経済が4月上旬以降に大半の地域で「わずかな、ないし緩慢な」ペースで拡大したと指摘した。個人消費は物価上昇の影響で抑制されたという。

LPLファイナンシャルのジェフ・ローチ氏は「消費者は価格により敏感になってきており、それが利益率を圧迫しそうだ」と分析。「価格の高止まりで一部の消費者は厳しい状況が続いていることから、値引きやインセンティブの増加が予想される」と語った。

パウエル米連邦準備制度理事会(FRB)議長をはじめとする金融当局者は、政策金利を引き下げる前に、インフレ率が目標の2%に向かって持続的に低下しているという証拠をさらに目にする必要があると強調している。

UBSグローバル・ウェルス・マネジメントのソリタ・マルチェリ氏は「インフレと経済成長が鈍化し、米金融当局は今年終盤に利下げすると見込まれることから、米国債利回りは低下して年を終えると当社は引き続きみている」と語った。

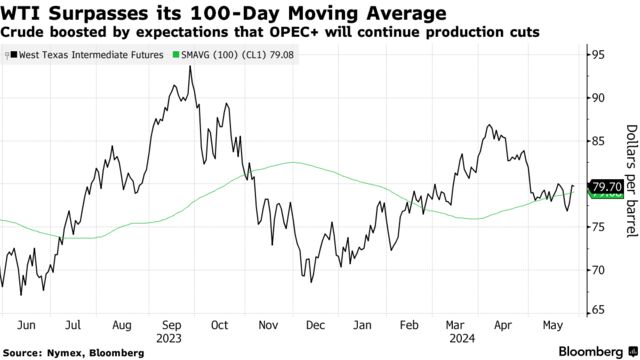

ニューヨーク原油相場は反落。米国債の入札が前日に続いて低調だったことを受け、利回り上昇への懸念が広がり、金融市場全体にリスクオフのムードが漂った。

株式相場の下げが影響し、ウェスト・テキサス・インターミディエート(WTI)は1バレル=80ドルを下回って取引を終えた。前日は紅海での商船攻撃やイスラエル軍のラファ中心地侵攻といった地政学リスクの再燃で、2.7%上昇していた。

原油相場は昨年のこの時期を約14%上回って推移している。中東全域の緊張とOPECプラスの減産が、今年の相場を押し上げてきた。しかしイスラエルとイスラム組織ハマスの戦争が原油流通の妨げにならず、OPECプラス以外の産油国からの供給が引き続き潤沢であることから、価格の上昇は抑えられている。

2日にオンラインで開かれるOPECプラスの会合では、現行の減産体制を今年下期に延長すると予想されている。こうした見方に支えられて、WTIと北海ブレント原油はいずれも最近、100日移動平均を上抜けた。

OPECプラスにとって中国の需要環境はなおも暗く、製造業の低迷と住宅不況で建設に使用するプラスチックや燃料の消費が落ちている。OPECプラスを事実上率いるサウジアラビアとロシアからの原油購入を、中国はある程度抑制してもいる。

ニューヨーク商業取引所(NYMEX)のWTI先物7月限は、前日比60セント(0.75%)下げて1バレル=79.23ドルで終了。ロンドンICEの北海ブレント7月限は62セント(0.7%)安い83.60ドル。

ニューヨーク金相場は反落。市場は政策当局者からの発言を消化しながら、利下げ時期を左右しかねない重要物価データの発表を待っている。

先週に1オンス=2400ドルを超えて過去最高値を更新した金は、逃避需要の拡大と中央銀行による購入、中国消費者による買いに支えられ、2月中旬から急ピッチで上昇してきた。米利下げが近いという楽観も、数週間前から金価格を押し上げていた。利息の付かない金投資にとって、利下げはプラスに作用する。

しかしミネアポリス連銀のカシュカリ総裁は28日、米金融当局の政策スタンスは景気抑制的だが、追加利上げの可能性を完全に排除したわけではないとの考えを示した。

サクソバンクの商品戦略責任者オレ・ハンセン氏は「金の続伸が3営業日で一旦停止となったのは、米金利に関する最新の当局者発言や、28日の低調な国債入札を受けた米国債利回りの上昇と強いドルを市場が消化しようとしているからだ」と解説した。

金スポット価格はニューヨーク時間午後2時20分現在、前日比19.30ドル(0.8%)下げて1オンス=2342.01ドル。ニューヨーク商品取引所(COMEX)の金先物8月限は15.20ドル(0.6%)安い2364.10ドルで終了した。

原題:Stocks Fall as Weak Treasury Sale Lifts US Yields: Markets Wrap(抜粋)

Treasuries Extend Slide After Trio of Dismal US Debt Auctions

Dollar Surges to Two-Week High as Sentiment Sours: Inside G-10

Oil Sinks as Weak Treasury Auction Creates Risk-Off Sentiment

Gold Declines After Three-Day Gain on Fed’s Rate Comments