Rita Nazareth

- エヌビディア3日続落、時価総額約4300億ドル消失

- 円は介入への警戒で神経質な動き、160円の節目意識

24日の米株式市場ではS&P500種株価指数が3営業日続落。朝方には上昇する場面もあったが、失速。エヌビディアが下げて、同社の時価総額が約4300億ドル消失する中、強気相場の原動力となってきたテクノロジー株が上昇一服の時期を迎えたとの観測が強まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5447.87 | -16.75 | -0.31% |

| ダウ工業株30種平均 | 39411.21 | 260.88 | 0.67% |

| ナスダック総合指数 | 17496.82 | -192.54 | -1.09% |

S&P500種ではテクノロジー株が下げた一方、エネルギーや金融銘柄は上昇した。大型ハイテク銘柄中心のナスダック100指数は1.2%安。フィラデルフィア半導体株指数(SOX)は3%下落し、指数を構成する30銘柄中29銘柄が下げた。一方、ダウ工業株30種平均は値上がりした。

エヌビディアは3営業日続落。最高値を更新した後の3日間の下落率は13%と、調整局面入りの目安である10%を超えた。同社の株式は向こう1年の売上高見通しに基づく株価売上高倍率(PSR)が23倍と、S&P500種株価指数構成銘柄で最も割高となっていた。

BTIGのジョナサン・クリンスキー氏は、「年初来の株高をけん引してきた多くの銘柄の短期的な巻き戻しについて、引き続き懸念している」と指摘。「S&P500種が7月にかけて一段と大幅な下げを回避するには、強気派は水面下でのローテーション継続を確認する必要がある」と述べた。

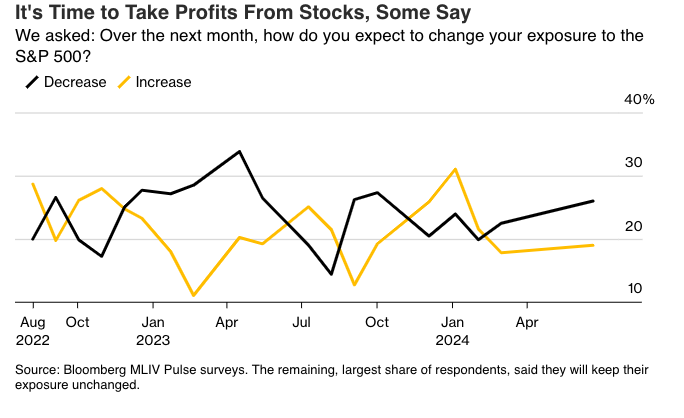

最新のブルームバーグ「マーケッツ・ライブ(MLIV)パルス」調査によれば、回答者の4分の1余りは今後1カ月に株式の保有を減らす計画だ。保有を増やすと見込む回答者は19%で、潜在的な売り手と買い手の差は昨年10月以来の最大となっている。

回答者586人の中央値では、S&P500種は5606で今年を終えると見込まれている。現行水準から約2.5%高の水準で、年初から約15%値上がりした後、上昇余地は限られているとの見方が示唆される。さらに、ほぼ半数は年内に相場の調整が始まると予想している。

ミラー・タバクのマット・メイリー氏は、一部の大型ハイテク銘柄の弱さが他のグループにも波及すれば、市場全般に問題が生じる可能性が高いと指摘。少なくとも短期的にはそうだという。「テクノロジーセクターが夏季全体で好調に推移するにせよ、同セクターの下落は間違いなく起こり得る」と同氏。「2024年後半のAI関連事象を巡り、最も強気なシナリオに同意するにしても、一直線に動く業種はない」と話した。

その上で、26日に発表されるマイクロン・テクノロジーの決算が鍵になり得るとの見方を示した。

マイク・ウィルソン氏らモルガン・スタンレーのストラテジストは、ほんの一握りの「より質の高い」大型株が米国株のパフォーマンスを主導しているという事実は、市場がインフレや金利よりも、経済成長の軟化に注目していることの表れだと指摘。質の高い大型株とディフェンシブ銘柄への選好を続けるべきだと、付け加えた。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.36% | -3.3 | -0.75% |

| 米10年債利回り | 4.23% | -2.3 | -0.55% |

| 米2年債利回り | 4.72% | -0.9 | -0.19% |

| 米東部時間 | 16時55分 |

米国債市場では30年債が上昇。月末のフローが想定される以外に、明確な材料は特になかった。10年債も買われた。

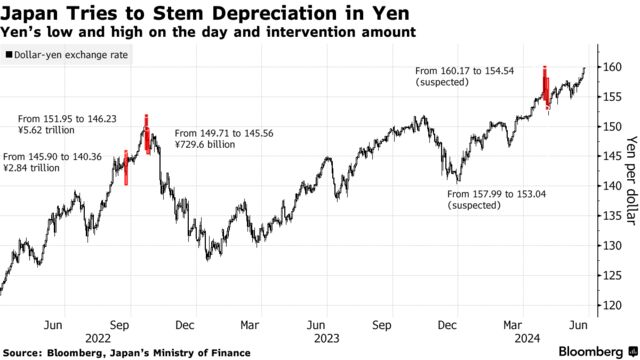

円相場は1ドル=160円の心理的節目を意識した動きが続いた。神田真人財務官が24時間いつでも介入の準備があるとけん制したが、市場の反応は限定されている。

介入への警戒が続く中、神経質な動きが見られ、円はロンドン時間の取引で一時急反発し、0.6%高の158円82銭まで戻す局面もあった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1264.37 | -3.72 | -0.29% |

| ドル/円 | ¥159.59 | -¥0.21 | -0.13% |

| ユーロ/ドル | $1.0735 | $0.0042 | 0.39% |

| 米東部時間 | 16時55分 |

ブラウン・ブラザーズ・ハリマン(BBH)のストラテジスト、エリアス・ハダッド氏はロンドン時間の動きについて、「日本銀行の介入を示唆するには浅過ぎる」とし、円の介入ゾーンとしては160-165円付近が有力だと付け加えた。

その上で、「日銀・財務省が介入に踏み切る上での具体的な水準はない。財務省にとって重要なのは、円の水準よりも、円安のスピードだ」と述べた。

IGオーストラリアの市場アナリスト、トニー・シカモア氏は「次の日銀介入は、4月下旬に付けた160円20銭前後よりもドル高水準に設定されているドル買い・円売り注文が発動された後に起こる可能性が高いとみている」と述べた。

ドル指数は低下し、1日の下げ幅としては5月半ば以来の最大となった。四半期末のフローや米国債利回りの低下などが背景にある。

シカゴ連銀総裁、過度な引き締めには注意が必要-インフレ鈍化を歓迎

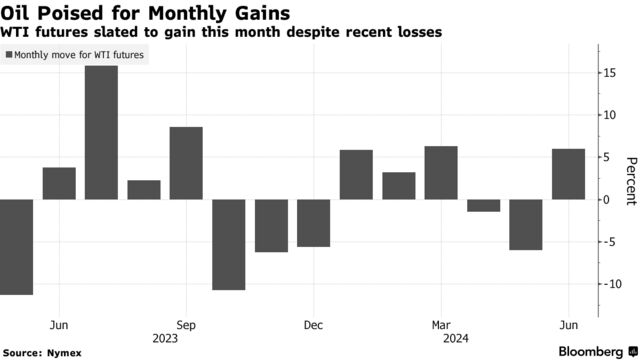

ニューヨーク原油先物相場は反発。ドル安に加え、ロシアと西側諸国との緊張が高まったことが材料視された。

ロシアは、自国が支配するクリミア半島にウクライナによるミサイル攻撃があったことを受けて米国を非難し、結果責任を負うことになると警告した。欧州連合(EU)はロシア関連の船舶27隻に制裁を科した。

ニューヨーク商業取引所(NYMEX)のWTI先物8月限は前営業日比90セント(1.1%)高の1バレル=81.63ドルで終了。ロンドンICEの北海ブレント8月限は77セント(0.9%)高の86.01ドルで引けた。

金相場は反発。ドルの軟調推移が支えとなり、先週末21日の下げを幾分取り戻した。

市場関係者は米利下げの可能性について手掛かりを得ようと、28日に発表される5月の米個人消費支出(PCE)価格指数に注目している。

サクソバンクの商品戦略責任者オレ・ハンセン氏は、米利下げに関する見通しが「もっと明確になるまで、金相場は1オンス=2280-2380ドルのボックス圏での推移が続くだろう」と述べた。

金スポット価格はニューヨーク時間午後3時36分現在、前営業日比0.4%高の1オンス=2332.22ドル。ニューヨーク商品取引所(COMEX)の金先物8月限は13.20ドル(0.6%)上昇し、2344.40ドルで終了した。

原題:Tech Hits Stocks as Nvidia Extends Selloff to 13%: Markets Wrap(抜粋)

Treasuries Long-End Finds Buyers in Late Day, Flattening Curve(抜粋)

Yen Is Under Pressure Even as Japan Steps Up Its Verbal Warnings(抜粋)

Dollar Drops by Most Since May as US Yields Ease: Inside G-10(抜粋)

Oil Rises as Russia Tensions, Weaker Dollar Provide Support(抜粋)

Gold Inches Up, Copper Steady as Focus Turns to Friday Data(抜粋)