Rita Nazareth

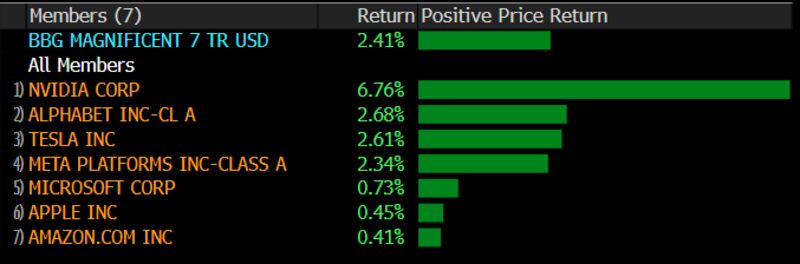

- エヌビディア中心に「マグニフィセント・セブン」が上昇

- 2年債入札は順調、今週は5年債と7年債の入札も控える

25日の米株式市場ではS&P500種株価指数が4営業日ぶりに上昇。大型テクノロジー銘柄の買いに支えられた。エヌビディアは7%近く上昇した。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5469.30 | 21.43 | 0.39% |

| ダウ工業株30種平均 | 39112.16 | -299.05 | -0.76% |

| ナスダック総合指数 | 17717.65 | 220.83 | 1.26% |

ハイテク銘柄中心のナスダック100指数は1.2%高。エヌビディアはハイテク大手7社で構成する「マグニフィセント・セブン」の上げをけん引した。同社は前日まで3日続落し時価総額が4300億ドル消失、テクニカル上の調整局面に入っていた。

個別銘柄ではこの他、強気な業績見通しを示したカーニバルが8.7%急伸。通常取引終了後の時間外取引では、フェデックスが上昇。引け後に発表した決算で同社も強気な見通しを明らかにした。

この日発表された6月の米消費者信頼感指数は低下した。ビジネス環境や雇用、所得に対する見通しが悪化した。 ボウマン連邦準備制度理事会(FRB)理事は、インフレ見通しに対する幾つかの上振れリスクが見られると述べ、政策金利をしばらくの間、高水準に維持する必要があるとの考えをあらためて表明した。クックFRB理事は「ある時点で」利下げを行うのが適切だろうと述べた。インフレは今年徐々に改善し、2025年にはより急激に鈍化するとの見通しも示した。

インディペンデント・アドバイザー・アライアンス(IAA)の最高投資責任者(CIO)、クリス・ザッカレリ氏は「リセッション(景気後退)に陥るか、あるいは米金融当局が金利政策を想定されている利下げから実際に利上げへと変更しない限り、足元の強気相場が進行を妨げられることはないと考える」と指摘。「ここから年末にかけてボラティリティーは高くなることが予想されるが、景気や米金融当局の姿勢に変化がない限り、強気相場が終わることはないだろう」と述べた。

マニッシュ・カブラ氏らソシエテ・ジェネラルのストラテジストは、米利下げが近づく中、米国株に押し目の兆候が見られれば、投資家は資金を投じ続ける可能性が高いと指摘。S&P500種は年初から約15%上昇した後でも「押し目買いのモード」が続くとし、次の上昇局面は米利下げサイクルの近辺で到来するとの見方を示した。米緩和サイクルは2025年早期に始まると、同行では見込んでいる。

バンク・オブ・アメリカ(BofA)によれば、先週は個人投資家が株買いを進める中、同行の顧客は1カ月ぶりに米国株を売り越した。ヘッジファンドや機関投資家による売りが目立ったという。

ジル・キャリー・ホール氏率いるBofAのクオンツ担当ストラテジストは25日の顧客向けリポートで、同行顧客による純資金流出額は6月21日までの1週間に16億ドルに上ったと明らかにした。セクター別では、テクノロジーと通信サービスが資金流入をけん引した一方、金融は最大の資金流出となった。

米国債利回りはほぼ変わらず。この日実施された2年債入札(発行額690億ドル)は順調な結果となった。26日に予定される5年債入札(同700億ドル)は、こうした利回り水準の米国債に対する基調的な需要についてさらなる手掛かりを示すとみられる。27日には7年債入札(同440億ドル)も控える。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.38% | 1.1 | 0.25% |

| 米10年債利回り | 4.25% | 1.4 | 0.32% |

| 米2年債利回り | 4.74% | 1.9 | 0.40% |

| 米東部時間 | 16時52分 |

2年債入札での最高落札利回りは4.706%で、入札前取引水準と一致した。前月の同年債入札での最高落札利回りは4.917%だった。

朝方には、カナダのインフレ率が予想外に加速したことを受けて、カナダの債券利回りが上昇する中、米国債利回りはこの日の低水準から持ち直した。28日に発表される5月の米個人消費支出(PCE)価格指数は伸び減速を示すと予想されている。

アメリベット・セキュリティーズの米金利トレーディング・ストラテジー責任者、グレゴリー・ファラネロ氏は、「2年債入札はまずまずだった」と指摘。今週発表される米インフレ指標は「市場にとって好ましい内容になると予想されている。従って、向こう数日の入札も問題ないだろう」と話した。

みずほインターナショナルのストラテジスト、エブリン・ゴメスリヒティ氏は、今後数日にさらに入札が予定される中、「金利はより好条件になることが予想される。その後は28日の米インフレデータに備える動きになる」と述べた。

円の対ドル相場は前日比でほぼ変わらず。ニューヨーク時間はおおむね1ドル=159円台後半で推移した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1266.34 | 1.97 | 0.16% |

| ドル/円 | ¥159.67 | ¥0.05 | 0.03% |

| ユーロ/ドル | $1.0714 | -$0.0019 | -0.18% |

| 米東部時間 | 16時52分 |

日本当局による為替介入の決定は、今や円安のスピードと絶対的な水準という2つの変数に左右されると、シティグループはリポートで指摘した。介入が実施される「タイミングと水準に関しては、ほぼ無限の可能性」があるとしている。

次の介入は1ドル=165円付近で行われる可能性が高いと、高島修氏らアナリストは記述。急速に円安が進めば、当局は162円前後で介入に踏み切る可能性がある一方で、ドル・円相場が「2ー3週間かけて」160円を超えるようであれば、介入を完全に見送る可能性もあるとの見方を示した。

円介入のタイミングと水準には「ほぼ無限の可能性」-シティグループ

ドルは値上がり。米国債利回りの上昇が背景。月末を控え、ノルウェー・クローネやオフショア人民元、メキシコ・ペソが下落したことなども一因。カナダ・ドルは同国の予想外のインフレ加速を受けて乱高下の展開となった末、前日比ほぼ横ばい。

ニューヨーク原油先物相場は反落。地政学的なリスクの高まりは意識されているものの、この日はドルの上昇やテクニカル要因を受けて売りが優勢となった。

北海ブレント原油先物はこのところ買われ過ぎの領域に近づき、前日には4月下旬以来の高値を付けていた。

ブレント原油相場の7-9月(第3四半期)見通しについてJPモルガン・チェースのアナリストは25日、平均1バレル=84ドルとの従来予想を据え置いた。「世界的な需要が供給を上回るとの見通し」を理由に、8月もしくは9月には90ドルに達すると予想している。

マッコーリーのアナリストも堅調な需要を見込んでおり、7-9月のブレント原油予想を83ドルから86ドルに上方修正した。

ニューヨーク商業取引所(NYMEX)のWTI先物8月限は前日比80セント(1%)安の1バレル=80.83ドルで終了。ロンドンICEの北海ブレント8月限は1ドル(1.2%)安の85.01ドルで引けた

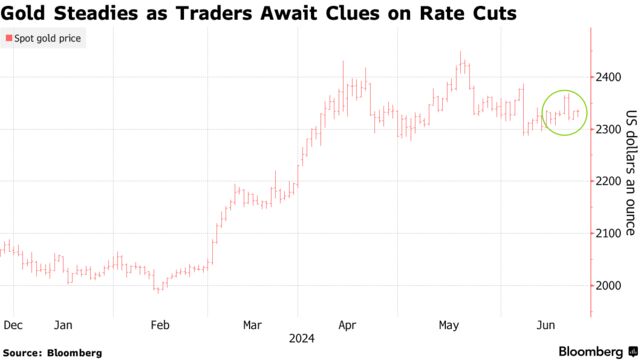

金相場も反落。ボウマンFRB理事の発言後に売りが優勢となった。トレーダーらは米利下げの可能性を見極める手掛かりとして、今週後半に発表される各経済指標に注目している。

ニューヨーク商品取引所(COMEX)の金先物8月限は前日比13.60ドル(0.6%)下落し、2330.80ドルで終了した。

原題:Tech Lifts US Stocks as FedEx Surges in Late Hours: Markets Wrap(抜粋)

Treasuries Pare Declines After Auction Gets Expected Result(抜粋)

Dollar Rises Broadly, Loonie Shaken by Faster CPI: Inside G-10(抜粋)

Oil Dips After Touching Eight-Week High as Dollar Strengthens(抜粋)

Gold and Copper Edge Lower as Traders Look to Inflation Data(抜粋)