Rita Nazareth

- 28日公表のPCEコア価格指数は伸び鈍化の予想

- 株は小幅高、円は一時160円前半付けるも上げ消す

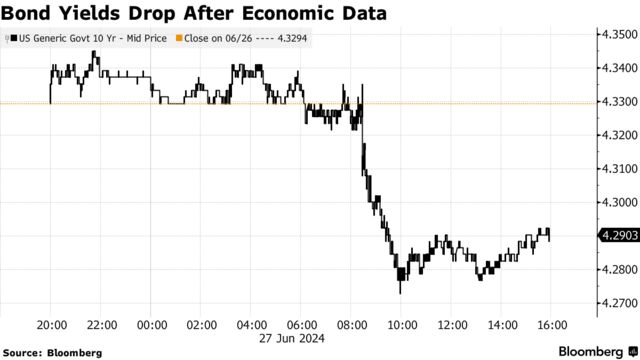

27日の米金融市場で国債相場が上昇。この日発表された一連の経済指標を受け、さらに大幅な景気減速を回避するため、年内の利下げが可能になるとの観測が強まった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.42% | -3.8 | -0.86% |

| 米10年債利回り | 4.28% | -4.5 | -1.04% |

| 米2年債利回り | 4.71% | -3.7 | -0.79% |

| 米東部時間 | 16時54分 |

米金融当局の「より高く、より長く」というスタンスと長引くインフレの痛みに関連した成長の下方シフトが複数のデータで浮き彫りになった。1-3月(第1四半期)の米実質国内総生産(GDP)確報値では、個人消費が年率1.5%と改定値から0.5ポイント下方修正された。5月の耐久財受注統計では、コア資本財の受注と出荷がいずれも減少。このほか、失業保険の継続受給者数は増加。5月の中古住宅販売成約指数は予想外の低下となり、過去最低水準に落ち込んだ。

FHNファイナンシャルのクリス・ロウ氏は、減速のシナリオが強まったと指摘した。

LPLファイナンシャルのチーフエコノミスト、ジェフリー・ローチ氏は「失業保険の継続受給者数が増加し、2021年末以来の高水準となった。労働市場が軟化しつつあるとの警告サインを送っている」と指摘。「個人消費と企業活動がともに今年後半に減速し、米金融当局に年内の利下げ開始に向けた十分な機会を与える見込みだ」と述べた。

この日実施された7年債入札(発行額440億ドル)では旺盛な需要が見られた。

S&P500種株価指数は小幅高。エヌビディアは下落。同業マイクロン・テクノロジーが前日公表した決算で、業績見通しが一部投資家の高い期待に届かなかったことが響いた。ウォルグリーン・ブーツ・アライアンスは22%急落。同社は業績ガイダンスを引き下げた。通常取引終了後の時間外取引では、ナイキが下落。売上高が予想を下回った。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5482.87 | 4.97 | 0.09% |

| ダウ工業株30種平均 | 39164.06 | 36.26 | 0.09% |

| ナスダック総合指数 | 17858.68 | 53.52 | 0.30% |

アトランタ連銀のボスティック総裁は、インフレ率が低下を再開した兆しが見られる中、年内は第4四半期(10-12月)に1回の利下げを引き続き想定していると述べた。

ストラテガス・セキュリティーズのドン・リスミラー氏は、「連邦公開市場委員会(FOMC)メンバーはインフレでのさらなる進展を確認したいとこれまでに示唆している」と指摘。「幸いにも今は金利の据え置きを続けられるほど、米景気はなお十分に堅調のようだ」と話した。

ブルームバーグのエコノミスト調査によると、28日に発表される5月の個人消費支出(PCE)コア価格指数は前年同月比2.6%上昇の予想。前月の2.8%から伸びが鈍化し、2021年3月以来の低水準になると見込まれているが、当局目標の2%をなお上回る水準だ。

BMOキャピタル・マーケッツのイアン・リンジェン、ベイル・ハートマン両氏は「コンセンサスは、2024年早期のリフレ圧力は弱まりつつあり、昨年後半に見られた鈍化トレンドが4-6月(第2四半期)に再開したとのシナリオと一致するだろう」と指摘。「恐らくもっと重要なことは、9月の利下げをさらに後押しする一連のインフレデータを投資家が期待していることだ」と続けた。

円相場は1ドル=160円台後半で前日比ほぼ変わらず。ニューヨーク時間朝方に一時160円29銭まで買われる場面もあったが、その後は上げをほぼ解消する展開となった。

ドルはPCEインフレデータを翌日に控え、小幅安。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1271.36 | -0.49 | -0.04% |

| ドル/円 | ¥160.77 | -¥0.04 | -0.02% |

| ユーロ/ドル | $1.0704 | $0.0023 | 0.22% |

| 米東部時間 | 16時54分 |

棚瀬順哉、アリンダム・サンディリア両氏らJPモルガンのアナリストはドルに対する最近の円下落について、「衝動的な度合いが増している」と指摘。日本の財務省による実弾介入を巡る警戒から、ドルは対円で短期的に上値が抑えられる可能性があると付け加えた。

介入の判断材料として円安のスピードと市場の状況を挙げ、「1-2営業日で円が4-5円下落すれば、次の円買い介入の可能性が出てくる」とし、介入のハードルは4月時点よりは低いかもしれないとの見方も示した。

円介入のハードル、4月時点よりは低いかもしれない-JPモルガン

BofA証券の山田修輔主席FX・金利ストラテジストは、円安で次に注目すべき水準は、対ドルで38年ぶり安値の1ドル=164円50銭だと指摘。同水準では、日本の財務省が再び介入に踏み切るリスクが「かなり」高まるという。

これまでの介入前に見られた動きと一致するような、164円への急速な動きも介入を早める可能性があるとし、「ドルが今週末までに164円に向かって上昇すれば、特に日中の上昇率が1%以上になり、1カ月物のインプライドボラティリティー(IV、予想変動率)が現在の9から11に上昇する場合は、最近の介入の例と一致するだろう」と記した。

円介入リスク、38年ぶり安値の164円50銭にかけて高まる-BofA

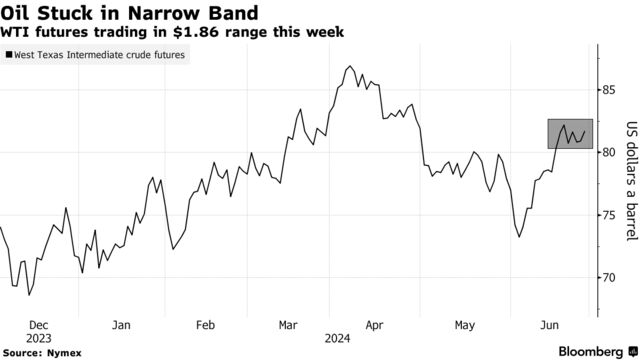

ニューヨーク原油先物相場は続伸。ウェスト・テキサス・インターミディエート(WTI)先物は1バレル=82ドルに接近したが、今週に入ってからは2ドル未満の狭いレンジでの取引が続いている。

相場がこう着状態にあることから、投資家はさらなる利益を求めて2025年に限月を迎える先物の取引を活発化させている。2025年6月限と12月限のWTI先物は今月に入って商いが増加しており、この日はともに2カ月ぶりの高値に上昇した。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物8月限は前日比84セント(1%)高の81.74ドルで終了。ロンドンICEの北海ブレント8月限は1.14ドル(1.3%)上昇し86.39ドルで引けた。

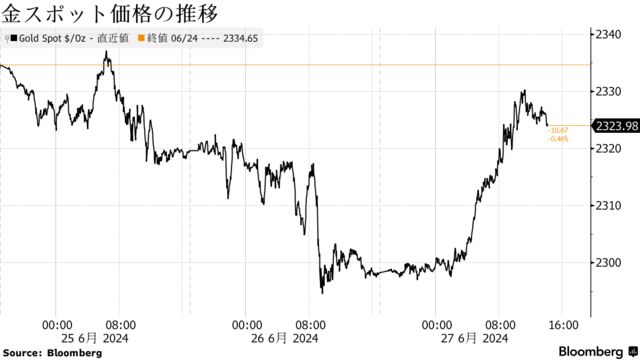

金相場は3日ぶりに反発。市場では翌日発表される米PCE統計への関心が高まっている。

サクソバンクの商品戦略責任者オレ・ハンセン氏は、金スポット価格が2300ドルを下回った後に「買い手が再び戻ってきた」と指摘。PCE統計が「最大の焦点」である一方、フランス、英国、米国で行われる選挙での「公約を守るために公的債務が増加する可能性があることも、金相場を支えるとみられる」と述べた。

ニューヨーク商品取引所(COMEX)の金先物8月限は23.40ドル(1%)上昇し、2336.60ドルで終了した。

原題:Treasuries Climb as Data Embolden Bets on Soft PCE: Markets Wrap(抜粋)

Treasuries Rise as Mixed US Data Supports Case for Fed Easing(抜粋)

Dollar Settles Lower as Yields Retreat, Krone Lags: Inside G-10(抜粋)

Oil Traders Turn Focus to 2025 Contracts as Crude Plods in Range(抜粋)

Gold Gains as Buyers Return Ahead of US Consumer Data Release(抜粋)