11月の米連邦公開市場委員会(FOMC)で政策金利が据え置かれる可能性が著しく高まっていると、アポロ・グローバル・マネジメントのチーフエコノミスト、トルステン・スロック氏が指摘した。米経済の快進撃が続いていることが理由だという。

米経済が強さを維持しているのには多くの理由があるとスロック氏は語る。連邦準備制度理事会(FRB)のハト派的な姿勢に加え、株価と住宅価格の高止まり、クレジットスプレッドの縮小、そして公開市場と非公開市場の両方で企業が資金を調達する道が「広く開かれている」ことなどを指摘した。

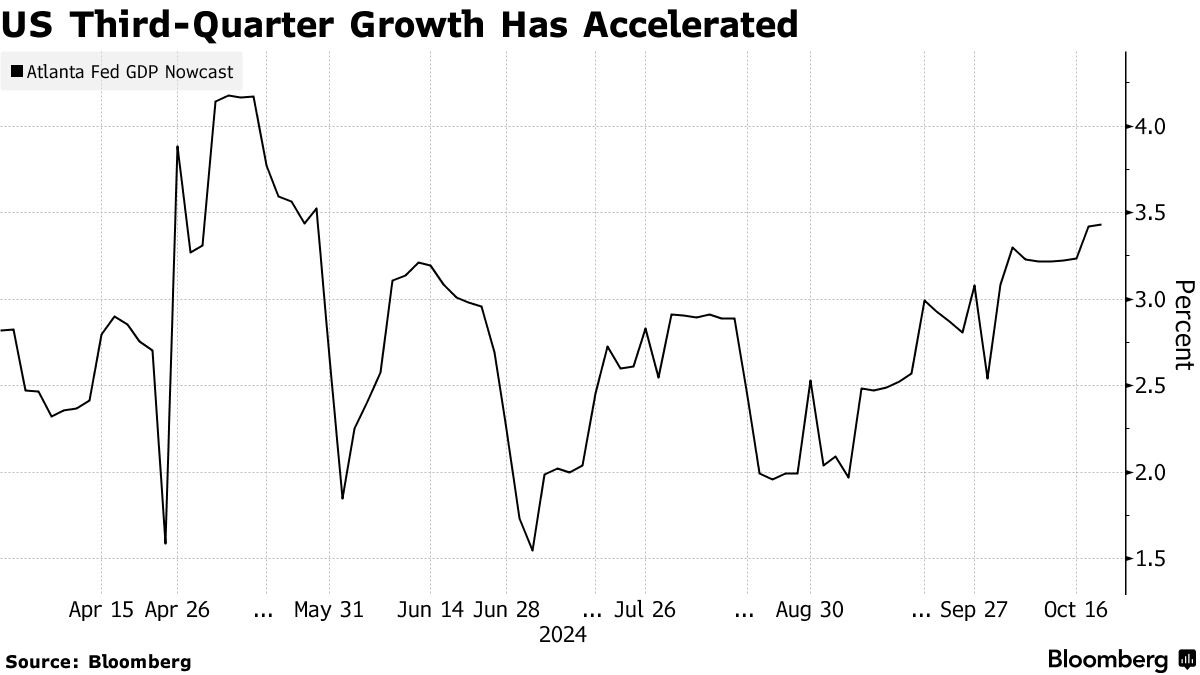

「要するに景気拡大は続くということだ」と同氏は19日付のリポートに記述し、アトランタ連銀の予測モデル「GDPナウ」が3.4%であることを指摘。経済が成長を続けインフレが再燃する「ノーランディング(無着陸)」シナリオは健在だとの見方を示した。

スロック氏の見解はウォール街と金融政策当局者の間で賛同を集めつつあるようだ。ダラス連銀のローガン総裁は21日の講演で、慎重なペースで金利を引き下げるべきだとの見解をあらためて示した。

関連記事:米ダラス連銀総裁、利下げは慎重なペースで実施を-リスク管理に寄与

スロック氏は米経済を支援する「10の追い風」を指摘。「FOMCが11月会合で方向転換を迫られる可能性は高まっている」とし、利下げサイクルは一時停止するだろうと述べた。

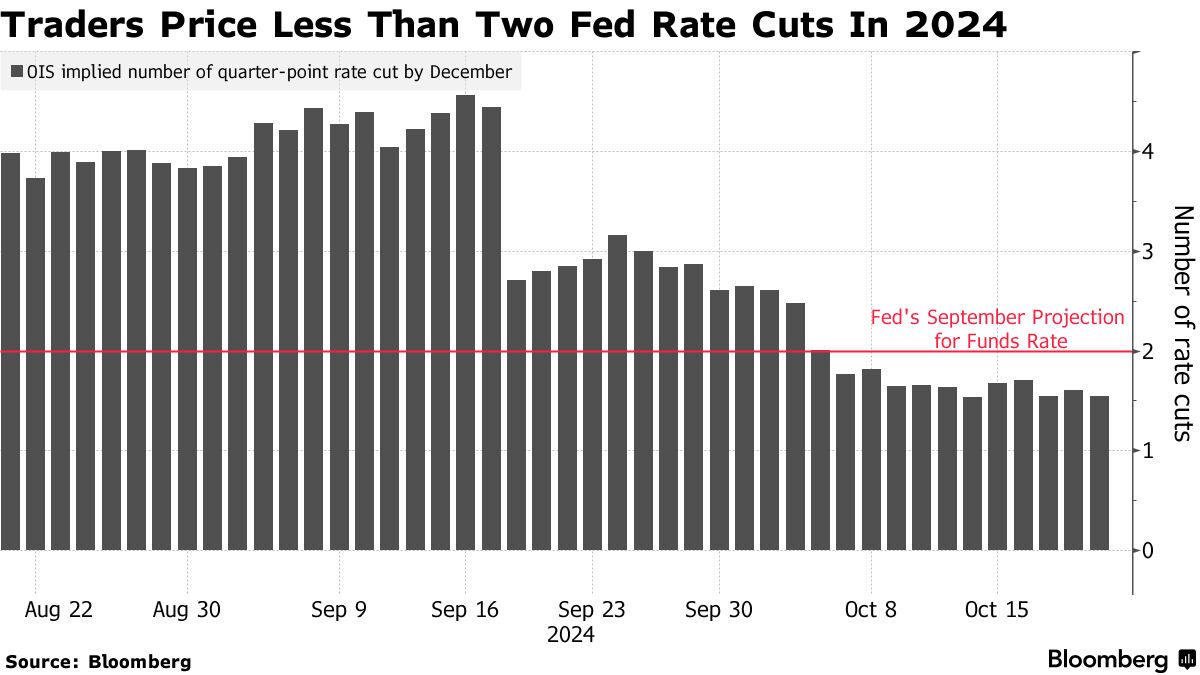

9月のFOMC会合後に発表された金利予測分布図(ドットプロット)では、年内は後2回の利下げが見込まれている。同会合では50ベーシスポイント(bp、1bp=0.01%)の大幅利下げが決定し、フェデラルファンド(FF)金利誘導目標は4.75-5%となった。

金利スワップ市場が織り込む11月会合での利下げ幅は21bpで、標準的な25bpを下回る。年内2回での織り込みはわずか42bp。9月の米雇用統計が強い数字となって以降、いずれかの会合で利下げが見送られるとの観測が広がっていることを示唆している。

関連記事:シタデル・セキュリティーズ、米利下げは年内0.25ポイントのみと予想

11月1日には10月の雇用統計が発表される。その翌週には米大統領選挙とFOMC会合が控える。

経済データに引き続きノーランディングシナリオが示唆される中、米国債市場は10月に苦しい展開となった。9月統計に示された雇用の急増は市場に衝撃を与え、10年債利回りは21日に一時4.15%近辺で推移。月初の時点では3.69%だった。

関連記事:10年物米国債利回りは6カ月以内に5%に達する可能性-ティー・ロウ

売りを加速させているのは米国の財政支出に対する懸念だ。例えばティー・ロウ・プライスは今後6カ月内に10年債利回りが5%の節目を試す可能性があるとみている。インフレ期待の上昇と「米当局の利下げが小幅なシナリオ」がその背景にあるという。

アポロのスロック氏によれば、現在の景気サイクルでは企業と消費者の両方が「固定された低金利」の利点を享受している。バイデン政権の経済発展イニシアチブに基づく財政投入や、国内半導体業界支援法(CHIPS法)といった追い風も吹いている。「米選挙を巡る不透明感はすぐに晴れるだろう」と同氏は述べた。

原題:Apollo’s Slok Sees Rising Chance Fed Will Hold Rates in November(抜粋)