Rita Nazareth

- トランプ氏は経済や市場への打撃を容認との臆測-「過渡期」発言で

- ナスダック100は22年以来の大幅安、納車台数予想を受けテスラ急落

10日の米金融市場では、株式が売り込まれる一方、国債には逃避買いが膨らんだ。トランプ政権の関税や連邦政府職員の大量解雇による景気悪化懸念が強まった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5614.56 | -155.64 | -2.70% |

| ダウ工業株30種平均 | 41911.71 | -890.01 | -2.08% |

| ナスダック総合指数 | 17468.32 | -727.90 | -4.00% |

株式市場では、トランプ大統領が関税や小さな政府といった長期的な目標の実現を優先し、経済や市場が打撃を受けても容認するとの見方が広がっている。

トランプ氏は9日放送のFOXニュースの番組で、米経済の年内のリセッション(景気後退)入りを予想しているかとの質問に、「私はそのようなことを予測するのは嫌いだ。われわれは非常に大きなことを行っているので過渡期がある」と述べた。

関連記事:トランプ大統領、米経済は「過渡期」にある-景気減速懸念かわす

ハイテク大手が大きく値を下げ、S&P500種は2.7%安。最高値から8.6%値下がりし、調整局面入りが迫った。ナスダック100指数は3.8%下落し、2022年以来の大幅な下げを記録した。ハイテク7社で構成する「マグニフィセント・セブン」に連動する指数は 5.4%下落。ダウ工業株30種平均は2.1%下げた。

テスラは15%急落。2020年9月以来の大幅安となった。アナリストが同社の納車台数予測を大幅に引き下げ始めたことが重しとなった。

関連記事:テスラ株一時14%安、2023年1月以来最大の日中下落率

エヌビディアも売られ、フィラデルフィア半導体株指数を昨年4月以来の低水準に向けて押し下げた。

市場では、S&P500種が2023年11月以来初めて200日移動平均を割り込んで引けるかにも注目が集まっていた。

リソルツ・ウェルス・マネジメントのキャリー・コックス氏は「ウォール街では、200日移動平均を下回ると良いことは何も起こらないとの格言がある」と指摘。「この業界に存在する狂気じみた格言の中でも、これは真剣に受け止めるべきものだ。200日移動平均を下回る危険区域では売り圧力が加速し、劇的に振れが大きくなる」と述べた。

ジャニー・モンゴメリー・スコットのダン・ワントロブスキ氏は「世界のマクロ経済において、非常に不透明感が強い時期だ。その結果、米国株ではリスク回避の動きが続いている」と指摘。「地政学的な波乱要因のほか、米国ではインフレや成長に加え、(関税戦争によって高まった)景気後退のリスクが意識されている」と話した。

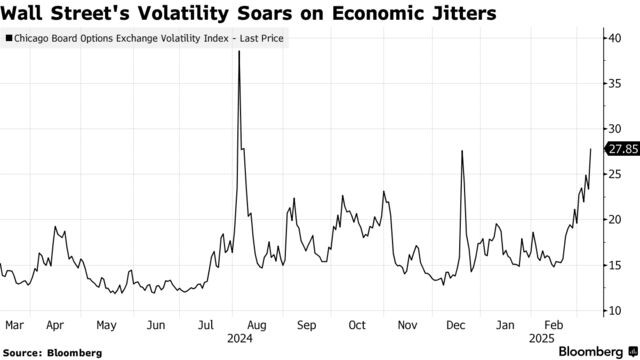

モルガン・スタンレー傘下Eトレード・ファイナンシャルのマネジングディレクター、クリス・ラーキン氏は「市場では常に複数の要因が作用しているが、足元では関税の影響が突出しており、他のほぼ全てが後回しになっている」と指摘。「通商政策について一段と明確になるまでは、投資家はボラティリティーが高止まりすると想定すべきだ」と語った。

ストラテジストの間ではボラティリティー上昇への警戒が高まっている。モルガン・スタンレーのストラテジスト、マイケル・ウィルソン氏は経済成長への懸念に言及。関税や財政支出抑制による企業利益への打撃を背景に、米国株がさらに5%下落するリスクがあると指摘した。

関連記事:米国株への警戒強まる、S&Pさらに5%安の恐れとウィルソン氏

米国債

米国債相場は年限全般で上昇。景気懸念から安全資産としての妙味が高まった。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.54% | -5.7 | -1.23% |

| 米10年債利回り | 4.22% | -8.6 | -2.00% |

| 米2年債利回り | 3.88% | -11.6 | -2.91% |

| 米東部時間 | 16時50分 |

3-10年債の利回りは少なくとも約10ベーシスポイント(bp、1bp=0.01%)低下。10年債利回りは一時、2月25日以来の大幅低下となった。

金利スワップ市場では、年内に合計で約75bpの利下げを織り込んでいる。6月の25bp利下げが確実視されており、5月会合での25bp利下げの確率は40%弱となっている。来週18日-19日の連邦公開市場委員会(FOMC)会合では金利据え置きが広く予想されている。

ティー・ロウ・プライスの投資適格級債券チーム責任者兼ポートフォリオマネジャー、スティーブ・ブース氏は、4月に発表される「次の雇用統計に向けて労働市場への圧力が強まっている」とし、5月利下げの観測が高まる可能性があると予想。そうなれば10年債利回りは4%に迫るだろうと述べた。

「米経済には明らかに財政刺激策が少なくなっている。いずれにしても景気は減速する運命にあったが、連邦レベルで実施されている支出カットや人員削減により、そのペースが速まっている」とブース氏は指摘。また市場ではインフレが鈍化すると予想されており、「1月のインフレ率が今後数カ月から数四半期におけるピークとなるだろう」との見方を示した。

ペッパーストーンのシニアリサーチストラテジスト、マイケル・ブラウン氏は「『トランプ・プット』との考えは明らかに的外れであり、政権は「長期的利益のための短期的な痛み」という戦略を推し進めている」と指摘。「米貿易政策を筆頭に、不確実性の度合いは依然として極めて高く、市場参加者が引き続きディフェンシブな姿勢を強めていることに驚きはない」と述べた。

バークレイズの米国金利戦略部門責任者、アンシュル・プラダン氏らは先週末7日のリポートで、トレンド潜在成長率を大幅に下回り、米金融当局の対応が必要となるリスクを市場がなお過小評価していると指摘。その上で、既存の2年債のロングポジションを5年で償還を迎える国債に移すことを推奨した。

為替

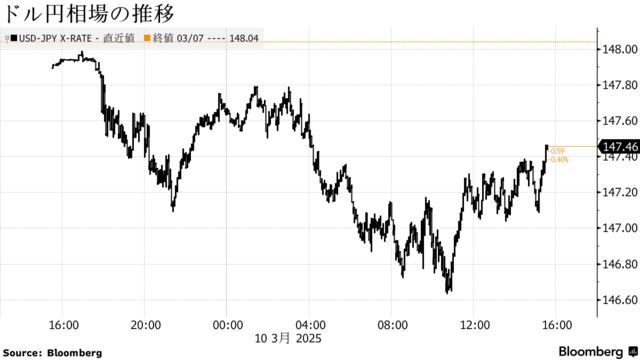

ニューヨーク外国為替市場では、安全資産への逃避買いが膨らむ中でブルームバーグ・ドル・スポット指数が小幅高。主要通貨の中では円がアウトパフォームした。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1270.88 | 2.93 | 0.23% |

| ドル/円 | ¥147.29 | -¥0.75 | -0.51% |

| ユーロ/ドル | $1.0831 | -$0.0002 | -0.02% |

| 米東部時間 | 16時50分 |

円は対ドルで一時およそ1%高の146円64銭に上昇。日本の長期金利が2008年10月以来の高水準に上昇する一方、米国債利回りはこの日大幅低下し、日米金利差が縮小したことも円の追い風となった。その後は147円台前半まで上げを縮小した。

ユーロは対ドルで小動き。日本の投資家は1月にフランス国債を売り越し、月間ベースで過去最長の売却局面となった。財務省の国際収支統計から分かった。

カナダ・ドルは米ドルに対して0.7%下落。スワップ市場は、カナダ銀行(中央銀行)が12日の会合で25bp利下げを決める確率を96%と見込んでおり、6日時点の75%から上昇した。背景には、7日発表の2月の雇用データが弱含みだったことがある。

バンク・オブ・アメリカ(BofA)のストラテジスト陣は12日の金融政策会合について「関税を巡る不透明感に加え、抑制されたインフレおよび労働市場の軟化を踏まえると、25bp利下げの可能性が高い」と指摘。「リスクは据え置き決定だ」と続けた。

原油・金

ニューヨーク原油先物相場は下落し、半年ぶり安値となった。世界の2大消費国である米国と中国での景気減速の兆候を受け、米国の関税が世界のエネルギー需要を減退させるとの懸念が強まった。

米株式相場ではトランプ氏が大統領に選出されて以降の上げは全て消えている。一方、中国の消費者物価指数(CPI)は予想以上に低下。1年1カ月ぶりにマイナスに転じた。

エスカレートする世界の貿易戦争や、石油輸出国機構(OPEC)と非加盟産油国で構成するOPECプラスによる生産引き上げ計画、ウクライナ戦争の終結に向けた協議といった弱気な要素が重なり、原油相場は打撃を受けている。そうした状況を背景に、投機筋の間では原油の国際指標である北海ブレントのネットロングが昨年7月以来で最大の減少となった。一方で投機筋は、米原油に対する弱気ポジションも減らしている。

JPモルガン・チェースのアナリストは、顧客リポートで、前週は「1年分の経済混乱がもたらされた」と指摘。カナダとメキシコに対する関税の延期でやや安心感が広がったものの、「『米国の極端な政策』シナリオのリスクが生じ、モメンタム要因が集中する中で非常に急激な巻き戻しが引き起こされた」と記した。

カーライル・グループのジェフ・カリー氏は、10日付の調査リポートで、国境を越えた化石燃料の取引は2017年にピークに達しており、今後は減少すると予想。エネルギー安全保障の強化を目指す各国は再生可能エネルギー源への投資を増やすと、同氏はみている。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物4月限は前営業日比1.01ドル(1.5%)安の1バレル=66.03ドルで引けた。終値としては昨年9月以来の安値。ロンドンICEの北海ブレント5月限は1.5%下落し69.28ドル。

金スポット相場は続落。ニューヨーク時間午後3時37分現在、20.85ドル(0.7%)安の1オンス=2888.25ドル。ニューヨーク商品取引所の金先物4月限は14.70ドル(0.5%)下げて2899.40ドルで引けた。

原題:Stock Meltdown Fuels Worst Nasdaq Day Since 2022: Markets Wrap

Treasuries Rally as US Recession Angst Sends Investors to Safety

Dollar Gains and Yen Rallies in Haven Trade: Inside G-10

Oil Falls to Six-Month Low as Economic Concerns Rattle Markets(抜粋)