▽【米国市況】9月利下げの織り込み加速-金利低下、S&P500最高値

Rita Nazareth

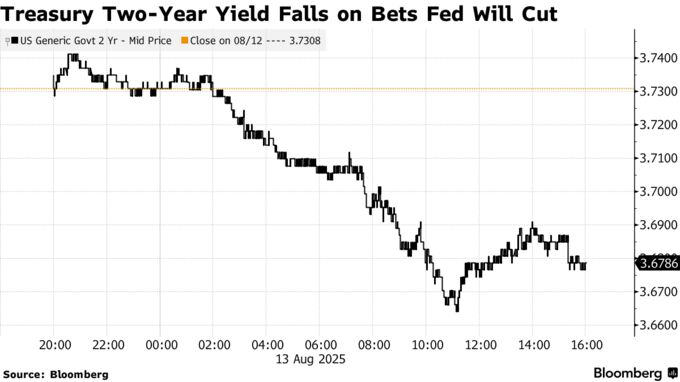

- 短期金融市場、9月の25bp利下げを完全に織り込む

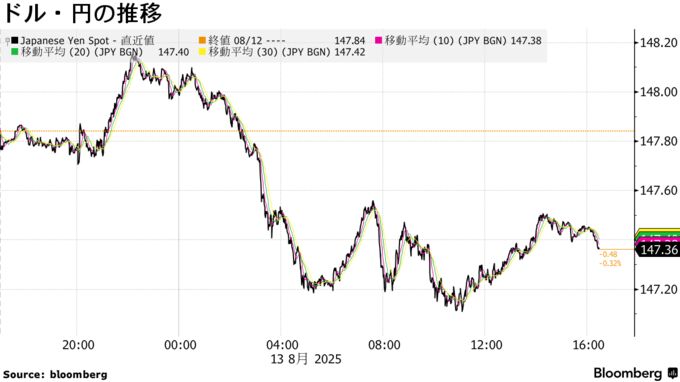

- 円上昇し一時0.5%高の147円09銭、原油先物は続落

13日の米金融市場で国債相場は上昇(利回りは低下)。連邦準備制度理事会(FRB)が近く利下げを実施するとの見方が市場では一段と強まった。株式相場は続伸。S&P500種株価指数は小幅ながら連日で最高値を更新した。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.83% | -5.2 | -1.07% |

| 米10年債利回り | 4.23% | -5.4 | -1.27% |

| 米2年債利回り | 3.67% | -5.6 | -1.51% |

| 米東部時間 | 16時47分 |

短期金融市場では9月の連邦公開市場委員会(FOMC)会合での0.25ポイント利下げが完全に織り込まれた。大幅な利下げを見込む動きも出ている。ベッセント米財務長官はブルームバーグのテレビインタビューで、「9月の0.5ポイント利下げを皮切りに、そこから一連の利下げを実施できるだろうと考えている」と語った。

関連記事:米財務長官、150bp以上の利下げ求める-日本はインフレ抑制を (1)

ベッセント氏は、FOMC当局者らが7月会合の2日後に公表された米雇用統計での改定値を事前に把握していれば、「6月と7月に利下げが可能だったのではないか」とも述べた。FOMCは7月の会合で、フェデラルファンド(FF)金利の誘導目標を4.25-4.5%で維持した。

UBSグローバル・ウェルス・マネジメントのウルリケ・ホフマンブチャディ氏は「労働市場の弱含みが続く中、FRBは来月に利下げを再開すると当社ではみている。2026年1月までの各会合で25ベーシスポイント(bp、1bp=0.01%)ずつ引き下げ、利下げ幅は計100bpになるだろう」と述べた。

BMOキャピタル・マーケッツの米金利戦略責任者イアン・リンジェン氏は、「7月の雇用とインフレのデータを受けて実体経済の軌道が変化し、市場はそれを消化し続けている。こうした中では、パウエル議長がどの程度の利下げを実施するべきかという疑問が直感的に浮かび上がってくる」と述べた。

その上で、「当社では50bpの利下げは見込んでいないが、今後数週間に市場がその可能性を相応に織り込む余地は十分にある」と付け加えた。

14日に公表される米生産者物価指数(PPI)は、FRBが重視する個人消費支出(PCE)価格指数に反映されるカテゴリーに関して手掛かりを提供する見通しだ。7月のPCE価格指数は今月29日に発表の予定。

シティー・インデックスのマーケットアナリスト、ファワド・ラザクザダ氏は「関税関連のコストは消費者に転嫁されず、依然として企業の利益率で吸収されており、FRBにインフレリスクを引き起こさずに方針転換する余地を与えている」と述べた。

15日には7月の米小売売上高や8月のミシガン大学消費者マインド指数も発表される。

株式

S&P500種株価指数は500銘柄のうち、約420銘柄が上昇。ただ、大型テクノロジー株の大半は下落した。小型株で構成するラッセル2000指数は2%高。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6466.58 | 20.82 | 0.32% |

| ダウ工業株30種平均 | 44922.27 | 463.66 | 1.04% |

| ナスダック総合指数 | 21713.14 | 31.24 | 0.14% |

パラス・キャピタル・アドバイザーズのリッチ・マレン氏は「関税を巡る懸念が想定よりも和らぎ、企業業績は堅調で、秋の利下げ観測が高まっていることから、株式相場は一段高になっている」と説明。「投資を続けることは依然として理にかなうと考えるが、今年の株価上昇分の大半は既に起きてしまった可能性が高い」と話した。

パイパー・サンドラーのクレイグ・ジョンソン氏は、「この強気相場が持続するには、より幅広い参加が不可欠だ」と指摘。「今夏にさらに上昇する余地はあると考えている。過度に慎重な投資家や空売り筋の間でFOMO(乗り遅れ恐怖症)の姿勢が広がり、相場を押し上げる」と予想した。

関連記事:「関税なんか気にしない」、FRB利下げ観測でリスク資産に買い殺到

トランプ米大統領はFRBの次期議長候補について、「少し早めに」指名する可能性があると明らかにした。パウエル現議長の後任候補は3、4人に絞ったという。

外為

ドルは下落。ブルームバーグ・ドル・スポット指数は一時7月28日以来の安値となった。円は対ドルで上昇し、0.5%高の1ドル=147円09銭まで買われる場面もあった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1201.06 | -2.08 | -0.17% |

| ドル/円 | ¥147.33 | -¥0.51 | -0.34% |

| ユーロ/ドル | $1.1705 | $0.0030 | 0.26% |

| 米東部時間 | 16時47分 |

シカゴ連銀のグールズビー総裁は、今秋のFOMC会合は政策変更もあり得る「ライブ」になるとの考えを示した。

スチュアート・ジェンキンス氏らゴールドマン・サックス・グループのストラテジストは、「ドルがむしろ『リスクオン通貨』のように取引される例は依然としてある。米国がリスク要因の震源地となる場合は特にそうだ」と指摘。「7月雇用統計発表後、ドルと米株が同時に売られたのは、その典型例の一つだった」と述べた。

原油

ニューヨーク原油先物は続落。米原油在庫が予想を上回る増加となったことに加え、国際エネルギー機関(IEA)が弱気な見通しを示したことで、市場の先行きへの懸念が強まった。

米エネルギー情報局(EIA)が公表した週間統計によると、原油在庫は前週、約300万バレル増加し、2カ月ぶりの高水準となった。

IEAは月報で、世界の原油市場は来年、過去最大の供給過剰に陥るとの見通しを示した。米政府も前日、2026年の原油供給の余剰見通しを引き上げており、市場の重しとなっている。

石油輸出国機構(OPEC)と非加盟産油国で構成する「OPECプラス」による供給拡大を背景に、原油価格は今年に入り13%下落。ただ、ここ数日は夏枯れ相場も重なり、値動きが抑制されている。

こうした中、市場の関心は15日に米アラスカ州で予定されている米ロ首脳会談に移っており、対ロシア産原油の制裁緩和につながるかが焦点となっている。トランプ大統領はロシアのプーチン大統領がウクライナとの停戦に応じなければ、「極めて厳しい措置」を講じると警告した。

コンサルティング会社オイリティクスの創業者、ケシャブ・ロヒヤ氏は「市場は依然として様子見姿勢を崩しておらず、アラスカ会談の行方を注視している」と述べた。

ニューヨーク商業取引所(NYMEX)のWTI先物9月限は、前日比52セント(0.8%)安の1バレル=62.65ドル。ロンドンICEの北海ブレント10月限は0.7%下落し65.63ドルで引けた。

金

金相場は上昇。ベッセント財務長官がFRBに対して150bp以上の利下げを求め、早期利下げ観測が強まったことが材料となった。利息を生まない金にとって、金利の低下は追い風となる。

また関係者によると、トランプ政権は来年5月に任期を迎えるパウエル議長の後任として複数の民間出身者も検討しており、候補にはジェフリーズのストラテジストやブラックロックの幹部の名前が挙がっている。

サクソバンクの商品戦略責任者オレ・ハンセン氏は「スタグフレーション(景気停滞下の物価上昇)のリスクや、利下げを促す人物がいずれFRB議長に就任する可能性を踏まえると、金価格は上昇基調にある」と指摘した。

スポット価格はニューヨーク時間午後2時40分現在、前日比4.60ドル高の1オンス=3352.85ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は、9.30ドル(0.3%)高の3408.30ドルで引けた。

原題:Stocks and Bonds Climb on September Fed-Cut Wagers: Markets Wrap(抜粋)

Dollar Hits Fresh Two-Week Low as US Yields Retreat: Inside G-10

Oil Falls as US Stockpile Build, IEA Report Cast Bearish Outlook

Gold Gains as Traders Bolster Fed Cut Bets After Bessent Remarks