Rita Nazareth

- PCEコア価格指数は予想通り-10月の追加利下げ観測が広がる

- 円は対ドル一時0.3%高の149円41銭、米国債は短期ゾーンが買われる

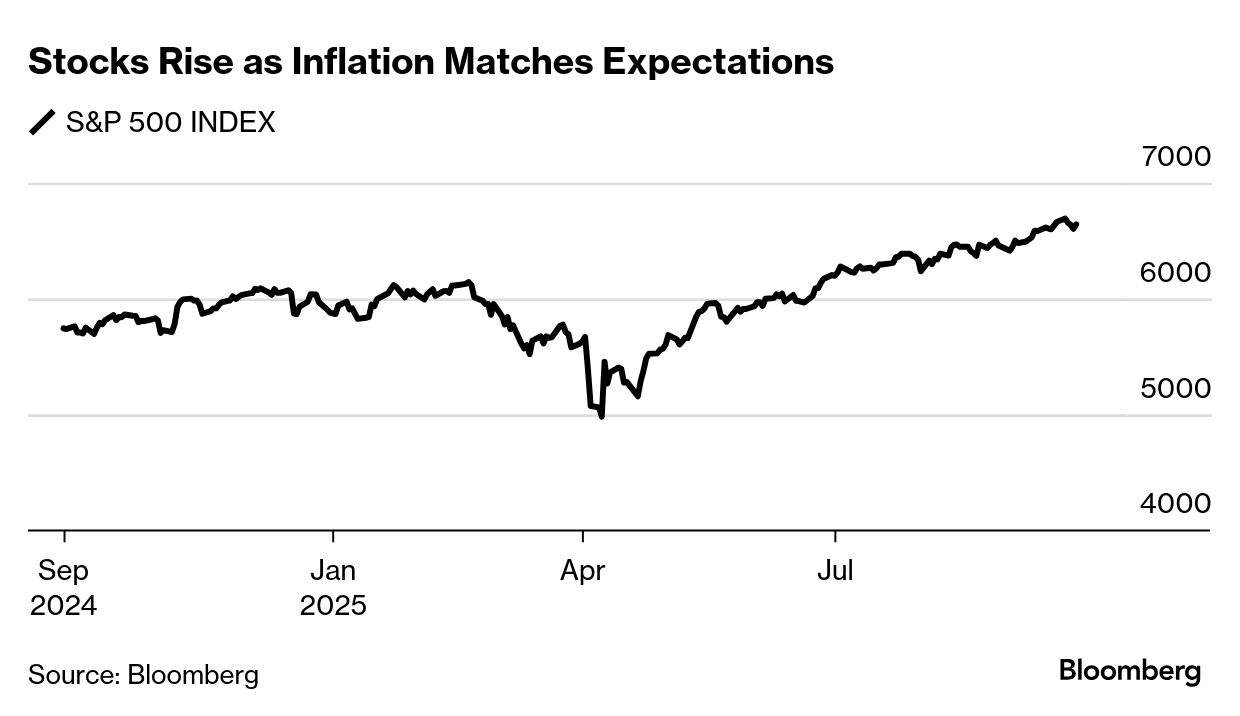

26日の米株式相場は4日ぶりに反発。押し目買いの動きが広がった。この日発表された米インフレ指標は市場予想通りで、連邦準備制度理事会(FRB)に労働市場の減速に対応する余地を与えたとの見方が優勢となった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6643.70 | 38.98 | 0.59% |

| ダウ工業株30種平均 | 46247.29 | 299.97 | 0.65% |

| ナスダック総合指数 | 22484.07 | 99.37 | 0.44% |

8月の米個人消費支出(PCE)統計で、食品とエネルギーを除くPCEコア価格指数は前月比0.2%上昇、前年同月比2.9%上昇と、いずれも市場予想に一致した。

関連記事:米PCE統計、支出が予想上回る伸び-根強いインフレでも消費堅調 (3)

eToro(イートロ)のブレット・ケンウェル氏は同統計について、「インフレの高止まりが再び示されたが、全体的に想定の範囲だった」と指摘。

「そのため現状が維持され、FRBが年内あと2回の利下げを予想通り実施するとの見方が投資家に安心感を与えている」と述べた。

ケンウェル氏はまた、足元でFRBの2%インフレ目標達成の「優先度は低い」ようだと指摘。当局者は雇用と物価のバランスを取り戻すことに注力しているとの見方を示した。

【米PCE統計】ニュースがないのは良いニュース-市場関係者の見方

モルガン・スタンレー・ウェルス・マネジメントのエレン・ゼントナー氏は「インフレは反転していないかもしれないが、再加速もしていない」と指摘。「来週発表の雇用統計で大幅な上振れがなければ、FRBは引き続き10月下旬に追加利下げを行うことになるはずだ」と述べた。

リッチモンド連銀のバーキン総裁は、失業とインフレのいずれもFRBの目標から離れているが、双方がさらに悪化するリスクは限定的との見方をブルームバーグテレビジョンで示した。

関連記事:リッチモンド連銀総裁、失業とインフレへのリスクいずれも限定的 (1)

8月のPCE統計では支出が市場予想を上回り、個人消費の底堅さが示された。

ノースライト・アセット・マネジメントのクリス・ザッカレリ氏は、消費者は支出を続けており、企業利益が予想を上回り続けている理由はそこにあると指摘。

「消費者の雇用が維持され、引き続き支出が行われる限り、強気相場は続くだろう。企業は実際の状況に調整、適応できている」と述べた。

この先について市場関係者は、予算措置を巡る議会の膠着(こうちゃく)状態が打破されるかに注目している。

ベルウェザー・ウェルスのクラーク・ベリン氏は「政府機関が閉鎖されれば、短期的にボラティリティーが高まる可能性がある。ただ、これまでの経験で言えば、政府閉鎖は土壇場で回避されるか速やかに解決されることが多く、相場を動かす大きな材料ではない」と指摘した。

同氏はまた、9月に低調となる傾向の株式相場がそうなっていないことに触れた上で、「これは10月の相場が順調に推移することを意味しているわけではない。10月は変動の大きい月として知られる」と述べた。

外為

ニューヨーク外国為替市場ではドル指数が反落。PCE統計で個人消費の堅調さが示されたものの、市場の関心は来週の雇用統計に移っている。

円は対ドルで上昇し、一時0.3%高の1ドル=149円41銭を付けた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1204.98 | -3.54 | -0.29% |

| ドル/円 | ¥149.51 | -¥0.29 | -0.19% |

| ユーロ/ドル | $1.1702 | $0.0036 | 0.31% |

| 米東部時間 | 16時49分 |

ブルームバーグ・ドル・スポット指数は一時0.3%の下げ。ただ、週間ベースでは0.6%上昇と、8月初旬以来の大幅高となった。

8月PCE統計で、実質個人消費支出は前月比0.4%増加し、市場予想(0.2%増)を上回った。

ブラウン・ブラザーズ・ハリマン(BBH)のストラテジスト、エリアス・ハダッド氏は「米雇用統計の発表まで、ドルは現在の水準付近で安定的に推移するとみている」と指摘。

「労働市場に関するデータがFRBにとって最も重要な判断材料であり、現在の景気の下振れリスクを見極める上でも極めて大事だ」と述べた。

また、モルガン・スタンレーMUFG証券のストラテジストは、ドルが円に対して下落するリスクを市場は過小評価していると指摘。次回の米雇用統計や、可能性がくすぶる米政府機関の閉鎖、自民党総裁選を前にオプションを購入するアイデアを示した。

杉崎弘一氏ら同社ストラテジストは、「日米で数多くのリスクイベントが控えているにもかかわらず、ドル・円のボラティリティーはそれらを織り込んでいないようにみえる」とリポートで指摘。「割安なボラティリティーを利用して、ドル・円の下落に備える好機だ」と記した。

関連記事:ドルが対円で下落するリスク、市場は過小評価-モルガン・スタンレー

米国債

米国債市場では短期債が買われた。全般的に狭いレンジでの取引となった。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.74% | -0.3 | -0.06% |

| 米10年債利回り | 4.17% | 0.2 | 0.04% |

| 米2年債利回り | 3.64% | -1.6 | -0.45% |

| 米東部時間 | 16時49分 |

金利スワップ市場では引き続き、年末までに約40ベーシスポイント(bp、1bp=0.01%)の米利下げが織り込まれている。

ボウマンFRB副議長(銀行監督担当)はこの日、FRBはバランスシートの最小化を目指すべきだと述べ、金融政策を運用する体制の抜本的な見直しを呼び掛けた。

「長期的に好ましいのは、準備預金残高を十分な水準ではなく、むしろ低い水準に傾け、バランスシートを可能な限り小さくすることだ」と講演で語った。

関連記事:FRBバランスシート、可能な限り小さい方が望ましい-ボウマン副議長

原油

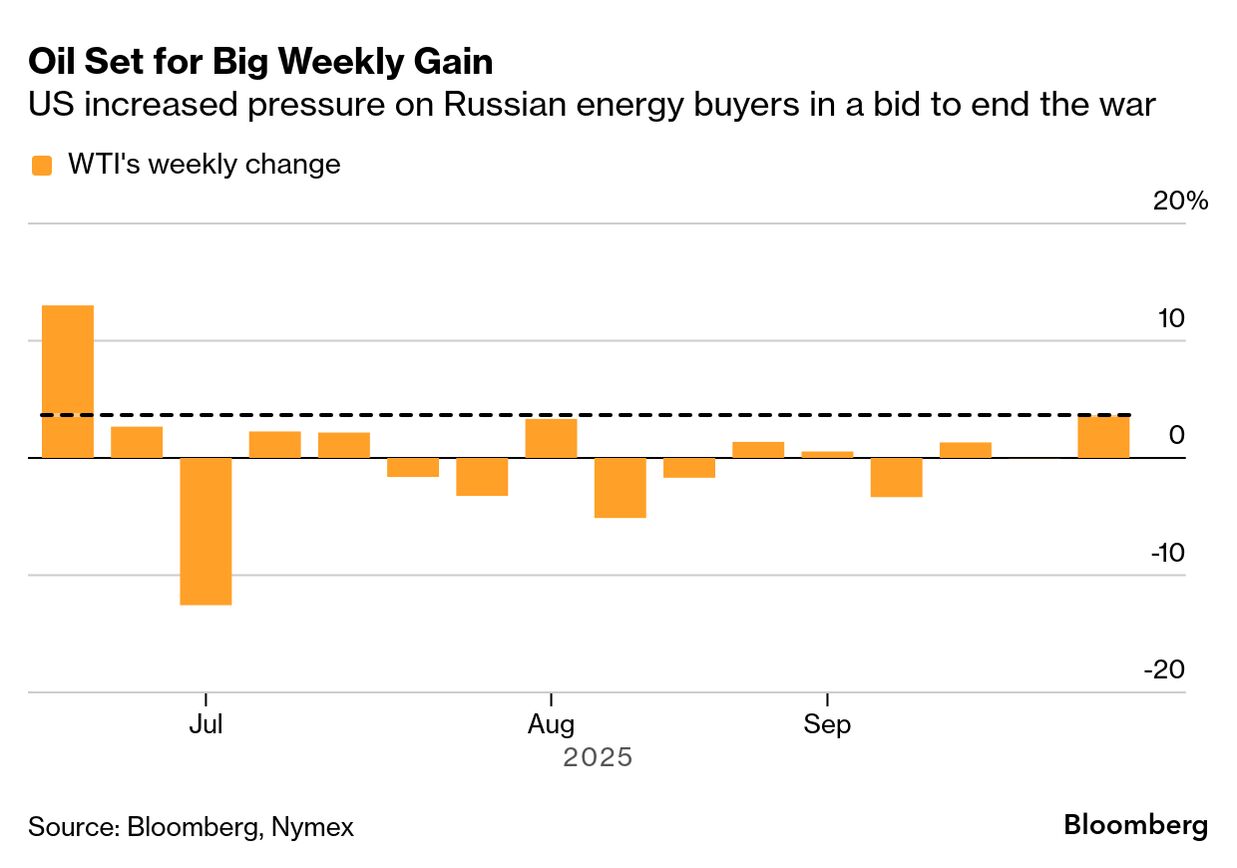

ニューヨーク原油先物は反発。週間ベースでは6月中旬以来の大幅高を記録した。ウクライナでの戦争終結を迫る圧力が強まる中、ロシアの原油輸出見通しが不透明になっていることに加え、アルゴリズム取引が上昇に拍車をかけている。

この日はドルの下落も支援材料となった。原油はドル建てで取引されるため、ドルが下げる局面では割安感が生じて投資妙味が強まる。

原油相場で強気姿勢が強まっているのは、価格変動を増幅させる傾向のある商品投資顧問業者(CTA)の動きからも見て取れる。ブリッジトン・リサーチ・グループのデータによれば、CTAは8月初旬以来初めてネットロングに転じた。前日まではブレント原油で27%のネットショートだったが、現在は9%のネットロングになっているという。

今週の上昇で、原油先物は8月初旬から続いていたレンジ相場を抜け出す可能性がある。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物11月限は、前日比74セント(1.1%)高の1バレル=65.72ドルで終了。ロンドンICEの北海ブレント11月限は1%上昇し、70.13ドルで引けた。

金

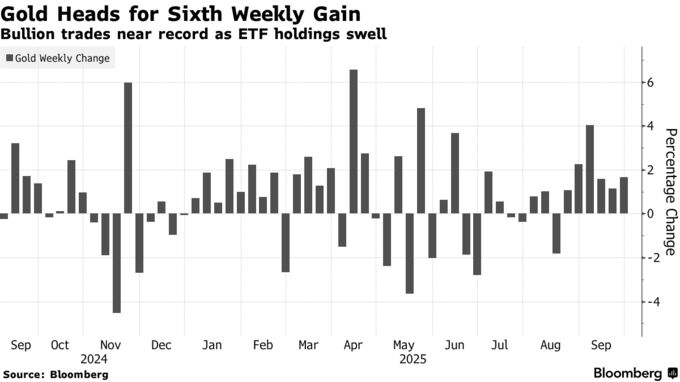

金相場は上昇し、週間ベースでは6週連続高。地政学的緊張の高まりや、金を裏付けとする上場投資信託(ETF)への資金流入、金融市場全般でのリスク回避姿勢が支えとなっている。

金スポット価格は年初来では約44%上昇。各国・地域の中央銀行による金購入や米利下げ再開を背景に、連日で最高値を更新している。金ETFによる保有高は2022年以来の高水準にあり、ゴールドマン・サックスなど大手金融機関は相場の上昇基調が続くと見込んでいる。

スポット価格はニューヨーク時間午後2時現在、33.26ドル(0.9%)高の1オンス=3782.70ドル。ニューヨーク商品取引所(COMEX)の金先物12月限は37.90ドル(1%)高の3809.00ドルで引けた。

原題:Stocks Climb as Price Data Keep Fed Bets in Play: Markets Wrap

Dollar Weakens, British Pound Among Best Performers: Inside G-10

Treasuries Settle Mixed After Narrow-Range Trading Session

Oil Set for Strong Weekly Gain as Pressure on Russia Intensifies

Gold Heads for Sixth Weekly Gain on Risk-Off Tone and ETF Flows(抜粋)