- ハイテク一角売られブロードコムは一時6.2%安、小型株指数も下落

- 短・中期債中心に国債利回り低下、原油は2021年2月以来の安値

Rita Nazareth

15日の米金融市場では主要株価指数が続落。国債は短・中期債を中心に利回りが低下し、ドル指数は下落した。翌日に発表される米雇用統計を前に、やや動きづらい展開となった。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6816.51 | -10.90 | -0.16% |

| ダウ工業株30種平均 | 48416.56 | -41.49 | -0.09% |

| ナスダック総合指数 | 23057.41 | -137.76 | -0.59% |

S&P500種株価指数は上昇して始まったが、その後は軟調に推移。ハイテク銘柄の一角が売られ、ブロードコムは一時6.2%安。3営業日続落で、3日間の下げとしては2020年以来の大きさとなった。

オラクルも3営業日連続で下落し、その間の下落率が約17%に達した。仮想通貨が売られたこともリスク資産への重しとなった。

今週は雇用統計のほかにも、米消費者物価指数(CPI)の発表が18日に控えている。

インタラクティブ・ブローカーズのホセ・トレス氏は「注目度の高い一連の経済データ発表を控え、投資家は大胆に動けないでいるようだ」と述べた。

この日は連邦準備制度理事会(FRB)当局者の発言も相次いだ。マイラン理事は当局の金融政策スタンスについて、必要以上に景気抑制的だとあらためて主張。

ニューヨーク連銀のウィリアムズ総裁は、先週の利下げ決定を受け、金融政策は来年に向けて良い位置にあるとの見解を示した。ボストン連銀のコリンズ総裁は、先週の連邦公開市場委員会(FOMC)では利下げを支持したものの、その決定は「際どい判断」だったと述べた。インフレの高止まりに対する懸念が依然としてあるためだという。

モルガン・スタンレー傘下Eトレード・ファイナンシャルのクリス・ラーキン氏は、FRBが依然としてインフレより労働市場の弱さに注目しているようにみえることから、雇用統計については「悪いニュースが良いニュース」となる可能性が高いと指摘。

「雇用が急激に落ち込んでいることを示唆する数字でない限り、市場は弱めのデータを好感するかもしれない。FRBが一段とハト派に傾く可能性があるためだ」と述べた。

S&P500種は6820近辺で推移した。時価総額の大きい銘柄はまちまち。アップルが売られる一方、テスラやエヌビディアは上昇した。小型株中心のラッセル2000指数は下げた。

サスケハナ・インターナショナル・グループのクリストファー・ジェイコブソン氏は、政府閉鎖があったためにさまざまな経済指標の発表が遅れていることを挙げ、「こうした状況は特に今週、ボラティリティーを高める素地となる」と述べた。

シティグループのスコット・クロナート氏は、堅調な企業収益見通しと金融緩和期待を背景に、S&P500種は2026年末までに7700に達するとの見通しを示した。「FRBが総じて支援姿勢を示すことが、当社の基本シナリオの主要な前提だ」とリポートで指摘した。

UBSグローバル・ウェルス・マネジメントのマーク・ヘーフェル氏は「来年に想定される株式相場の上昇から利益を得るため、米市場への配分が低い投資家はテクノロジーやヘルスケア、公益、銀行株へのエクスポージャーを増やすべきだ」と述べた。

同氏はS&P500種が来年6月までに7300を付け、同年末までに7700に達するとみている。

外為

ニューヨーク外国為替市場では、ドル指数が小幅に下落。米政策金利の見通しについて手掛かりを得ようと、雇用統計の発表を待つムードが強かった。

円は対ドルで上昇し、一時0.6%高の1ドル=154円84銭を付けた。

円は他の主要通貨に対しても上昇。12月の企業短期経済観測調査(短観)で大企業製造業の景況感は3四半期連続で改善し、4年ぶりの高水準となった。市場が織り込む今月の利上げを裏付ける内容となった。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1206.04 | -1.17 | -0.10% |

| ドル/円 | ¥155.24 | -¥0.57 | -0.37% |

| ユーロ/ドル | $1.1751 | $0.0011 | 0.09% |

| 米東部時間 | 16時43分 |

ブルームバーグ・ドル・スポット指数は一時0.2%下げる場面もあったが、その後に下げを縮小した。週間ベースでは先週まで3週連続で下落していた。

TDセキュリティーズのストラテジスト、ジャヤティ・バラドワジ氏は雇用者数について「当社では10月が6万人減、11月は7万人増と、市場予想より若干弱めにみている。その場合、来年1-3月期に追加利下げ観測が織り込まれ、ドルが弱含む」と指摘した。

その上で、「このデータは過去の動きを反映したものであるため、市場の反応は比較的限られるだろう」と述べた。

バラドワジ氏はこれより先にブルームバーグテレビジョンで、FRBがなお緩和を進める一方、他の主要な中央銀行は既に利下げを終えたか終えつつあるため、ドルは少なくともさらに半年間、下押し圧力にさらされるとの見方を示した。

フォレックス・ドット・コムのファワド・ラザクザダ氏は「市場は弱めの数字を見込んでいる」とした上で、「予想をも下回るサプライズとなれば、次の米利下げ観測が前倒しされる可能性がある。一方で強めのサプライズとなった場合、ドルが大きく上昇し得る」と述べた。

国債

米国債市場は短・中期債を中心に上昇(利回り低下)。インフレはなお高止まりしているものの、FRBが来年2回、政策金利を引き下げるとの観測が背景にある。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.85% | 0.2 | 0.04% |

| 米10年債利回り | 4.17% | -1.0 | -0.23% |

| 米2年債利回り | 3.50% | -1.9 | -0.53% |

| 米東部時間 | 16時43分 |

先週発表された10月の米求人件数では、採用ペースが鈍化したほか、レイオフ件数は拡大し、労働市場が引き続き減速している状況が示された。

ブラウン・ブラザーズ・ハリマン(BBH)のエリアス・ハダッド氏は、FRBにはフェデラルファンド(FF)金利先物が織り込む50ベーシスポイント(bp、1bp=0.01%)利下げを、向こう12カ月間に実施する余地があると指摘。

「採用率の低下は労働需要の弱さを示唆しており、今週発表される非農業部門雇用者数の下振れリスクを示す」と述べた。

米投資運用会社ブランディワイン・グローバル・インベストメント・マネジメントのジャック・マッキンタイア氏は、同社が米国債についてニュートラル(中立)の姿勢を取っており、投資見通しの変更がある場合も「データ次第だ」と説明。

その上で、今週発表される指標には政府閉鎖の影響が残っており、本来より「ノイズが多くなる」可能性があるとの見方を示した。

原油

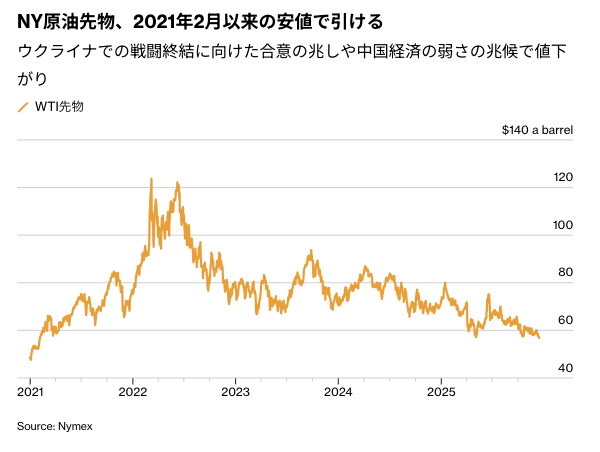

ニューヨーク原油相場は3営業日続落し、2021年2月以来の安値となった。ウクライナでの戦争終結に向けた合意の兆しが再び強まったことや、強弱まちまちとなった中国の経済データが意識された。

クリスマスや年末年始を控える中、この日の原油市場は薄商いとなった。ウクライナと米国の代表団による協議では、米国側がウクライナに対してより中身のある安全保障案を提示したが、その取り組みは、領土問題でゼレンスキー大統領に圧力をかける狙いの一環とも受け止められている。戦闘終結の合意が成立すれば、ロシア産原油の取引に対する制限が解除され、既に十分な供給がある市場でさらなる混乱の抑制につながり得る。

ウクライナと米国による協議前にも、中国経済の弱さを示す兆候を受け、市場には既に弱気ムードが広がっていた。そうした兆候は、原油需要の低下につながりかねない。

CIBCプライベート・ウェルス・グループのシニア・エネルギー・トレーダー、レベッカ・バビン氏は、「けさの報道ではロシア・ウクライナ停戦につながる要素を巡り、コンセンサスが強まりつつあることが示唆されており、原油は重い値動きが続いている」と指摘。「停戦が実現してもロシア産原油が突如として市場に戻るわけではないが、将来的な供給混乱のリスクは大きく低下するだろう」と述べた。

ただし和平案の一部詳細がなお不透明だという事実は、価格の下支え要因になり得るともバビン氏は語った。

ニューヨーク商業取引所(NYMEX)のウェストテキサスインターミディエート(WTI)1月限は、前週末比62セント(1.1%)安の1バレル=56.82ドルで終了。ロンドンICEの北海ブレント2月限は0.9%下落し60.56ドル。

金

金スポット相場はほぼ変わらず。最高値付近で推移した。市場では、テクノロジー株のバリュエーションに対する懸念や米国の借り入れコストの見通しに関心が集まっている。

前週末12日の金スポット相場は、上げを削る展開だった。ハイテク株を主因とする米株式相場の下落で、損失を補うために貴金属関連のポジションが手じまわれた可能性があった。金は株下落に対するヘッジ手段と見なされることがあるが、ここ数カ月は株式との短期的な相関性が強まっている。

金相場の見通しは、来年の米利下げ動向にも左右される。16日発表の雇用統計で非農業部門雇用者数が弱い数字となった場合、追加利下げ観測が強まり、利息を生まない金投資には追い風となる。

金相場の上昇続く、12月の米利下げ後

リナ・トーマス氏らゴールドマン・サックス・グループのアナリストは「米金融緩和局面では民間投資家の資金流入に加え、中央銀行による買いが続くとみており、金価格は2026年末までに4900ドルへ上昇すると予想している」とリポートで指摘。中銀による積極的な買い増しは、「複数年にわたるトレンド」だとし、26年の月間平均購入量は70トンとの予測を改めて示した。

スポット相場はニューヨーク時間午後3時24分現在、前週末比3.07ドル(0.1%)高の4302.70ドル。ニューヨーク商品取引所(COMEX)の金先物2月限は6.90ドル(0.2%)上昇し4335.20ドルで引けた。

原題:Wall Street Traders on Hold in Run-Up to Jobs Data: Markets Wrap

Dollar Falls Ahead of Jobs Data; Yen Rises Into BOJ: Inside G-10

Short-Maturity Treasury Yields Decline as Fed Debate Simmers

Oil Settles at Lowest Since 2021 as Traders Weigh Ukraine Deal

Gold Trades Steady Near Record With Focus Turning to Jobs Data(抜粋)