- 小型株やバリュー株などへのローテーション加速-長期金利は上昇

- 円売り・ドル買い優勢、157円に再接近-金は5000ドル割り込む

Rita Nazareth

4日の米金融市場では、S&P500種株価指数が続落。大型ハイテク株が売られ、幅広い銘柄へのローテーションが加速した。8日投開票の衆議院選を控え、円売り・ドル買いが進み、円は対ドルで157円に迫った。国債市場では長期金利が上昇。金は1オンス5000ドルを割り込んだ。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 6882.72 | -35.09 | -0.51% |

| ダウ工業株30種平均 | 49501.30 | 260.31 | 0.53% |

| ナスダック総合指数 | 22904.58 | -350.61 | -1.51% |

S&P500種は0.5%安。いったんは暗礁に乗り上げたと伝わった米国とイランの核協議が、予定通り開催される見通しとなったことで株価は下げ幅を縮めた。イランのアラグチ外相は、6日にオマーンで協議が開催されることを確認した。大型ハイテク株7社で構成する「マグニフィセント・セブン」指数は1.7%下げた。

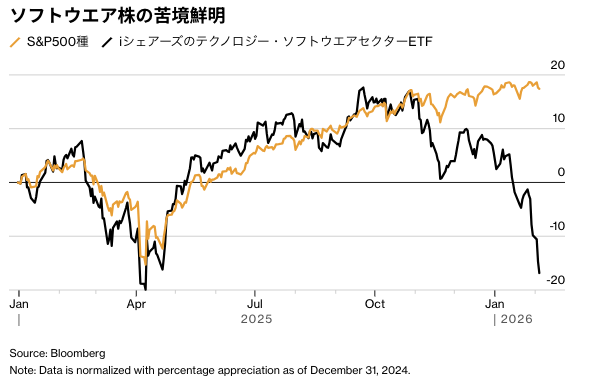

ナスダック100種指数は1.8%安。100日移動平均線を下抜けた。これはテクニカル指標で一段の売りを示唆するとされる。この日もソフトウエア銘柄への売りが膨らみ、iシェアーズ・エクスパンド・テック・ソフトウェア・セクター上場投資信託(ETF)は1.8%下げた。

半導体の下げもきつく、前日引け後の決算でさえない見通しを示したアドバンスト・マイクロ・デバイセズ(AMD)は17%急落した。

市場では経済成長の恩恵を受ける企業を求めて、ハイテク株から小型株やバリュー株などあらゆる銘柄へ資金をシフトさせる動きが強まった。S&P500種の構成銘柄を時価総額加重ではなく等分にした「S&P500種イコールウエート指数」は0.9%上昇した。

キャピタル・ドット・コムのアナリスト、カイル・ロッダ氏は、株式市場の動きについて「コップが半分満たされている、あるいはコップの半分しか満たされていないとの両方の見方が存在するかもしれない」と指摘。「ハイテク株のバリュエーションが高過ぎる可能性がある一方、堅調な指標に裏付けられたファンダメンタルズ改善の兆しを受けて、市場の裾野は広がっている」と述べた。

この日発表された経済指標では、1月の米供給管理協会(ISM)非製造業総合景況指数が2カ月連続で2024年10月以来の高水準となった。一方、1月の米ADP民間雇用者数は伸びが市場予想を下回り、年初に労働市場の減速が続いていることを示した。ただ、最近のデータによると、人員削減は限定的にとどまっている。

ロンバー・オディエ・インベストメント・マネジャーズのマクロ責任者、フロリアン・イエルポ氏は「米経済の成長の勢いは堅調なようだ」と指摘。「(ISMデータで)雇用指数の低下は注視すべきだが、まだ危険信号の点灯には至っていない。今のところは『ゴルディロックス(適温)』と言える」と述べた。

eToroのブレット・ケンウェル氏は「AIが事業を浸食するのではとの懸念から、ソフトウエア株は壊滅的な打撃を受けている」と指摘。「長期的な影響はなお不透明な部分があるものの、ソフトウエア企業の多くは引き続き底堅い利益と売上高を生み出しており、アナリストの収益見通しも切り上がっている」と述べた。

ソフトウエア銘柄は「売られ過ぎ」の領域に急速に接近しており、「ほぼ降伏」状態である可能性が高いという。

その上で「投資家は現時点で、価値がどこにあるかを精査しないまま、無差別にソフトウエア株を投げ売りしている」と続けた。

一方で、長期的なリスクはバリュエーションにあると同氏は予想。売りが一巡して持ち直した時に、「株価に新たな上限が形成されないかどうか」が問題だと述べた。仮にそうなれば、優良企業かどうかにかかわらず、ソフトウエア株の上値余地と回復期間が制限される公算が大きいという。

国債

米国債相場は短期ゾーンがアウトパフォーム。長期ゾーンの利回りには上昇圧力がかかった。 米財務省が四半期定例入札に関する発表で、国債発行戦略について大きな変更を見送ったことが背景にある。

| 国債 | 直近値 | 前営業日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.92% | 2.6 | 0.53% |

| 米10年債利回り | 4.28% | 1.2 | 0.28% |

| 米2年債利回り | 3.55% | -1.6 | -0.46% |

| 米東部時間 | 16時24分 |

10年債利回りは4.27%で、ほぼ変わらず。

財務省は中長期の通常国債、また変動利付債の入札規模について、「少なくとも向こう数四半期にわたって」変更しない見通しだと表明。2年間にわたり維持してきたガイダンスを据え置いた。

市場では今回の発表を前に、住宅ローンなどの指標となる利回りを引き下げるため、長期債の発行を大幅に削減するのではないかとの観測が浮上していた。そのため、市場関係者の一部からは失望の声も上がった。

ドイツ銀行の金利ストラテジスト、スティーブン・ゼン氏は「発表を前に期待が高まっていたようだ。さらに強力な債務管理手法を見込む向きもあったが、それは実現しなかった」と述べた。その上で「長期金利の上昇とスワップスプレッドの縮小は、この失望感を反映している」と続けた。

為替

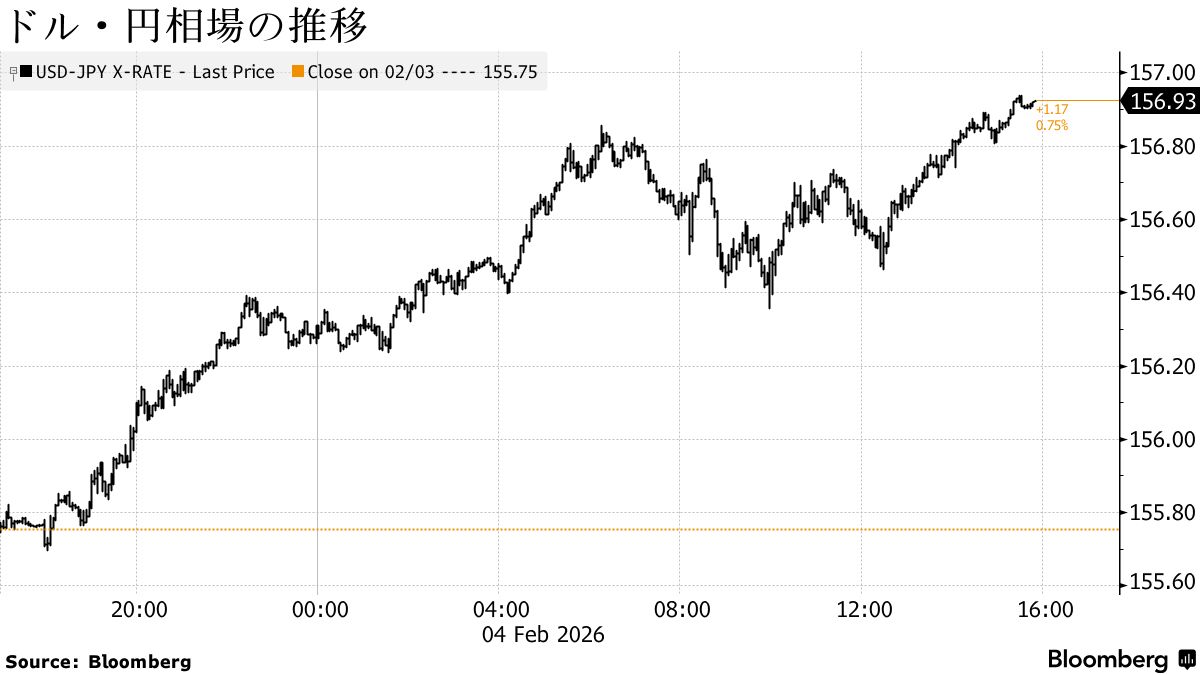

ニューヨーク外国為替市場で、ドルは主要通貨に対して全面高。米財務省の四半期定例入札に関する発表を受けて、長期利回りが上昇したことが追い風となった。円は対ドルで4日続落。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1191.50 | 3.82 | 0.32% |

| ドル/円 | ¥156.92 | ¥1.17 | 0.75% |

| ユーロ/ドル | $1.1805 | -$0.0014 | -0.12% |

| 米東部時間 | 16時25分 |

ブルームバーグ・ドル・スポット指数は0.3%上昇。四半期定例入札に関する発表後、30年債利回りは4.92%に上昇した。

ブラウン・ブラザーズ・ハリマンのマーケット戦略グローバル責任者、エリアス・ハダッド氏は「短期的にドルは最近の下げの一部を埋める余地がある。米連邦準備制度理事会(FRB)が金融緩和の再開を急がず、年内の利下げ幅は市場予想の50ベーシスポイント(bp、1bp=0.01%)を下回るリスクがあるためだ」としたうえで、「上昇局面は売りの機会になるだろう」とも述べた。

「FRBは依然として追加緩和の余地を残す一方、他の主要中央銀行の大半は利下げを終えたか、利上げを開始している」と同氏は指摘。一方で「ドルは通商および安全保障政策への信頼低下、FRBの政治化、財政への信認悪化という重大な構造的重圧にも直面している」と話した。

円は対ドルで一時、0.8%安の156円95銭と、1月23日以来の安値をつけた。衆院選で高市早苗首相率いる自民党の勝利が予想されていることが背景にある。

ある世論調査によると、自民党は衆院で単独過半数を獲得する勢いだ。日本維新の会と合わせると、与党で3分の2の議席を獲得する可能性も出てきた。このラインを確保すれば、過半数議席を有していない参議院で否決された法案でも、衆議院で再可決して成立させることが可能となる。

こうした中、ヘッジファンドは円安進行を見込んだポジションの構築を進めている。

TJMヨーロッパのセールス・トレーディング担当マネジングディレクター、ニール・ジョーンズ氏は「市場参加者はレートチェック・トレードから高市トレードへと移行している。つまり、ドル・円のショートポジションを解消し、慎重ながらもロングポジションの形成に動いている」と述べた。

原油

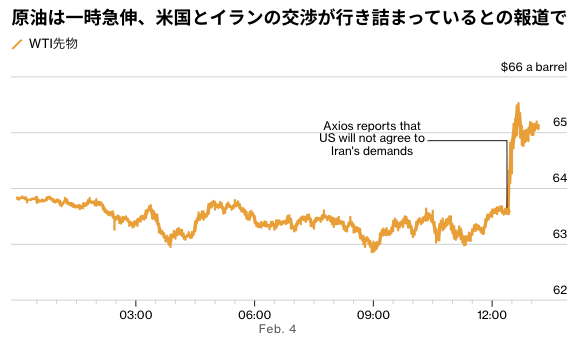

ニューヨーク原油先物相場は上昇。米国とイランの核協議の状況について相反する報道が伝わる中、米国が対イラン軍事攻撃に踏み切るのかどうか先行きが不透明になっている。

ウェスト・テキサス・インターミディエート(WTI)先物は3.1%高で通常取引を終えた。だがその後、イランのアラグチ外相が、6日にオマーンで核交渉が開催されるとSNSへの投稿で確認したことを受け、時間外取引では上げを縮めた。

原油は一時大きく上昇。6日に予定されている協議の開催地や形式を変更するとのイラン側の要求に米国は応じないと、アクシオスが報じたことに反応した。さらにトランプ大統領がNBCのインタビューで、イランの最高指導者ハメネイ師は「とても心配しているはずだ」と発言し、強気のモメンタムに拍車がかかった。

関連記事:イラン最高指導者は「とても心配なはずだ」、トランプ氏が新たな警告

トレーダーは、米国がイランに軍事介入するリスクを注視してきた。実際に介入となれば、主要な海上輸送路が混乱するほか、日量約330万バレルに上る同国の原油生産が妨げられる恐れがある。

ノルウェーのエネルギー大手エクイノールのトルグリム・レイタン最高財務責任者(CFO)はブルームバーグテレビジョンのインタビューで、「まさに地政学的緊張が相場を動かしている」と指摘。「需給の基調からすれば現在より低い価格が妥当だが、さまざまな要因が重なる中でどこに落ち着くかを見通すのは非常に難しい」と述べた。

ニューヨーク商業取引所(NYMEX)のウエスト・テキサス・インターミディエート(WTI)先物3月限は1.93ドル(3.1%)高の1バレル=65.14ドルで終了。ロンドンICEの北海ブレント4月限は3.2%上げて69.46ドル。

金

金スポット相場はほぼ変わらず。アジア時間には上昇して1オンス=5000ドル台を回復していたが、ニューヨーク時間に上げを失った。先週に歴史的な急落を記録した金だが、相場を支える新たな材料には乏しい状況だ。

金は今週に入り、次の大きな上昇局面を探る動きと、直近の利益を確定する売りが交錯し、方向感に欠ける展開が続いている。

4日の金スポット価格はドルが上げを拡大する中で下落し、一時1.9%安の4853.67ドルとなったが、その後下げを埋めた。アジア時間には押し目買いから上昇し、5000ドル台で推移していた。

INGバンクの商品ストラテジスト、エワ・マンシー氏は「こうした変動は短期的に続く見通しだ」と分析。「市場はポジション調整を続け、ここ数週間に見られたような直線的な動きにはならないだろう」と述べた。

またTDセキュリティーズのコモディティー戦略グローバル責任者、バート・メレク氏は、金が5000ドル超の水準を維持するには「材料が必要だ」と指摘。今後数週間はレンジ内での取引が続くとの見方を示した。

金スポットはニューヨーク時間午後3時57分現在、前日比57セント安の1オンス=4946.19ドル。ニューヨーク商品取引所(COMEX)の金先物4月限は15.80ドル(0.3%)上昇して4950.80ドルで引けた。

原題:Tech Giants Tumble Anew in Momentum-Trade Unwind: Markets Wrap

US Treasury Eyes Rising Bill Demand But No Cut to Notes, Bonds

Dollar Up, Yen Falls Ahead of Weekend Election: Inside G-10

Oil Rises Amid Conflicting Reports on US-Iran Nuclear Talks

Gold Eases From $5,000 as Traders Book Profit on Catalyst Vacuum (抜粋)